全球最大的对冲基金爆仓了?3月18日关于桥水基金爆仓的消息刷屏金融圈。

曾凭借精准预测2008年金融危机而扬名世界,而今传言爆仓,随后,桥水的业绩也流出:旗舰基金年内已累计下跌约20%。投资教父达里奥失灵了吗?桥水基金慌了吗?

对此,桥水基金创始人达里奥3月18日在其微博上回应称,“今天有传言桥水‘崩了’、‘遇上麻烦了’,我向你们保证这完全是错误的,桥水一切安好。桥水的财务状况非常稳定,既没有出现在目前情况下与我们预期不符的投资亏损,也没有出现与我们过去45年来做投资的常态不符的损失。”

在同一天的早些时候,桥水基金中国区总裁王沿也对媒体作出回应称:假的,今天所有的传言都是假的。

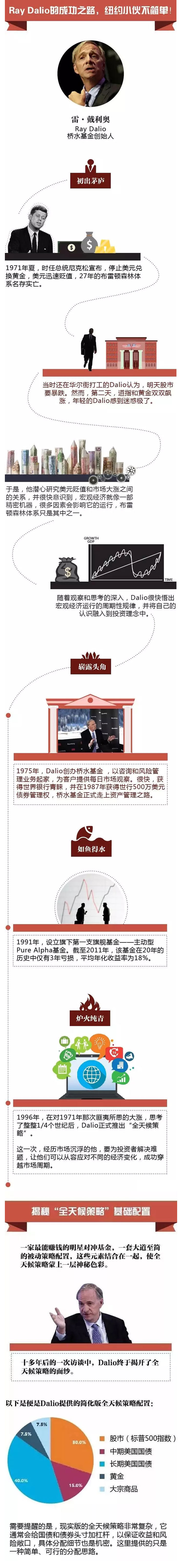

桥水的过人之处在哪里?

在危机里,危机代表危险和机会,桥水就是在危机里赚钱的那家机构。

1987年10月的著名黑色星期一,单日跌幅达到20%,很多交易员都准备跳楼了,桥水获得了22%收益。

2008年次贷危机,雷曼破产,贝尔斯登被接管,巴菲特旗下基金也遭受了9.6%损失,桥水呢?获得了14%的高收益。这一战,桥水声名鹤起。

2010年欧债危机爆发,各大对冲基金都惨淡无色,桥水下属纯粹阿尔法基金,获得了45%的收益,桥水从此成为了这个行业的第一把交椅。

桥水基金,作为全球最大、最会赚钱的一个对冲基金,有自己的一套秘密武器——全天候策略。接下来一起详细了解一下吧。

新闻纵深:

桥水会不会成为下一个雷曼?

不过,尽管达里奥对桥水的传言进行了回复,但是一个不争的事实是:桥水的Pure Alpha Fund II基金在本月初截至12日期间下跌了约13%,今年累计下跌约20%。

针对著名对冲基金桥水公司遭遇了重大亏损,中国社科院世经政所国际投资室主任、研究员张明撰文表示,原因之一,就是旗下进行RiskParity策略交易的基金,在前段时间里重仓了波动率均比较低的美股与高收益债券。随着疫情冲击与油价下跌导致美股与高收益债券同时下跌,该基金不得不同时出手股票与高收益债券,从而遭遇了巨大亏损。

姚世泽表示,之所以桥水的现状会引发世界关注原因有三:一是桥水是全球最大的对冲基金,管理着约1600亿美金的资产,一旦出了问题,其他小的基金有可能出更大的问题。二是达里奥太有名了,一生都在研究杠杆,如果一旦倒在杠杆上,就好比巴菲特投资亏了几十几百亿,人们肯定会吃瓜。三就是有2008年雷曼的前车之鉴,大家怕这个会演变成跟当年一样的情况,以桥水的规模,市场会担心引起连锁反应,比如股市继续暴跌、居民消费减少。

张明表示,桥水是一家买方机构,无论在批发融资市场上还是衍生品交易市场上,桥水的核心节点地位都远逊于雷曼兄弟。最重要的区别在于,雷曼是真实杠杆率极高的卖方机构,而且在2008年危机之前是美国资产支持商业票据(ABCP)市场的重要做市商,雷曼兄弟的倒闭既导致了美国批发融资市场的停止运转,又导致了其他很多金融机构出现交易对手风险(Counter-PartyRisk)。

“后续桥水有了辟谣,实际上,即使是桥水真破产了也并不是非常大的事,08年雷曼倒闭,最后大摩高盛都差点倒闭,这些投行是华尔街的精髓,一个资产管理公司实际上并不是什么特别大的系统重要性节点,别说没倒闭,即使倒闭了对市场的冲击也并不是非常大。” 中国人民大学商学院财务金融系教授孟庆斌表示。

在孟庆斌看来,美国市场下跌不是因为疫情或者几个投资公司倒闭,核心是因为它的股票市场12年涨了4倍,年化收益率超过12%,远高于3%-4%的名义GDP增长,那么这里面本身就积累了一定的泡沫,疫情确实也有一定杀伤力,在这个泡沫上戳了一下,就把泡沫戳破了,再加上中间更核心的一点,沙特俄罗斯石油战争,这个对股票的杀伤力要远大于疫情。

上游新闻综合

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。