澎湃新闻消息,2020年,是中国版“监管沙盒”元年。

金融科技创新监管试点范围迅速扩大。短短8个月内,中国版“监管沙盒”扩大至9城。包括领头的北京,4月纳入试点范围的上海市、重庆市、深圳市、河北雄安新区、杭州市、苏州市,以及7月宣布获批的成都市、广州市。

其中,北京、上海、深圳、重庆、杭州五城已发布试点项目名单,合计达39个创新应用。

西南财经大学陈文表示,监管沙盒加速有两个大背景。第一个大背景,一行两会对于金融科技的认识达成了共识,也明确了金融科技主体,主要是科技赋能持牌金融机构,包括持牌金融机构与服务持牌机构的科技型企业。

第二,疫情起到了催化剂的作用,央行也一直强调金融科技要进一步推动普惠金融,服务帮助小微企业。尤其是在疫情过程中,诸如无接触式银行服务等理念愈发被整个金融行业乃至社会所接受。金融科技创新试点,也有了非常雄厚的社会基础。

“在疫情过程中,诸多方面对于金融科技价值还是非常期待的,也为央行在今年加快试点提供了一个非常好的契机。”他表示。

22个试点项目属于“普惠金融”类

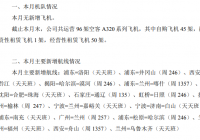

北京于1月14日与6月2日分别公布了第一批、第二批金融科技创新监管试点应用名单共17个,占已发布总数的一半。此后上海、深圳、重庆、杭州也在两个月左右时间内先后出炉第一批监管沙盒名单,数量分别为8个、4个、5个、5个。

由于北京第一批试点项目未区分金融服务与科技产品,从北京第二批试点项目算起的33个产品的类型,金融服务有16项,科技产品有17项。其中北京第2批试点项目产品类型为金融服务有5项,科技产品有6项;上海4项为金融服务,4项为科技产品;深圳2项为金融服务,2项为科技产品;重庆3项为金融服务,2项为科技产品;杭州2项为金融服务,3项为科技产品。

张晓燕表示,不论是金融服务产品还是科技产品,其最终落地方向都没有脱离金融服务。如首批试点中的科技产品项目,“手机POS创新应用”,就是中国银联、小米数科、京东数科联合申请的,旨在能为小微市场、农村市场提供支付受理服务。

参与主体既包括四大行以及其他商业银行、保险公司等传统持牌金融机构,也包括携程、百度、腾讯、小米、京东等互联网巨头旗下的科技公司以及其他科技型企业。

张晓燕表示,目前持牌金融机构仍是项目申请的主体,申报项目体现了对普惠金融与小微金融的重视。如北京金融监管局审批通过的,农业银行“微捷贷产品”、北京银行“普惠小微企业贷产品”都体现了试点项目金融普惠性的特征。

根据澎湃新闻记者不完全统计,39个试点项目中有22个涉及“普惠金融”、“小微企业”或“农业”,其中17个申报主体为银行或者以银行为主导。

陈文也提到,推动普惠金融的项目,占比相对比较高。

另外,张晓燕指出,目前科技企业多通过与金融机构合作的方式参与试点,参与机构多为头部机构,在技术方面能起到带头、示范作用。如腾讯云计算与北京小微企业金融综合服务有限公司、上海浦发银行北京分行合作了“多方数据学习‘政融通’在线融资项目”,又和重庆农商行合作了“基于多方学习的涉农信贷服务”项目,分别在北京、重庆获批进入沙盒试点。

“互联网龙头企业与金融机构的合作,有利于云计算、大数据等新兴技术推动信贷等传统金融服务转型升级。”她说。

近80%的项目使用了大数据技术

在技术上,据澎湃新闻记者不完全统计,大数据成为最热门的技术,有30个项目提及大数据技术,占比近80%;人工智能次之,提及人工智能、机器识别、语音图像识别等字眼的项目达22个,超过一半;涉及区块链、分布式账本技术的项目有13个,占三分之一;云计算项目则有6个,此外,5G、自动驾驶、物联网等技术也有上榜。

陈文认为,现在是基于ABCD(人工智能AI、区块链Blockchain、云计算Cloud Computing、大数据Data )等最先进的技术手段,推动银行业、金融业更深入的数字化的转型。

他表示,这些技术,也是从中央层面上推动的。在金融口,是通过金融科技的创新试点,推动这些技术落地。因为这些技术的话,可能都还算是比较前沿的技术,可能存在一定的不确定性,那么通过监管沙盒金融科技创新试点,先针对个别机构然后进行应用。“在技术应用相对比较成熟,有效监管也相对比较成熟的时候,再进一步做推广,这比较切合诸如监管沙盒理念的现实价值。”

张晓燕也表达了相似的观点,她认为基于中央的定调可以看到,区块链是核心技术自主创新的重要突破口;5G网络、数据中心等新兴基础设施建设是国家重要工程,以及国家正在积极推行大数据战略。因此推动核心技术自主创新建设和发展是未来不可阻挡的发展趋势。

“‘监管沙盒’将‘区块链+’、‘5G+’和‘大数据+’等创新应用‘入盒’为金融科技创新产品提供真实的实践空间。同时鼓励创新和技术融合,能让企业能够在一个风险可控的环境里落地应用、及时修正缺陷、发现潜在风险,为下一步充分发挥技术优势,加大研发和应用推广力度起到了重要作用。”张晓燕说道。

“北京偏向通用技术创新,上海偏向产业规划”

当前,已有北京、上海、深圳、重庆、杭州五座城市发布了监管沙盒试点名单。不同城市各有侧重点。

张晓燕对澎湃新闻记者表示,北京试点应用偏向通用技术创新,上海试点应用偏向产业规划,深圳公布的首批创新产品则偏向于非常具体的金融业务服务。

“北京的金融科技资源是非常丰富的,除金融监管资源优势外,北京有大型金融机构总部和金融科技子公司,又有一批国内外知名大型科技和互联网公司,更有一批细分领域的初创公司,因此,北京试点应用申报多是在全国具有较大影响力的金融机构和大型科技或互联网企业。”她说。

张晓燕指出,从两批“监管沙盒”应用名单来看,报批机构中出现超大型金融机构,如工商银行、农业银行、中国银联、建设银行、中国人寿等,提供技术支持的公司出现腾讯、百度、小米、京东等公司,同时监管机构也参与其中,如国家计算机网络与信息安全管理中心。这些在全国覆盖面广、影响力大的大型机构在北京“沙盒监管”中选择的是具有普遍适用性的技术创新,如大数据、人工智能、区块链、物联网等前沿技术,同时将应用场景放在金融领域,解决金融服务存在的难点痛点问题,提升金融业务效率,帮助金融业数字化转型,如中国银行申请“基于区块链的产业金融服务”,建设银行申请“5G+智能银行”,中国银联联合小米、京东申请“手机POS创新应用”等。

她也认为,上海是继北京之后第二个启动金融科技“监管沙盒”的城市,行动和推进是非常迅速的。从上海市的政策规划上,今年1月发布《加快推进上海金融科技中心建设实施方案》,提出5年内上海建成具有全球竞争力的金融科技中心,因此,此轮金融科技“监管沙盒”的探索对于上海创新金融科技监管方式至关重要,能够服务于上海的政策和产业规划。

“上海在推进过程中,鼓励多种主体共同参与,鼓励金融机构和科技公司更多的创新方案变成现实并投入应用,申报项目可以是金融服务,也可以是科技产品,具有很强的市场包容度,同时强调了申报项目的业务普惠、技术创新、风险可控及监管支持等特点。”张晓燕说,“从第一批入选的8个具体项目来看,金融服务和科技产品项目各有4个,申报机构多为金融机构及其金融科技子公司。”

“深圳的首批4个试点应用表现出很强的地域特点及地域优势,”张晓燕还指出,“深圳作为对外开放的前沿城市,其创新应用服务于独特的城市定位,例如,基于区块链技术做境外人士薪酬验证,提高购汇和汇出业务效率。”

“下一步试点或可考虑三四线城市”

陈文建议,“监管沙盒”试点下一步可能得考虑三四线城市。

他认为,现在的试点城市,除了雄安,大多数是中国的一线城市,或者说准一线城市。本身传统金融的体量是比较大的,同时当地在技术公司的储备也是比较多,在以前互联网金融这一波浪潮中,也是有前期的储备经验的,所以获得金融科技创新试点也是理所当然。但因此,大多数城市,对于金融科技创新的整体诉求,可能比较相同,同时参与的主体类型的包括大型科技企业,银行业金融机构,创新的方向也比较相同。

“因为金融科技创新应该强调普惠性。同时,应当强调金融科技创新试点能不能覆盖三四线城市的普通人,甚至是弱势群体。”他表示。

“在北京,在深圳,试点资源非常好,但并不是说所有的城市都有北京、深圳这些大的金融机构,大的互联网企业的支持,”陈文认为,“在三四线城市,如果能够有个比较好的模式的金融科技创新试点,那可能在中国可以去覆盖的城市就会比较多。这可能是真正具有一种创新的普及性。”

原标题:5城监管沙盒39项目出炉:大数据技术最热,普惠金融是焦点

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。