核心结论:①与过去宏观因素导致的行业齐跌不同,19年以来市场调整化整为零、分批下跌,主流行业阶段性急跌,如21年2月白酒、7月医药、11月电新。②市场形态改变的背后原因是机构投资者的集中配置,以及“固收+”等绝对收益产品的权益规模扩大。③主流板块调整前,关注以下信号:第一,机构超配比例排名前二;第二,相对估值排名达前三;第三,日换手率达4%;第四,相关主题基金规模占比明显上升。

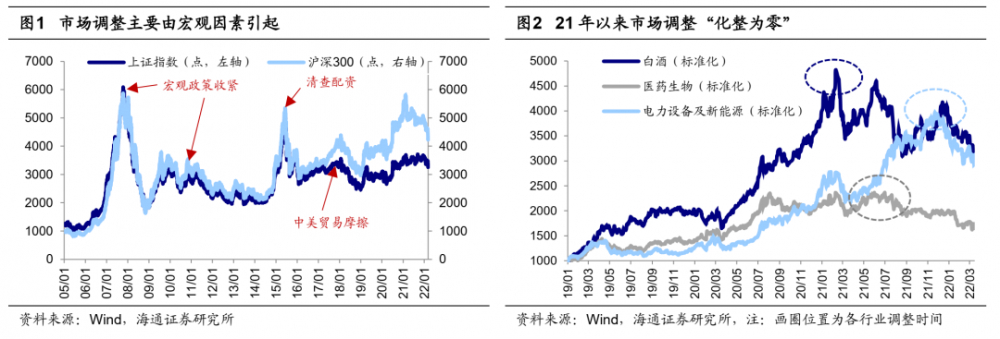

过去2个半月市场的下跌幅度较大,但如果我们拉长时间来看,21年以来市场就在逐步调整了,沪深300和上证指数的高点在21年2月,创业板指的高点在21年7月,主流行业也分批调整,单个行业下跌时幅度大、速度快,如21年2月的白酒、21年7月的医药、21年11月的电力设备及新能源,这一现象与历史上由宏观因素引起的行业齐跌有所不同。本篇报告对这一现象做一些思考。

1

这轮市场调整的方式跟以往不同

不同过去:这一轮市场调整化整为零、分批下跌,主流行业阶段性急跌。回顾2005年以来,A股经历了4轮涨跌周期,目前是第5轮,前4轮市场涨跌同步性强,而这次出现了明显的分化。我们以沪深300指数为例来刻画此前4轮涨跌周期(详见表1):2007年我国通胀攀升导致货币政策快速收紧,沪深300于07年10月见顶后快速下跌,07/10-08/11期间沪深300最大跌幅为73%、上证指数为73%,申万一级行业全部下跌,期间平均跌幅为69%、跌幅中位数为70%。2010年同样因为通胀高企、宏观政策收紧,股市开始调整,沪深300在09年8月就已见顶。结合主要指数走势,这一轮调整的主跌浪开始于10年11月,10/11-12/01期间沪深300最大跌幅为37%、上证指数为33%、创业板指为47%,申万一级行业也全部下跌,期间平均跌幅为38%、跌幅中位数为37%。2015年由于清查配资等去杠杆因素,沪深300于15年6月见顶,15/06-16/02期间沪深300最大跌幅为48%、上证指数为49%、创业板指为55%,同样所有行业均下跌,期间平均跌幅为47%、跌幅中位数为48%。2018年在中美贸易摩擦冲击下,沪深300于18年1月开始调整,18/01-19/01期间沪深300最大跌幅为33%、上证指数为32%、创业板指为38%,申万一级行业也全部下跌,期间平均跌幅为32%、跌幅中位数为34%。可见,以上4轮下跌中,市场各指数下跌时间区间相近,行业均同步下跌。

2019年以来,A股市场的下跌与历史相比有所不同,各指数见顶时间不一,沪深300和上证指数于21年2月见顶,创业板指则在21年7月,中证500更迟一些,在21年9月,至今为止沪深300最大跌幅已有34%,上证指数为19%、创业板指为31%、中证500为22%。并且这次并非所有行业同步调整,只是主流板块在不同时间分批调整。如通信在20年3月见顶调整、计算机在20年7月、白酒在21年2月、医药生物和电子在21年7月、电力设备及新能源在21年11月。其中,最具代表性的是白酒、医药生物和电力设备及新能源,这三个板块见顶后短期内调整幅度大、速度快,而调整前后基本面并未出现太大变化,具体来看:

①21年2月白酒调整:申万白酒指数自21/02/18的高点98720点开始快速调整,下跌至21/03/09的低点66690点,期间仅14个交易日,最大跌幅达32.4%,同期万得全A最大跌幅为12.8%。从其他申万一级行业表现来看,这一时间段内29%的行业仍上涨,所有行业涨幅平均数为-5.5%、中位数为-6.0%。而在调整前后白酒基本面并未大幅恶化,从ROE(TTM,整体法)角度看,白酒ROE从20Q4的26.5%小幅下滑至21Q1的25.0%,且21Q2再次回升至26.9%;从归母净利增速角度看,白酒归母净利两年年化同比从20Q4的14.9%小幅降至21Q1的13.4%,随后回升至21Q2的14.2%。

②21年7月医药生物调整:申万医药生物指数于21/07/01达高点13538点,随后快速下跌至21/09/03的低点10606点,期间共47个交易日,最大跌幅达21.7%,期间万得全A震荡走平,这一时间段内48%的行业仍上涨,所有行业涨幅平均数为2.5%、中位数为-0.6%。而医药生物21Q2的ROE(TTM,整体法)仍在回升中,从21Q1的10.4%升至21Q2的11.2%,21Q3小幅回落至11.0%;从归母净利增速角度看,21Q1医药生物归母净利两年年化增速为21.9%,21Q2升至26.4%,21Q3微降至25.6%。

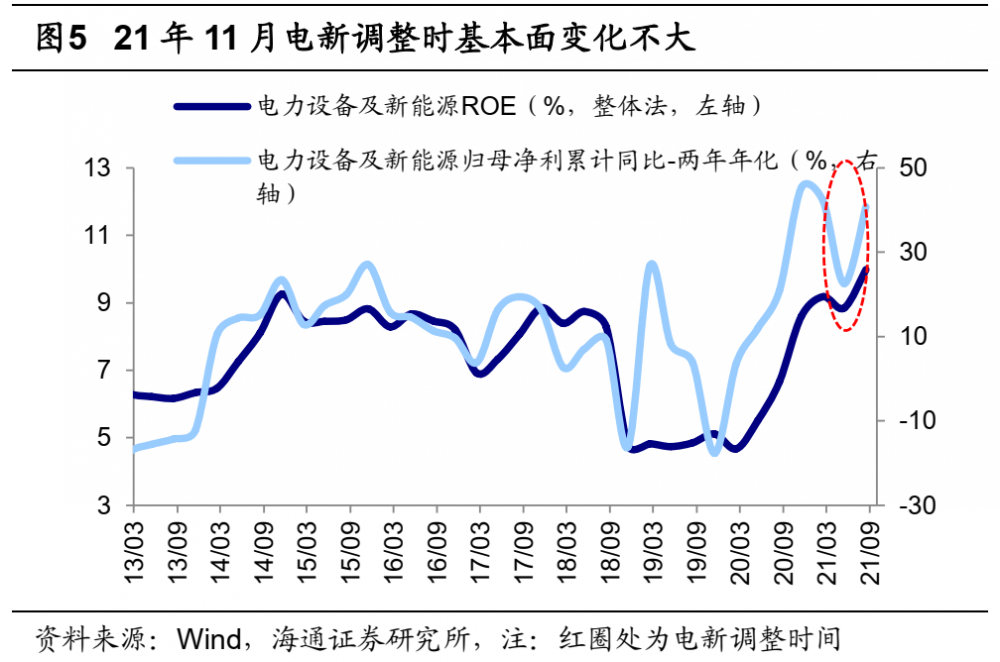

③21年11月电力设备与新能源调整:申万电新指数于21/11/23见顶13848点,之后陷入调整,持续下跌至22/02/14的10167点,期间共54个交易日,最大跌幅达26.6%,期间万得全A最大跌幅为11.7%,这一时间段内35%的行业仍上涨,所有行业涨幅平均数为-3.2%、中位数为-1.2%。而此时新能源产业链高景气依旧,21Q3电新ROE为10.0%,较21Q2的8.8%继续回升;从归母净利角度看,21Q3电新归母净利两年年化同比为40.8%,较21Q2的22.6%继续回升;并且参考已披露的2021年年报业绩预告及快报,新能源产业链21Q4归母净利润两年年化增速为86%,同口径下较21Q3的45%继续回升。

2

资金结构变化影响市场形态

市场形态改变的背后原因是资金结构的变化。我们在《中国长期股权时代的逻辑:类似1980年后美股-20210914》中提出,当前A股类似1980年代美股,机构化程度正不断提高。最近三年来A股市场中机构投资者占比快速提升,自由流通市值口径下我国机构投资者(公募基金、私募基金、保险和外资)的占比从19Q1的25%上升至21Q3的35%,提升约10个百分点。机构投资者中,公募基金和外资是主要部分,A股自由流通市值中,公募基金占比从19Q1的9%上升至21Q3的15%,外资占比从19Q1的7%上升至21Q2最高的10%。外资和公募基金持仓的一大特点就是持股集中度高,这样的资金结构和行为的变化正对A股市场形态产生影响。我们以白酒、医药生物、电力设备及新能源行业为例,从外资、公募持仓和上市公司股东情况两个维度来看机构投资者行为对市场形态的影响。

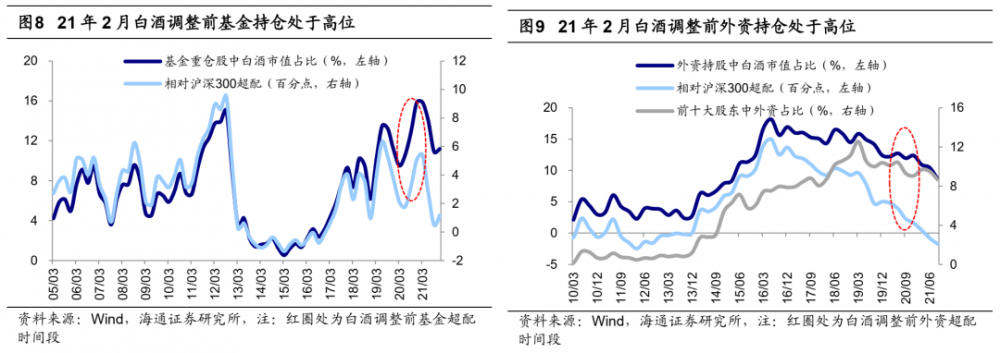

①白酒:从机构投资者持仓角度看,2015年以来公募基金逐渐加强对白酒的配置,基金重仓股中白酒市值占比从15Q1的0.5%上升至20Q4的15.8%;从相对沪深300超配情况看,基金对白酒的超配力度也在不断提升,从15Q1的-1.4个百分点提升至20Q4的5.1个百分点。外资则从13年就开始持续配置白酒,外资持仓中白酒市值占比从13Q3的2.4%上升至20Q4的12.4%,相对沪深300的超配比例从13Q3的低配0.2个百分点上升至16Q4最高的13.7个百分点,随后有所下降,20Q4超配1.6个百分点。从上市公司股东角度看,由于单只公募基金持股市值难以进入前十大股东之列,此处我们主要考虑以北上资金为主的外资占比情况:我们以19年至21Q3白酒行业中区间总市值排名前十的个股作为样本,可以发现前十大股东中外资占比从15Q1的6.3%上升至19Q1最高的12.6%,20Q4为9.1%。可见公募和外资对白酒行业的配置力度是比较高的。但21年2月白酒开始调整,机构投资者快速降低对白酒的配置,或加剧了白酒板块的波动,基金重仓股中白酒相对沪深300超配比例从20Q4的5.1个百分点降至21Q3的0.5个百分点;外资持股中白酒相对沪深300超配比例也从20Q4的1.6个百分点降至21Q3的低配0.8个百分点;前十大股东中外资的占比也从20Q4的9.1%降至21Q3的8.7%。

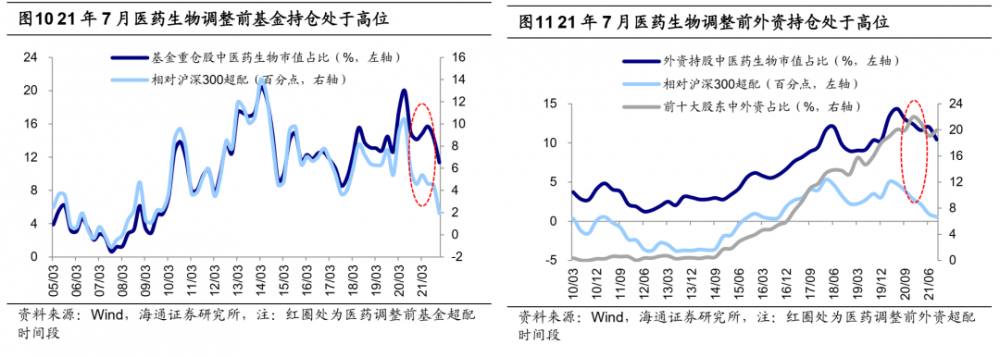

②医药生物:机构投资者持仓角度,17年以来基金重仓股中医药生物市值占比持续上升,从17Q3的8.6%(相对沪深300超配3.7个百分点,下同)上升至21Q2的15.7%(4.6个百分点);外资持股中,医药生物市值占比从15Q1的3.4%(-1.8个百分点)上升至21Q2的12.1%(1.0个百分点)。从上市公司股东角度看,我们以19年至21Q3医药生物行业中区间总市值排名前十的个股作为样本,可以发现前十大股东中外资占比从15Q1的1.8%上升至20Q4最高的22%,21Q2为19.1%。可见公募和外资对医药生物行业的配置较多,但外资的超配力度低于白酒。医药生物自21年7月开始调整,机构投资者也开始降低对医药生物的配置,或加剧了医药板块的波动。随后基金重仓股中医药生物市值占比从21Q2的15.7%(5.1个百分点)降至21Q4的11.4%(2.1个百分点)。外资持股中医药生物市值占比从21Q2的12.1%(1.0个百分点)降至21Q3的10.4%(0.6个百分点)。

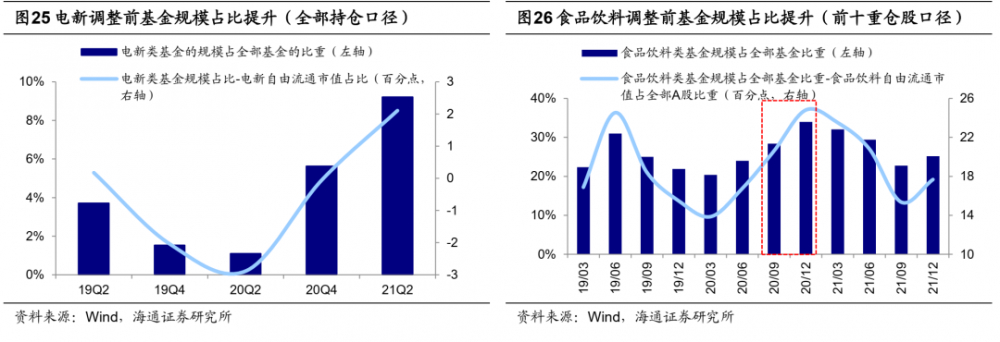

③电力设备及新能源:从机构投资者持仓角度看,19年以来,新能源行业景气度不断提升,机构投资者对电力设备和新能源的配置力度不断加强,基金重仓股中电力设备及新能源市值占比从19Q1的4.1%(相对沪深300超配2.2个百分点,下同)大幅上升至21Q3的16.8%(9.8个百分点);外资持股中,电力设备及新能源市值占比从19Q1的1.7%(2.2个百分点)大幅上升至21Q3的14.7%(7.7个百分点)。从上市公司股东角度看,我们以19年至21Q3电力设备及新能源行业中区间总市值排名前十的个股作为样本,可以发现前十大股东中外资占比从19Q1的5%上升至21Q3的24%。可见19年以来机构投资者对新能源产业链大幅超配。21年11月电力设备及新能源陷入调整,机构配置力度也快速下降,或加剧了新能源板块的波动。21/11-22/02电新最大跌幅26.6%,基金重仓股中电新相对沪深300超配比例从21Q3的9.8个百分点大幅下降至21Q4的5.3个百分点。由于21Q4部分外资的持股数据尚未披露,因此我们以北上资金持仓看新能源调整前后外资的配置行为变化:21年11月北上资金持仓中电新市值占比最高时达17.1%、相对沪深300超配达9.5个百分点;近期随着新能源板块的调整,北上资金对电新的配置力度下降至今年以来(截至22/03/24)最低时的13.7%,相对沪深300超配比例下降至2.7个百分点。

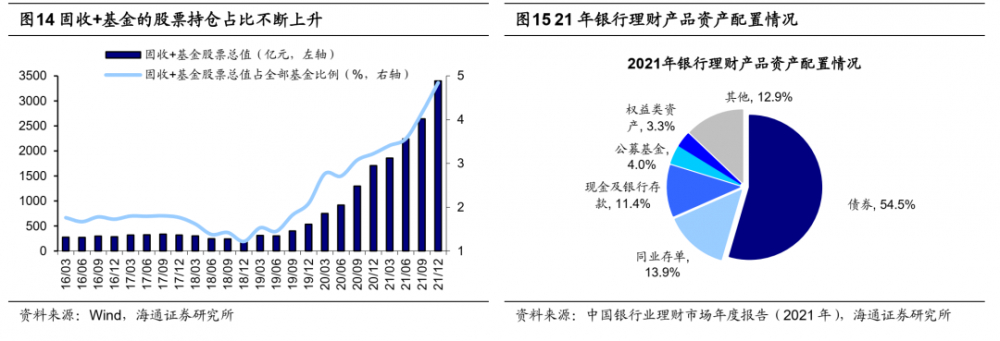

绝对收益产品规模不断扩大,对市场调整形态也有影响。近年来,银行理财和“公募固收+”等产品规模不断扩大,这些绝对收益产品对权益资产的配置力度也在提升。公募“固收+”方面,19年至今“固收+”产品规模快速增加,从18Q4的3500多亿增加至21Q4的2.37万亿。“固收+”投向股票资产的规模也快速增加,从18Q4 的191亿出头增加至21Q4的3400亿元,股票资产占“固收+”资产总值的比重从5%上升到14%。同时,“固收+”产品的股票持仓市值占市场上全部基金(含固收+”)股票持仓市值的比例已经从18Q4的1.2%上升至21Q4的4.8%。银行理财方面,根据《中国银行业理财市场年度报告(2021年)》,截至21年底,理财产品投资资产合计31.2万亿元。银行理财主要通过两种途径投向股市,一是直接投资权益类资产、二是通过投资公募基金配置权益资产,截至21年底银行理财资产合计中,权益类资产余额为1.02万亿元,公募基金类资产余额为1.25万亿元。其中,银行理财投资公募基金产品规模较20年增长54%,占比也提升1.2个百分点至4.0%。

在银行理财和公募固收+市场中,风险偏好较低的个人投资者是其主要的购买者。以个人投资者为主的银行理财和公募“固收+”等绝对收益产品更加追求平稳的产品收益,对于产品自身净值的保护也更为严格,所以在市场剧烈调整时,往往会更快、更早降低权益仓位。以“固收+”为例,整体上看“固收+”基金的股票持仓占比与沪深300指数呈明显的同向变化,即市场大幅下跌时“固收+”基金往往削减股票仓位,或加剧了市场的波动,具体而言:15年6月-16年2月底沪深300最大回撤达47%,而“固收+”基金股票仓位也从高点的9.4%下滑至低点的4.2%;18年-19年初沪深300最大回撤达33%,而“固收+”基金股票仓位也从高点的9.6%下滑至低点的5.4%;21年2月-3月沪深300最大回撤为18%,而“固收+”基金股票仓位也从14.7 %下滑至13.5%。

3

思考:主流板块调整前的信号

我们在前文提出,当前A股在资金结构的影响下,市场调整的形态与以往不同。未来主流板块出现快速调整的现象仍有可能发生。因此,我们尝试寻找一些调整之前的信号。

主流板块调整前机构配置力度居历史高位、超配比例居各行业前二。以白酒、医药和电力设备及新能源为例,这三个行业在调整前基金持仓处于历史高位,且超配比例高于其他行业。21年2月白酒调整前,20Q4基金重仓股中白酒市值占比为18.9%(处05年以来从低到高100%分位,下同),处在历史高位,相对沪深300超配5.1个百分点,与其他申万一级行业相比,白酒超配力度最高。21年7月医药生物调整前,21Q2基金重仓股中医药生物市值占比为15.7%(87.5%),处在历史相对高位,相对沪深300超配4.6个百分点,与其他申万一级行业相比,超配力度仅次于电力设备及新能源。21年11月电力设备及新能源调整前,21Q3基金重仓股中其市值占比为16.8%(100%),处在历史最高水平,相对沪深300超配9.8个百分点,且超配情况远超其他行业,排名第二的医药生物超配了4.5个百分点。

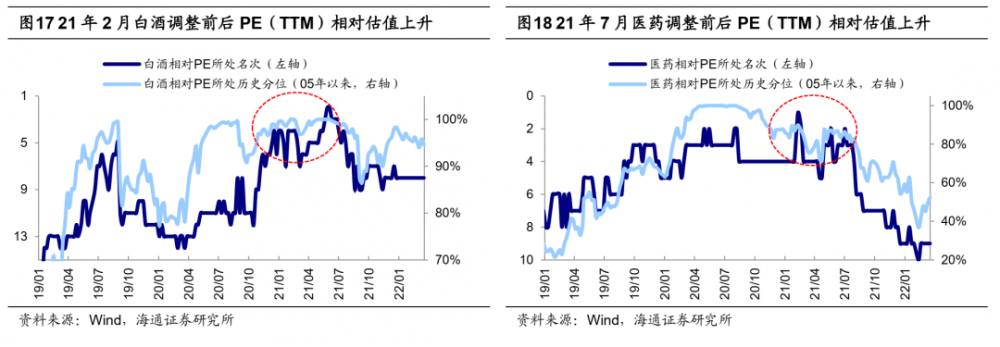

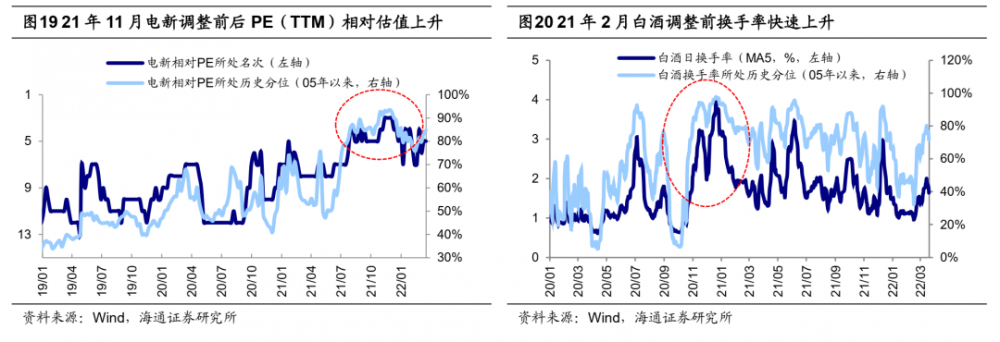

主流板块调整前相对估值处历史高位,相对估值水平居各行业前三。我们通过计算行业估值/沪深300估值来衡量行业的相对估值水平,以白酒、电力设备及新能源为例,我们发现行业在调整前后PE(TTM,下同)相对估值上升至历史高位,相对估值水平上升至行业前三。21年2月白酒调整前,21/02/10白酒PE相对估值上升至3.63(处05年以来从低到高100%分位),申万一级行业相对PE估值平均数仅为1.87,白酒PE相对估值所处行业排名上升至第四名。21年7月医药生物调整前,21/07/02医药生物PE相对估值上升至4.08(处05年以来从低到高86.4%分位),申万一级行业相对PE估值平均数仅为2.09,医药生物PE相对估值所处行业排名上升至第二名。21年11月电力设备及新能源调整前后,21/11/26电力设备及新能源PE相对估值上升至4.39(处05年以来从低到高93.5%分位),申万一级行业相对PE估值平均数仅为2.21;电力设备及新能源PE相对估值也上升至行业前三名。

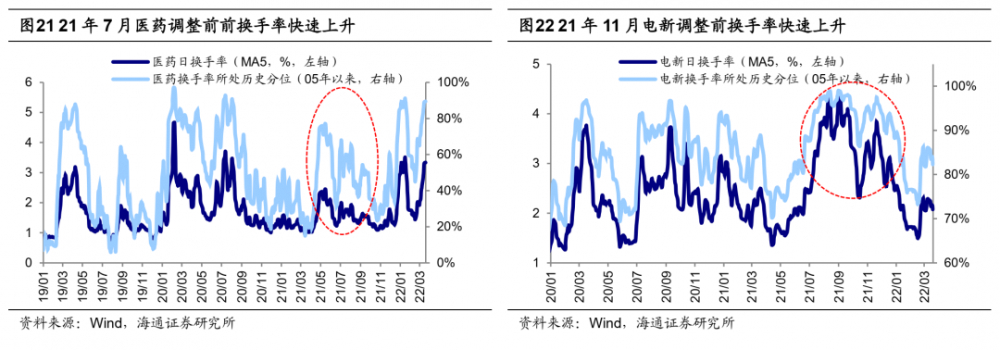

主流板块调整前交易热度快速上升至历史高位。我们通过计算行业换手率的5日平滑数据来衡量行业的交易热度。我们发现白酒、电力设备及新能源在调整前都出现了行业交易热度快速上升,并达历史高位的现象。具体来看:21年2月白酒调整前,白酒行业日换手率(MA5,下同)从20年10月的1%左右快速上升至21年初的3%-4%,日换手率所处05年以来历史分位也上升至95%以上。21年7月医药生物调整前,医药行业日换手率从21年3月的1%左右上升至21年5-7月的2%-2.5%左右,日换手率所处05年以来历史分位上升至80%以上。21年11月电力设备及新能源调整前,电新行业日换手率从21年6月的2%左右快速上升至21年11月的4%左右,日换手率所处05年以来历史分位也上升至95%以上。

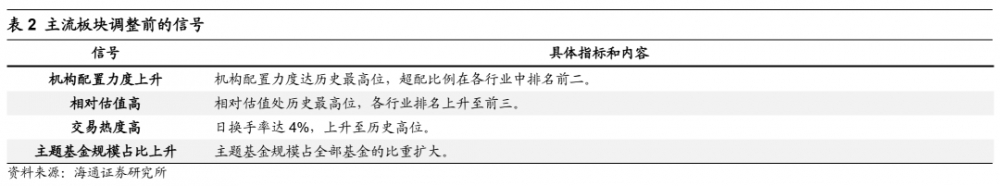

主流板块调整前,相关主题基金规模快速扩大。我们首先做如下定义,在全部持仓口径下,若一只基金中某行业市值占基金净值比重超过20%,则称其为该行业主题基金;我们发现在主流板块调整之前,主流行业主题基金规模占全部基金规模的比重大幅上升(这里的全部基金仅包括普通股票型、偏股混合型、灵活配置型基金,下同)。具体来看,21年2月食品饮料(白酒占比约七成)调整前,食品饮料类基金规模占比从20Q2的11.6%大幅提升至20Q4的17.1%,调整后21Q2食品饮料类基金规模占比下降至16.3%;另外,我们通过 “食品饮料类基金规模占全部基金比重-食品饮料自由流通市值占全部A股比重”来剔除部分食品饮料市值变动的影响,该指标从20Q2的4.3个百分点大幅上升至20Q4的8个百分点,21年2月白酒调整后超配幅度也降低至7.7个百分点。对于医药,21年7月医药调整前,医药类基金规模占比从20Q4的11.7%大幅提升至21Q2的16.6%。我们同样通过减去自由流通市值占比来剔除部分医药市值变动的影响,该指标也从20Q4的2.0个百分点大幅上升至21Q2的6.0个百分点。对于电新,21年11月电新调整前,电新类基金规模占比从20Q4的5.6%大幅提升至21Q2的9.2%。以电新类基金规模占比减去电新自由流通市值占比来看,该指标也从20Q4的-0.06个百分点上升至21Q2的2.1个百分点。

我们从重仓股口径看,也能得出一致的结论。在前十大重仓股口径下,我们计算某只基金的重仓股中的各行业占比,若某行业市值占前十大重仓股市值总和的比重超过20%,则称其为该行业主题基金。比起全部持仓口径,这一口径的优点是我们可以得到略高频的季频数据,但数据本身可能并不全面,具体来看,20年开始食品饮料类基金占比持续上升,从20Q1的20%上升至20Q4的32%,随后食品饮料在21年2月开始调整,食品饮料类基金占比逐渐下降,从20Q4的高点32%降至21Q3的23%;我们计算食品饮料基金规模占比减去食品饮料自由流通市值占比来剔除部分市值变动的影响,该指标从20Q1的14个百分点上升至20Q4的 25个百分点,随后开始下降。医药类基金占比从20Q4的16%上升至21Q2的20%,随后医药在21年7月开始调整,医药类基金占比也下降至21Q4的12%;以医药类基金规模占比减去医药自由流通市值占比来看,该指标在从20Q4的6个百分点上升至21Q2的9个百分点,随后开始下降。电新类基金占比从21Q1的6%上升至21Q3的33%,电新行业在21年11月开始调整,电新类基金占比也下降至21Q4的31%;以电新类基金规模占比减去电新自由流通市值占比来看,该指标从21Q1的0个百分点上升至21Q3的25个百分点,电新调整后下降至21Q4的23个百分点。

综上,我们认为A股目前这种市场形态有可能长期存在,即主流板块分批、快速调整。主流板块调整前或有可能出现以下信号:①机构持仓市值占比快速上升,持仓力度处历史最高分位附近、超配比例居行业前两名。②调整前相对估值快速上升并处历史高位,相对估值水平居行业前三。③交易热度快速上升,日换手率或突破4%,上升至历史高位。④相关主题基金占全部基金比重快速扩大。

风险提示:历史表现并不代表未来,行业表现受多重因素共同影响。

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。