科创板申报渝企又添一家。

6月20日,重庆智翔金泰生物制药股份有限公司(以下简称“智翔金泰”)预披露招股书,拟在上交所科创板发行9168万股新股,计划募集资金39.80亿元。

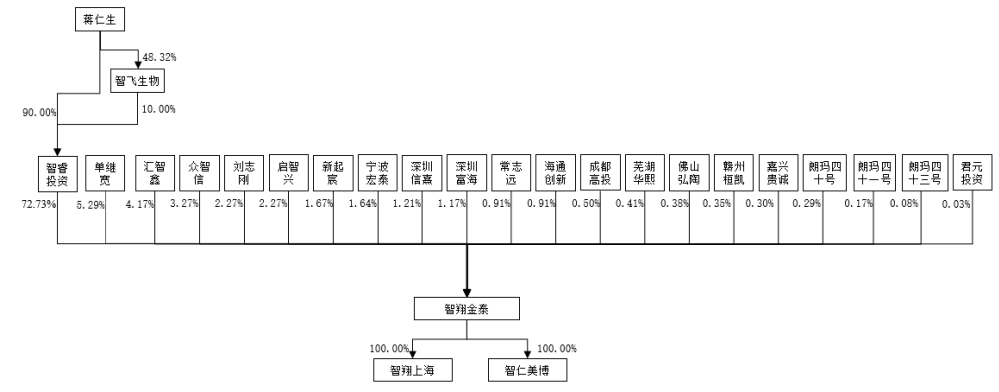

上游新闻记者获悉,智翔金泰实际控制人为蒋仁生,蒋仁生为“中国民营疫苗第一股”重庆智飞生物(300122)控股股东,智飞生物也间接持有智翔金泰7.273%股权。

虽然智翔金泰目前亏损,但未来前景看好,14家机构在去年最后一轮融资时,以每股24元价格认购。

多款抗体新药进入临床试验阶段

据了解,智翔金泰成立于2015年10月20日,注册资本2.75亿元,住所位于重庆市巴南区麻柳大道699号,法定代表人单继宽,控股股东为重庆智睿投资有限公司,占72.73%,实际控制人为蒋仁生。公司是一家创新驱动型生物制药公司,主营业务为抗体药物的研发、生产与销售,在研产品为单克隆抗体和双特异性抗体。

公司在源头创新方面建立了基于新型噬菌体呈现系统的单抗药物发现技术平台、双特异性抗体药物发现技术平台等五个技术平台,在药物开发环节建立了高效的重组抗体药物工艺开发平台,已形成完整的创新药物发现、工艺开发、临床研究和商业化生产产业链布局,致力于为患者持续提供可信赖、可负担的生物技术药物,满足人民群众未被满足的临床需求。

截至2022年5月31日,公司5个产品(8个适应症)已进入临床研究阶段,其中GR1501中重度斑块状银屑病、放射学阳性中轴型脊柱关节炎适应症已处于III期临床试验阶段、狼疮性肾炎适应症已经提交临床试验申请;GR1801疑似狂犬病病毒暴露后的被动免疫适应症和GR1802中重度哮喘适应症处于II期临床试验阶段、中重度特应性皮炎和慢性鼻窦炎伴鼻息肉适应症处于I期临床试验阶段;其余2个产品(2个适应症)处于I期临床试验阶段。

公司核心产品研发进度领先且市场空间广阔,其中GR1501为国内企业首家进入III期临床试验的抗IL-17单克隆抗体,GR1603为国内企业首家进入I期临床试验的抗IFNAR1单克隆抗体,GR1801是国内首家进入临床试验的抗狂犬病病毒G蛋白双特异性抗体。

公司预计,进展最快的产品GR1501有望在2024年初获批上市,GR1801预计在2025年获批上市,GR1802预计在2026年获批上市。

董事长和总经理均为科研出身

上游新闻记者获悉,智翔金泰董事长(法定代表人)为单继宽,董事总经理为常志远。

单继宽先生,1972 年 4 月出生,中国国籍,无境外居留权,医学硕士。单继宽1995 年 8 月至 1998 年 9 月,任中国人民解放军第三二一医院住院医师;1998 年 9 月至 2001 年 7 月,在第二军医大学(现海军军医大学)攻读医学硕士;2001 年 8 月至 2002 年 6 月,任国家基因组南方研究中心科研人员;2002年6月至2006年4月,任上海复旦张江生物医药股份有限公司医学部经理;2006 年 4 月至 2012 年 5 月,任上海泽润生物科技有限公司医学注册部经理、医学总监;2012 年 5 月至 2014 年 5 月,任上海众合医药科技股份有限公司董事、副总经理;2014 年 6 月至今,任上海智翔执行董事、总经理;2015 年 5 月至今,任智仁美博执行董事;2015 年 10 月至 2021 年 11 月,任智翔有限执行董事;2021年 12 月至今,任公司董事长。

常志远先生,现任公司董事、总经理,1980 年 1 月出生,中国国籍,无境外居留权,生物化学与分子化学硕士。2004 年 3 月至 2006 年 5 月,历任上海华新生物高技术有限公司研发部主管、部门经理、总经理助理;2006 年 5 月至 2014年 8 月,历任上海泽润生物科技有限公司部门主管、经理、总监;2014 年 8 月至今,任上海智翔副总经理;2015 年 10 月至 2021 年 11 月,任智翔有限总经理;2021 年 12 月至今,任公司董事、总经理。

机构看好最后一轮每股24元认购

截至目前,智翔金泰所有产品均处于研发阶段,尚未开展商业化生产及销售,亦无药品实现销售收入,尚未盈利且存在累计未弥补亏损。

2019年至2021年度,公司研发费用分别为1.25亿元、2.28亿元和2.95亿元;员工总数313人,其中技术研发人员273人,占比为87.22%。

2021 年 9 月 8 日,智翔有限注册资本由 25,000 万元,增加至 27500 万元,新增注册资本 2500 万元,由新股东海通创新等 14 家机构认缴,认缴价格为每 1元注册资本(后折算为每1股)出资 24.00 元。

招股书显示,公司此次选择适用上交所科创板《股票发行上市审核规则》第22条第5项上市标准:预计市值不低于40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

本次智翔金泰拟在上交所科创板发行9168万股新股,占发行后总股本的25%,计划募集资金39.80亿元,投入抗体产业化基地项目一期改扩建、抗体产业化基地项目二期、抗体药物研发项目以及补充流动资金。海通证券担任保荐人(主承销商)。

上游新闻记者 钟禾

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。