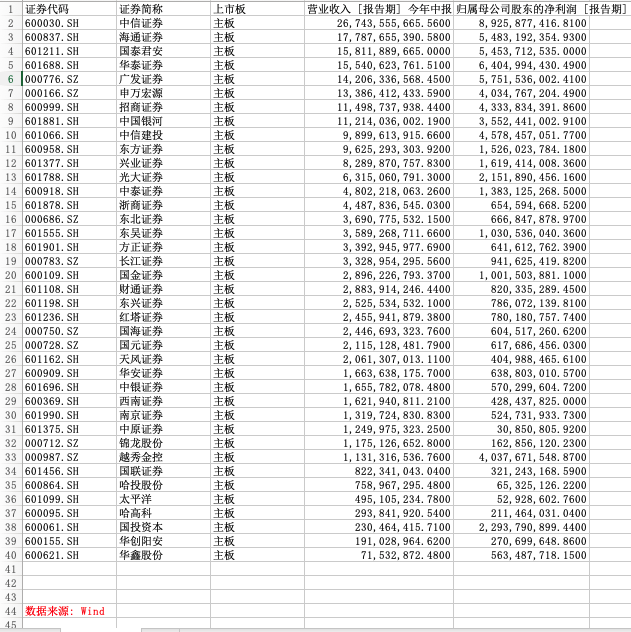

澎湃新闻消息,A股39家上市券商2020年半年报披露完毕。

梳理wind数据可见,这39家券商上半年合计实现营业收入2136.8亿元,同比增长18.91%;合计实现净利润743.22亿元,同比增长32.55%。

其中,中信证券这一券商“老大哥”再次以营业收入及净利润双第一的成绩蝉联上半年行业冠军。

业绩“水涨船高”

上半年券商业绩喜人。

根据中国证券业协会此前公布的数据,今年上半年,134家证券公司营收与净利润都同比增幅20%上下。

多家证券公司半年报表示,之所以出现上述情况,是基于上半年的国内经济形势以及资本市场改革。

2020上半年中国经济V型回升,股指、大宗商品等资产价格持续走高,A股市场处于活跃,加之上半年融资新规施行、新《证券法》落地、创业板注册制推行等资本市场深化改革持续推进,带动券商经纪、投行、自营投资、资管等业务收入提升。

如此,行业大环境下带动各大券商业绩“水涨船高”。

澎湃新闻梳理发现,39家上市券商中有超过25家都实现营收同比正增长。

有8家营业收入超过100亿元,相比去年同期增加了两家,分别是招商证券与中国银河。

其中,中信证券是唯一跨越200亿关卡的券商,为267.43亿元。

(39家上市券商营收与净利润,按营收多少先后排序)

龙头效应明显

整体而言,券商仍然是保持龙头“强者愈强”的局面。据澎湃新闻统计,营收排名前十的上市券商总营收与利润均占到39家总营收的70%左右。

这十家券商分别是中信证券、海通证券、国泰君安、华泰证券、广发证券、申万宏源、招商证券、中国银河、中信建投。

这其中,中信证券以89亿元净利润的绝对优势领跑。海通证券、国泰君安、华泰证券、广发证券的净利也超过50亿元。

海通证券半年报中称,随着证券行业改革创新和对外开放的不断深化,将深刻改变行业的竞争格局。监管层提出打造航母级券商,支持行业做优做强,未来政策利好将更偏向头部券商,市场资源向头部券商集中愈发明显。

同时,券商各项业务发展更依赖于自身综合实力,头部券商业务能力更强、客户资源更丰富、项目储备更全面,叠加政策利好支持,综合竞争力将更为突出。

对此,华创证券研报认为,资本市场深化改革,或加速头部券商航母化,但同时也会加速中小券商精品差异化进程。未来行业格局巨变之下,头部券商有望以强大综合实力提高各项业务占有率,而精品券商则可能通过深耕某一业务稳固自身护城河。

经纪业务仍是大头

从业务结构来说,证券经纪仍然是支撑券商业绩的大头,39家上市券商证券经纪业务收入总额占据总营收约22%。

同时,向财富管理和线上业务转型成为各大券商证券经纪业务突破发展的重点方向。

受今年上半年市场流动性宽松,A股市场表现强势,券商自营业务由此得到较大发展。

尤其对于在投行业务上优势不如头部的中小券商来说,今年自营业务在其业绩中举足轻重。如红塔证券、南京证券,自营收入同比增幅均超过100%,在今年上半年总营收中也占比近一半。

值得注意的是,本次有多家券商(海通证券、天风证券、中原证券、东方证券等)发布关于计提资产减值准备的公告。

作为预测未来可能损失的指标,计提资产减值金额过大某种程度上代表企业未来盈利可能存在风险。

从券商公布的内容看,此次该指标多涉及融出资金、买入返售金融资产、应收款项、其他资产几个方面。

举例而言,天风证券2020年1-6 月计提各项资产减值准备共计10,781.08 万元,占公司最近一个会计年度经审计净利润的10%以上。

其中计提买入返售金融资产减值准备 7,066.71 万元,在于对合同还款日逾期或客户维持担保比例低于130%或未正常付息的股票质押式回购业务进行减值,此外,由于股票质押式回购业务规模下降,公司冲回减值准备 26.83 万元。

中原证券2020年第二季度合并报表计提资产减值准备共计人民币 6,267.15 万元,减少 2020 年第二季度利润总额人民币 6,267.15 万元。其中对其他债权投资计提减值准备人民币 800.40 万元,主要为信用风险较低的债券按模型计提的减值准备。

原标题:39家券商上半年赚743亿,同比增三成:中信营收净利双冠

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。