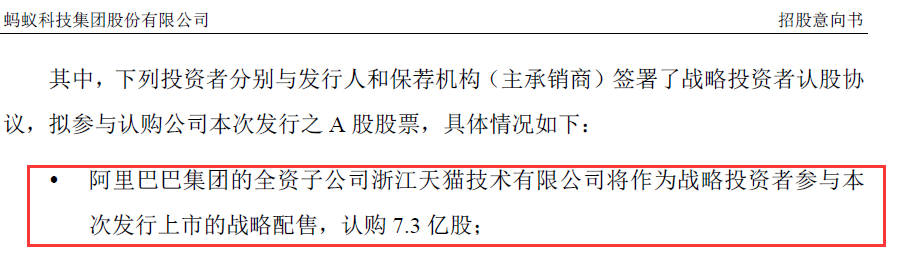

中新经纬消息,21日,据“证监会发布”微信号消息,证监会同意蚂蚁科技集团股份有限公司(以下简称“蚂蚁集团”)科创板首次公开发行股票注册。另据上交所官网消息,21日晚,蚂蚁集团公告显示,阿里巴巴集团的全资子公司浙江天猫技术有限公司将作为战略投资者参与本次发行上市的战略配售,认购7.3亿股。

来源:蚂蚁集团披露招股意向书

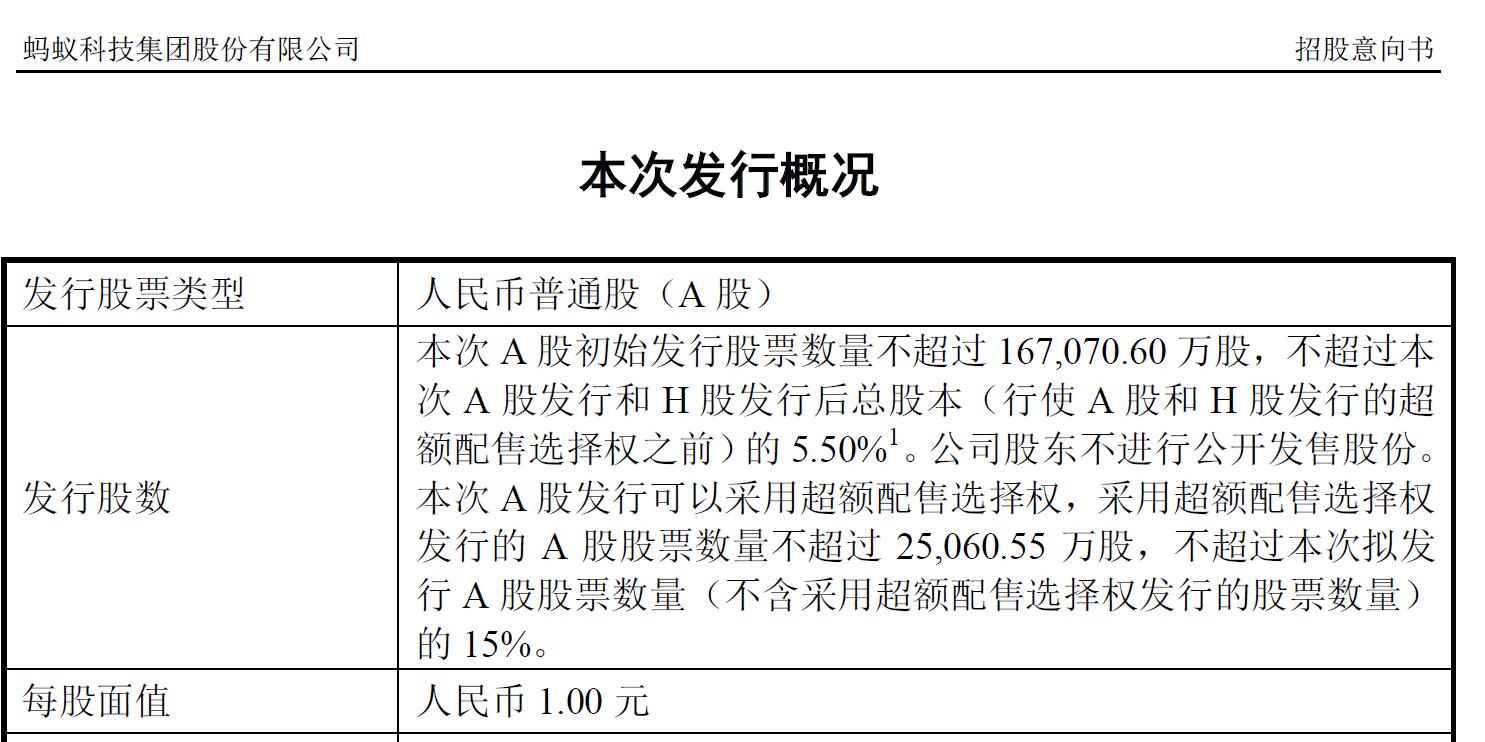

蚂蚁集团10月21日晚间披露招股意向书显示,A股发行初步询价时间为10月23日(T-4日)的9:30-15:00,预计发行日期为10月29日,初始发行股票数量不超过167070.6万股,不超过AH股发行后总股本的5.5%。可以采用超额配售选择权,采用超额配售选择权发行的股票数量不超过25060.55万股。

蚂蚁集团发布科创板上市招股意向书称,募集资金投资四大方向,包括助力数字经济升级(占比30%)、加强全球合作并助力全球可持续发展(占比10%)、进一步支持创新、科技的投入(占比40%)、补充流动资金(占比20%)。

来源:蚂蚁集团披露招股意向书

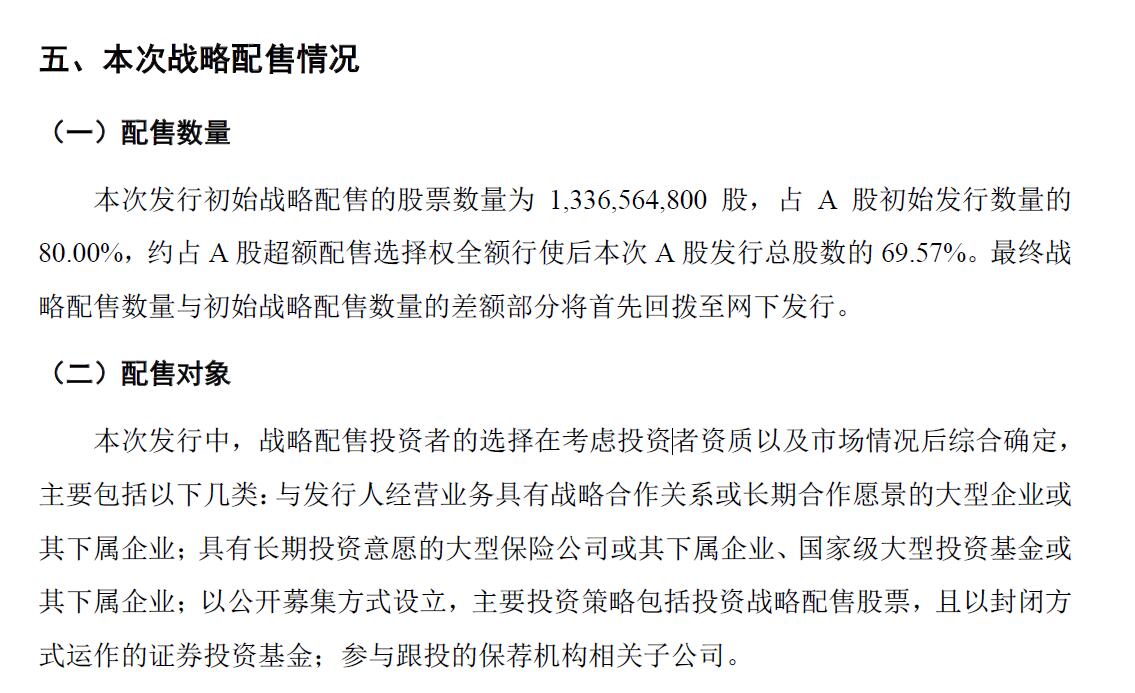

根据A股发行安排,蚂蚁13.4亿股战略配售额度占“绿鞋”前总发行股数的80%,占“绿鞋”后总发行股数的69.57%。

公告称,蚂蚁集团股票代码为“688688”,该代码同时用于本次发行的初步询价及网下申购。本次发行网上申购代码为“787688”。

来源:蚂蚁集团披露招股意向书

招股意向书还显示,阿里巴巴集团的全资子公司浙江天猫技术有限公司将作为战略投资者参与本次发行上市的战略配售,认购7.3亿股,华夏3年封闭运作战略配售,易方达3年封闭运作战略配售等。

联席保荐机构将安排中国中金财富证券有限公司、中信建投投资有限公司参与本次发行战略配售。中国中金财富证券有限公司、中信建投投资有限公司将依据《上海证券交易所科创板股票发行与承销业务指引》第十八条规定确定本次跟投的股份数量和金额,跟投的股份数量预计分别不超过本次A股初始发行股份数量的2.00%(即33,414,120股),且认购金额分别不超过人民币10.00亿元,最终跟投数量和认购金额将在发行价格确定后于2020年10月26日(T-3日)明确。中国中金财富证券有限公司、中信建投投资有限公司获得本次配售的股票限售期均为自发行人首次公开发行A股并在上海证券交易所上市之日起24个月。

来源:蚂蚁集团披露招股意向书

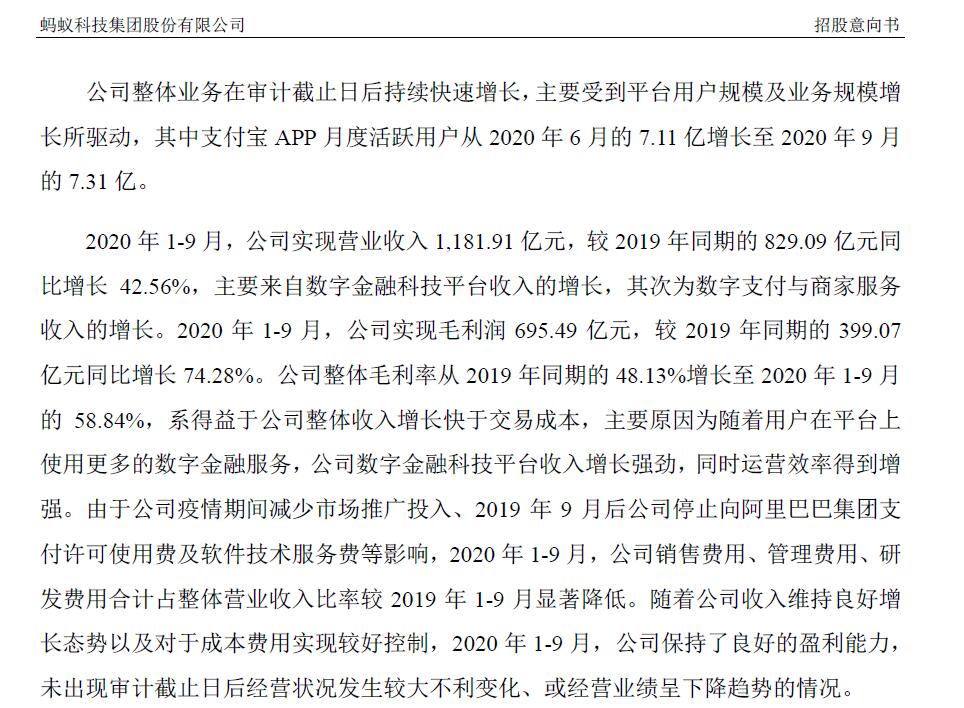

蚂蚁集团科创板上市招股意向书显示,前三季度实现营业收入1181.91亿元,同比增长42.56%,主要来自数字金融科技平台收入的增长;实现毛利润695.49亿元,同比增长74.28%;整体毛利率从去年同期的48.13%增长至58.84%。

来源:港交所

此外,21日晚,港交所官网显示,蚂蚁集团通过港交所聆讯。

来源:蚂蚁集团披露招股意向书

蚂蚁集团公告称,公司计划于本次H股首次公开发行中发行不超过16707060万股新股(行使H股发行的超额配售选择权之前)。在符合适用法律法规规定的最低发行比例及香港联交所要求的最低流通比例的前提下,H股首次公开发行的最终股份数量由公司根据募集资金需求和发行价格合理确定,并以证监会及香港联交所核准的发行规模为准。公司授予承销商(簿记管理人)不超过香港公开发行及国际配售的H股数量15%的超额配售选择。

公司自本次H股首次公开发行(包括行使超额配售选择权所进行的发行(如有))取得的募集资金在扣除发行费用后将用于助力数字经济升级、加强全球合作并助力全球可持续发展、进一步支持创新、科技的投入、补充流动资金(及一般企业用途)。

本次H股发行过程中,蚂蚁国际将以现金按照本次H股发行的发行价格赎回B类及C类股份,并由蚂蚁国际B类及C类股份持有人按照本次H股发行的发行价格以现金认购同等数量的蚂蚁集团本次H股发行的股份。蚂蚁国际B类及C类股份持有人认购H股的股数与其届时持有蚂蚁国际B类及C类股份的股数相等。公司届时向蚂蚁国际的B类及C类股份持有人发行的H股股份数量为3256446324股。

原标题:蚂蚁集团发布战略配售方案:天猫认购7.3亿股

编辑:钟世萍

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。