第一财经消息,不断飙涨的汽油价格阻断了美国通胀从40年高位回落的步伐,美国经济实现软着陆的挑战越来越大。

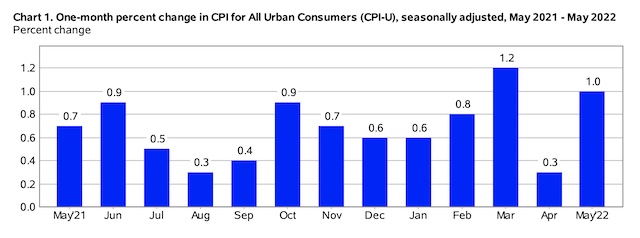

美国劳工部10日公布的数据显示,主要受能源价格飙升的影响,5月美国消费者价格指数(CPI)环比上涨1.0%,远高于4月环比涨幅0.3%;同比上涨8.6%,为1981年12月以来最高水平。

当月所有通胀类别均出现上涨,尤以住房、汽油和食品价格为甚。5月汽油价格指数由跌转涨,环比上涨4.1%;食品价格环比上涨1.2%。

剔除波动较大的食品和能源价格后,5月核心CPI环比上涨0.6%,与上月持平,同比涨幅由6.2%下降至6.0%。

“烫手”的通胀数据拖累美股显著承压,截至第一财经记者发稿时,道指跌超600点,跌幅1.91%,报约31656点;标普500指数跌82点,跌幅2.06%,报约3935点;纳指跌294点,跌幅2.5%,报11459点。

银行和科技巨头重挫,富国银行跌4%,高盛跌3.3%,摩根士丹利跌3.6%,花旗集团跌3.1%,美国银行跌2.6%,摩根大通跌2.9%。奈飞跌6%,亚马逊跌5.5%,微软跌3.6%,谷歌母公司Alphabet跌3.2%,苹果跌3.2%。此外,波音跌2.85%,卡特彼勒跌2%,3M跌2.7%,迪士尼跌2.4%。

两年期美债收益率攀升至2.9%上方,十年期美债收益率报约3.116%。

5月,美国CPI环比上涨1% (图源:美国劳工统计局)

美联储或祭出50基点加息“四连发”

”通胀继续抬头,见顶的预期再次破灭。”Bankrate首席金融分析师麦克布赖德(Greg McBride)感叹称,“任何希望美联储在6、7月的货币政策会议后放缓加息步伐的希望都变得遥遥无期。”

富国银行预计,美联储将在6月、7月和9月的三次货币政策会议上连续加息50个基点,此后加息步伐有望回落至25个基点,到2023年第二季度将联邦基金利率目标区间上调至3.50%-3.75%。

为遏制不断飙升的通胀,美联储于今年3月开启本轮加息周期,并于5月实施了22年来首次50个基点加息,将联邦基金利率目标区间上调至0.75%-1.00%。下一次的货币政策会议定于本月14-15日举行。

芝加哥商品交易所的美联储观察工具(Fed Watch Tool)显示,交易员预期9月再次加息50个基点的概率陡升至96%,较经济数据公布前飙涨超18个百分点。

美联储9月加息50个基点的概率达96% (图源:芝商所)

火上浇“油”,通胀恐迈入“9时代”

鉴于能源价格飙升推动汽油价格屡创历史新高,富国银行的经济学家豪斯(Sara House)预计:“强劲的通胀势头恐推动CPI 最快于下月逼近9%。”

“最坏的数据还未出炉。”豪斯警告,通胀或在整个秋季保持在9%的水平附近。

4月,美国CPI同比涨幅收窄至8.3%,终结自2021年8月以来的连续上涨势头,令市场一度期盼40年来最猛烈的通胀冲击正接近顶峰。

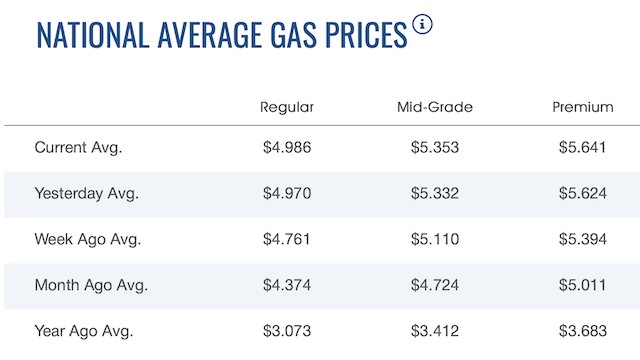

美国汽车协会(AAA)10日公布的数据显示,当天全美平均汽油价格升至每加仑4.986美元,再创历史新高,较一个月前上涨近14%,较去年同期飙涨超62%。

全美平均汽油价格即将破5 (图源:美国汽车协会)

周四(9日),美国财政部长耶伦在出席媒体活动时也警告称,汽油价格不太可能很快下跌,且“至少从家庭层面而言,汽油价格驱动了通胀预期的走高。”

数据显示,美国能源指数较去年同期上涨34.6%,为2005年9以来最大同比涨幅。其中,汽油指数上涨 48.7%, 燃料油(fuel oil)指数翻了一番多,上涨106.7%,创该数据1935年有记录以来最大涨幅。此外,电力和天然气价格同比涨幅分别为12%和30.1%。

经济学家警告称,能源、食品和住房价格同步飙升的情景甚为罕见,恐在很大程度上影响较低收入家庭的消费支出。

“这(食品)不是可自由支配的支出。”凯投宏观(Capital Economics)北美首席经济学家阿什沃思(Paul Ashworth)警告称,“对于收入较低的人来说,只能用更便宜的食物来替代,因为不管怎样,人们都需要购买食物。”

数据显示,过去12个月食品指数上涨10.1%,为1981年3月以来新高。同期,住房成本环比上涨5.5%。

不断飙升的通胀令美国经济实现软着陆正变得愈发困难。

诺贝尔经济学家得主、耶鲁大学教授罗伯特·席勒(Robert Shiller)日前接受外媒采访时警告称,随着投资者、公司和消费者越来越担心经济形势,对衰退的担忧恐演变成一场“自我实现的预言”。

席勒认为,未来几年内美国经济陷入衰退的可能性为50%,即“远高于正常水平”。

美国银行的经济学家将二季度美国经济增速预测从3%下调至2.5%。

周四(9日),美国财长耶伦表示,相信美国可以实现经济软着陆。“这是一门艺术。”耶伦谈及美联储政策时表示: “这(加息)可能导致经济衰退,但现在美国的经济非常强劲。”

原标题:美股跳水!美国5月CPI创40年新高!秋季或迈入“9时代”,美联储将“四连发”加息?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。