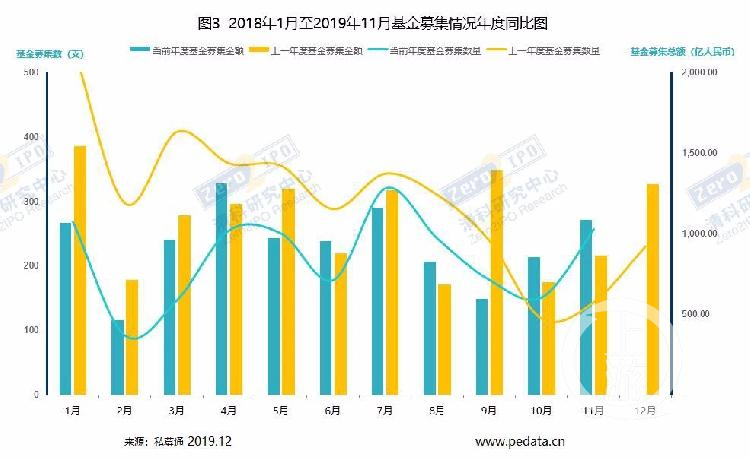

25日晚间,清科研究中心旗下私募通发布统计,2019年11月国内股权投资募资市场共计257支基金发生募集,数量同比上升79.7%,环比上升70.2%;披露募资金额的251支基金共募集1085.34亿元人民币,同比上升25.9%,环比上升26.9%。

从基金币种来看,11月新募集的基金中,人民币基金募集255支,占比99.2%,披露募资金额的249支基金共募集1076.06亿元人民币,平均募资规模4.32亿元人民币;外币基金募集2支,披露募资金额的2支基金共募集9.27亿元人民币,平均募资规模4.64亿元人民币。

从基金类型来看,本月成长基金数量为169支,占比达到65.8%,募资金额835.79亿元人民币。创业基金有71支,占比为27.6%,此外本月还有5支早期基金、5支基础设施基金、4支并购基金、2支夹层基金及1支房地产基金发生募资。

数据可见,11月募集资金较去年可观,募资规模超千亿元,带动私募股权投资市场开始回暖。那么明年我国私募股权投资市场将有何走向?

中国基金业协会会长洪磊在私募基金行业发展座谈会暨私募基金专委会工作会上表示,私募市场面临诸多问题,一是从资金来源看,行业募资困难;二是税收压力较大,私募基金带税运营严重制约了投资积极性和创新资本金的形成;三是部分劣质私募机构占用监管与自律资源,损害行业正面形象,影响行业社会声誉。对此,中国基金业协会表示,私募市场准入严格实行“扶优限劣”,一是市场准入方面,严格实行“扶优限劣”,提高自律规则标准,加强与地方金融监管和登记部门的协调合作,按照《市场准入负面清单(2019年版)》精神要求,打破隐性壁垒,为行业营造统一、公平、可预期的展业环境。二是持续推动税收政策的优化完善,加强税收制度研究,根据行业实际情况和国际惯例,积极反映行业税收问题,推动建设公平、良好的税收制度环境。三是落实供给侧结构性改革要求,持续推进养老金第三支柱建设,推动长期资本形成。

盈科投资董事长于光大则认为,经过了上一轮的投资热潮之后,创投机构与创投基金的重要参与者——LP的投资观念日趋成熟和理性,不再一味追求高收益和短期效应,而是越来越注重被投企业的潜在价值和长期增长能力,创投正在回归 “服务于创新”的本来属性。

上游新闻·重庆商报记者 韦玥

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。