2月17日上午,A股市场主要指数均现上涨,其中上证指数涨0.35%,创业板指涨1.46%。市场板块表现总体平淡,且有一定分化。北向资金半日净买入28亿元。

今天市场比较明显的一大特点是,锂相关股票集体复苏,盐湖提锂、锂矿相关概念纷纷崛起,再次呈现“有锂”即大涨的行情。

三大指数走红,北向资金半日净买入28亿元。

锂矿指数狂拉7%

1400亿巨头涨停

今天早盘,锂矿板块霸屏涨幅榜。其中,锂矿概念股直线拉升,指数大涨超7%!

龙头天齐锂业高开高走,随后封死10%涨停,最新市值1417亿元。永兴材料、中矿资源涨停,融捷股份等也收涨停。

消息面上,电子盘碳酸锂提单买卖协议价达到470元/千克。

渤海证券近日的研究观点认为,全球锂资源储量上以盐湖卤水为主,主要集中于南美锂三角;供给上以澳洲矿石锂为主;我国资源量较为丰富但禀赋较差。目前全球锂产业受限于澳洲过高的资源供给集中度,随着锂需求日益膨胀,盐湖卤水型锂资源在种类多元及供给保障的战略需求下将受到重点开发。

渤海证券认为,工艺上矿石提锂进步空间不大,盐湖提锂迎来拐点。提锂工艺上,锂辉石短期进步空间不大,锂云母将补充供应增量;盐湖提锂正趋于成熟;锂黏土具备良好的开发前景。我国盐湖提锂工艺不断优化,成本下行已具备经济价值,但当前产量规模尚小,利用率不足。该机构认为在当前新能源大趋势下,国家政策、行业高景气和技术工艺优化将合力推动我国盐湖提锂产能释放。

渤海证券认为,锂是高成长性、高话语权、身处高速成长期的周期行业。锂行业具有典型工业周期特点但身处新能源革命的超级周期,在新能源汽车爆发带动下锂进入快速成长期。市场结构上,当前锂矿实质性短缺,其判断话语权在矿端及加工端。

该机构认为,宏观影响相对弱、政策确定性强、壁垒较高、钠具一定威胁。宏观影响上,宏观因素对锂的影响弱于基本金属;政策上,锂作为新能源汽车关键原料确定性强;行业壁垒上,具有重要的资源壁垒、高资金壁垒、高退出壁垒、一定的设计研发壁垒、一定的产品认证壁垒;替代产品上,随着技术性能不断提升,钠离子电池未来有望构成一定威胁。

渤海证券预计 2021-2023 年供需持续偏紧,锂价中枢将持续走高。该机构预计 2021-2023 年供需差分别为-15.1/-9.9/-3.4 万吨 LCE。锂原料实质性短缺,同时预估下游对涨价接受度较好,预计 2022/2023 年价格中枢将持续走高,行业盈利得到保障。

光伏回暖

与此同时,光伏、半导体板块回暖。光伏逆变器板块领涨,指数涨超6%。芯朋微涨超11%,市值115亿元。宏微科技、芯源微等领涨。上能电器、阳光电源涨超7%、6%。

2月10日,国家发改委、国家能源局发布《关于完善能源绿色低碳转型体制机制和政策措施的意见》。鼓励农村、铁路、公路建设光伏、加快推进大型风光基地。推动构建以清洁低碳能源为主体的能源供应体系。以沙漠、戈壁、荒漠地区为重点,加快推进大型风电、光伏发电基地建设,对区域内现有煤电机组进行升级改造,探索建立送受两端协同为新能源电力输送提供调节的机制,支持新能源电力能建尽建、能并尽并、能发尽发。

山西证券研报指出:近期部分光伏企业发布了2021年业绩预告,从目前发布的信息来看,2021年光伏行业上下游盈利呈现分化,硅料硅片环节企业总体盈利较好,专业电池、组件环节厂商及部分辅材企业多有亏损,另外在组件及硅片环节,头部企业与二三线企业的盈利能力差距有拉大趋势。近期印度财政部长提出光伏激励计划预案,拟激励印度本土建设光伏制造产业链,并将于4月起上调进口组件关税至40%,电池至25%,这将在短期内刺激印度对电池组件的进口需求,中期中国对印出口的光伏企业将受到一定冲击,或将刺激相关企业在印新建产能。长期看好垂直一体化组件龙头及在储能领域有领先布局的逆变器龙头企业。

环保也掀起涨停潮

环保板块走强。指数涨近3%。

板块内冠中生态、建工修复20%涨停,启迪环境、博天环境涨停。

基建股再度拉涨

最牛9天8涨停

基建股表现分化。部分个股迎来涨停潮,部分则开始回调,建筑指数整体回落。

其中,最牛要数浙江建投9天8板,股价9个交易日涨超123%。

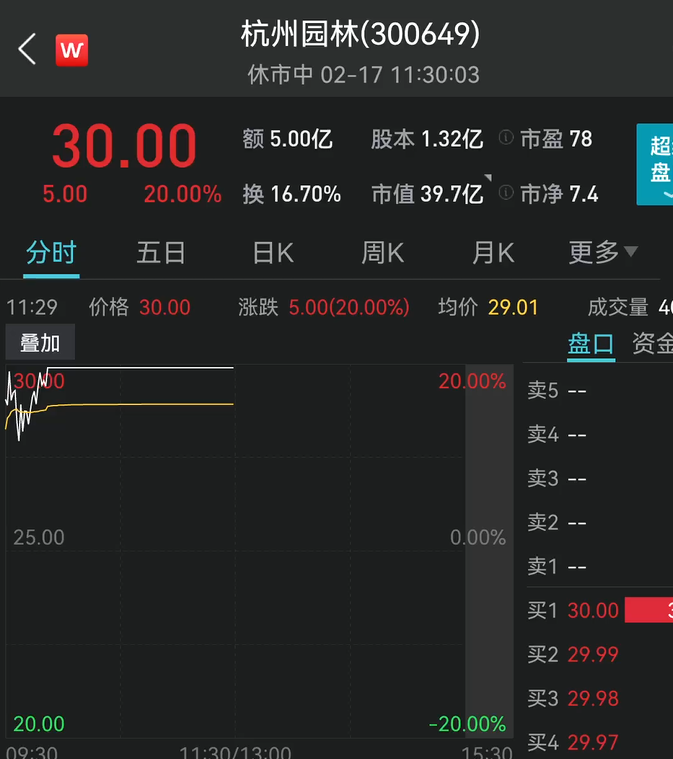

杭州园林20%涨停。

此外,永福股份、宁波建工、棕榈股份、汇绿生态等多股涨停。

消息面上,财政部网站2月14日消息,经国务院批准,并报全国人民代表大会常务委员会备案,财政部已提前下达今年新增地方政府债务限额17880亿元。其中,一般债务限额3280亿元,专项债务限额14600亿元。

从去年下半年开始,中央经济工作会议中就多次强调2022年经济工作要“稳字当头”“稳中有进”,也重提了“坚持以经济建设为中心”。从去年12月初开始,基建板块整体就开始持续放量,不断有大资金进入,不少个股也开启上涨模式。

航空、旅游崩了

多股跌停

不过,航空、旅游等消费概念领跌。

国旅联合、曲江文旅跌停,华天酒店、凯撒旅业、西藏旅游、岭南控股、云南旅游、长白山、众信旅游等跟跌。

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。