2017年中国房地产销售额百亿企业排行榜

特别声明:百亿企业销售数据统计是以2017年1月1日-12月31日期间销售的商品房为统计口径,主要依据CREIS中指数据在各地的销售监测数据、企业已经发布的业绩公告,并参考本年度总体经营情况和推盘去化情况进行分析统计;对于少数没有在监测范围内的城市或项目,由企业提供相关证明文件,经课题组对数据进行严格审核,也纳入统计范围。本报告仅供参考,课题组不对使用报告及其内容所引发的任何直接或间接损失承担责任。

一、百亿阵营:144家百亿房企,分化是主旋律!

百亿房企:144家百亿房企,市场集中度超60%

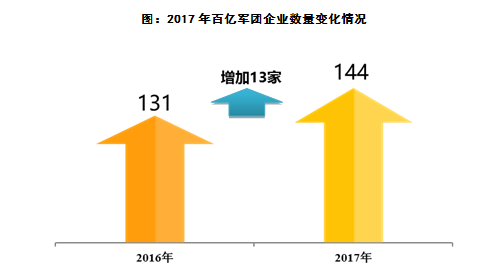

2017年,在“房住不炒”总基调下,全国商品房成交量增速有所放缓,但销售规模再创新高。优秀房企把握市场结构性热度轮转机遇,走出了波澜壮阔的业绩大年,百亿房企大幅扩容。根据中国指数研究院监测显示,2017年,共有144家房地产企业跻身百亿军团,较2016年增加13家,销售额共计82099亿元,市场份额超60%,行业集中度加速提升。

百亿内部阵营:分化格局持续,500亿分水岭显现

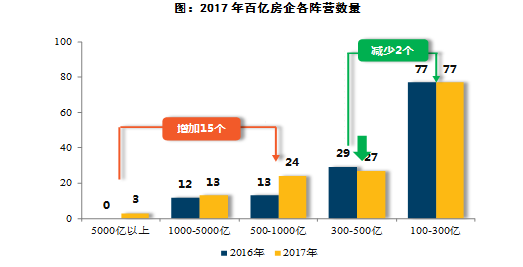

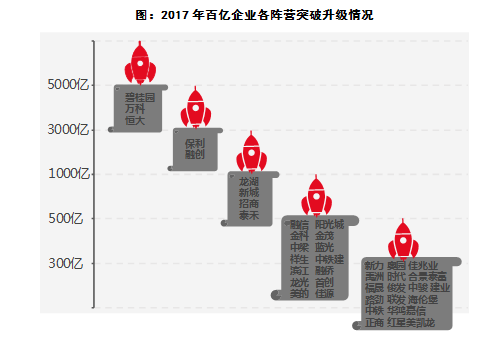

百亿阵营梯队化格局逐步固化,500亿分水岭显现。百亿企业演变成五个明显的阵营:5000亿以上、1000-5000亿元、500-1000亿元、300-500亿元、100-300亿元,对应的企业数量分别为3家、13家、24家、27家、77家。其中,千亿以上、500-1000亿企业数量稳步增长,实现稳中有进;而300-500亿、100-300亿阵营数量则略有减少。说明大中型房企积极力争上游、销售规模更上台阶,而500亿以下房企竞争优势逐渐减弱。

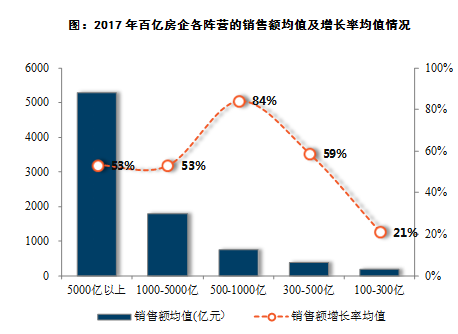

从各阵营销售额及增长率来看,“越大越强、强者恒强”的竞争法则已成共识,格局分化加剧。目前房地产行业已进入资源主导阶段,规模型房企具有较强的资源集聚效应,优势资源不断向大型房企倾斜,中小型房企的生存压力进一步加剧。

5000亿以上企业为碧恒万3家,增长率均值为53%,凭借提前以较低成本布局全国区域增长极及刚需、改善型为主的产品,牢牢把握市场需求变化和结构性机遇,实现销售业绩的快速突破,强者恒强;1000-5000亿企业共13家,增长率均值为53%,主要凭借布局、产品、品牌等优势,在市场波动中以更灵活的调整能力,实现业绩跨越;500-1000亿企业完美的诠释了“黑马”级跃迁,增长率均值为84%,在踏准市场机遇的前提下,以更高的周转率、杠杆率、执行力加速赶超,在激烈的市场竞争中牢牢占据一隅;300-500亿企业、100-300亿企业则主要把握深耕区域或城市的市场机遇,围绕区域城市热度轮动趁势扩大销售,销售额平均增速分别为为59%和21%,其中100-300亿企业业绩波动较大,不乏业绩下滑的企业,在激烈的竞争下面临较高的运营风险。

“跳级优等生”:弯道超车,打响“个性化”突围战

部分企业规模化扩张意愿强烈,把握机遇“超车有术”,销售规模再上新台阶,实现了阵营的突破升级,以期获取充足的发展空间能够在未来占据一席之地。其中,部分企业抓住了这轮由一二线逐渐蔓延至三四线城市的需求释放机遇,同时创新管理机制推动运营效率的大幅提升,实现了销售额的突飞猛进,如碧桂园、中梁、祥生、美的等;亦有部分企业搭乘金融资本双翼,强势收并购、猛拿地,凭借充足的货值实现销售业绩的爆发,如融创、阳光城、融信、融侨等;仍有部分企业坚持用产品打造企业核心竞争力,依靠高溢价的产品体系实现了跨越式的增长,如泰禾、蓝光等。

二、销售:抢抓非热点城市放量契机,加码合伙人机制

城市销售:把握二三四线城市放量契机,重点城市优势凸显

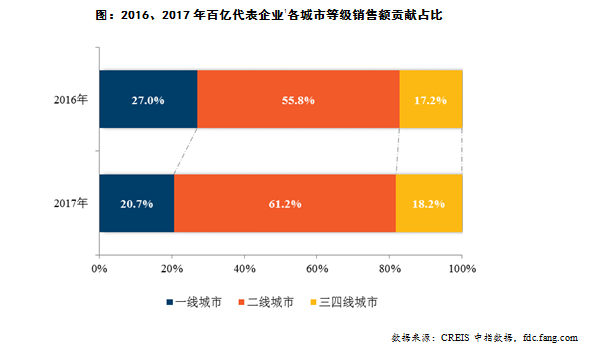

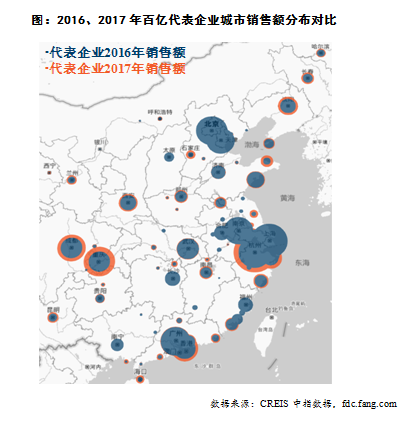

百亿房企抢抓非热点二三四线城市放量契机,二线、三四线城市成交占比提升。2017年,热点一二线城市在严厉的政策调控下成交规模明显缩减,部分温和二线及三四线城市释放发展契机,50家百亿代表企业二线及三四线城市业绩贡献占比分别为61.2%和18.2%,较2016年增长5.4和1.0个百分点,一线城市则下降6.3个百分点。

销售贡献率增长城市主要为中西部、西北等二线城市及热点城市周边的三四线城市。50家代表企业在成都、重庆、沈阳等温和二线城市及泰州、黄冈、张家港等热点城市周边的三四线城市增长较快,如重庆、成都销售额分别同比增长72.1%、37.0%;北京、上海、南京、合肥等热点城市销售额明显减少。

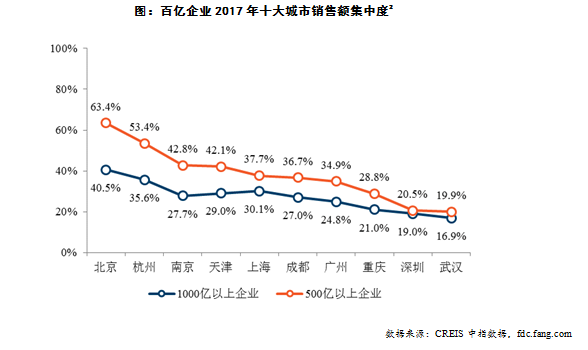

百亿房企重点城市销售额市占率较高,严格调控的热点城市集中度更显。其中,千亿房企、500亿以上房企十大城市销售额市占率均值分别达26.7%、37.0%。其中,热点城市竞争门槛提升导致集中度更高,如500亿以上房企在北京、杭州、南京、天津的销售额市占率超40%。

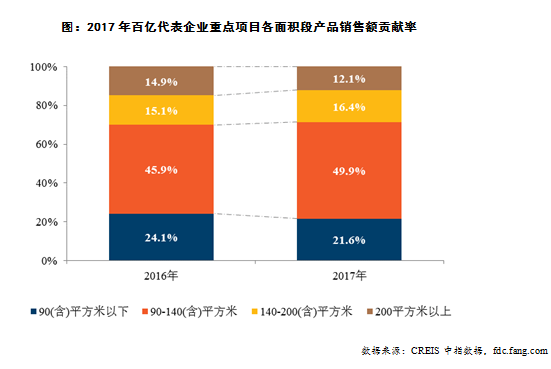

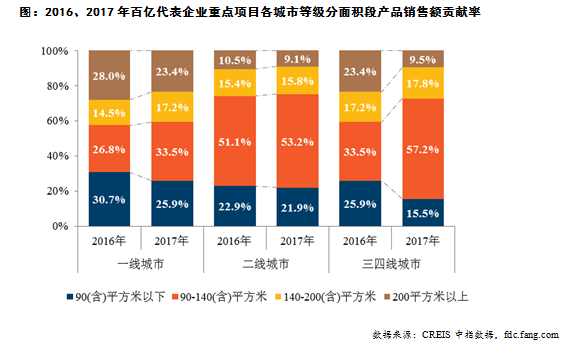

产品结构:刚需高端产品两极缩减,改善型贡献占比持续增长

百亿企业改善型产品成贡献主力,刚需和高端类产品两极缩减。以50家百亿代表企业为例,90-140(含)、140-200(含)平米改善型、大户型产品分别占比49.9%、16.4%,分别同比增长4个、1.3个百分点;90平方米以下、200平米以上产品的销售额占比则分别下降了2.5个、2.8个百分点。

围绕城市改善型需求提升的变化,加大首改型产品比例。50家百亿代表房企一线、二线及三四线城市90-140(含)平米改善型产品贡献率分别提升6.7、2.1和23.7个百分点。

营销发力:合伙人机制全面推行,激活内部动力

百亿房企积极推行合伙人机制,加速项目去化,促进销售额大幅提升。2017年,50家代表企业中已有四成开启员工持股或项目跟投计划,年内启动或升级者较多。如阳光城5月启动项目跟投机制“合作共赢”;招商蛇口6月发布项目跟投计划,成为央企跟投先行者;7月,蓝光发展和雅居乐分别推行 “蓝色共享”和“共享未来”跟投制度;11月,荣盛发展公布“创享计划”跟投制度等。

三、拿地:重心向三四线下沉,收并购、合作成拓储利器

招拍挂拿地态度:积极补仓、“越大越积极”,阵营分化加剧

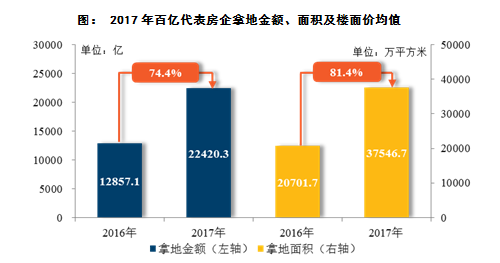

百亿房企在销售带动下拿地热情高涨,大力补仓。50家百亿代表房企2017年招拍挂拿地金额高达22420.3亿元,同比增长74.4%;拿地面积37546.7万平方米,同比增长81.4%;受结构调整影响,拿地楼面价均值为7778.4元/平方米,同比减少19.1%。

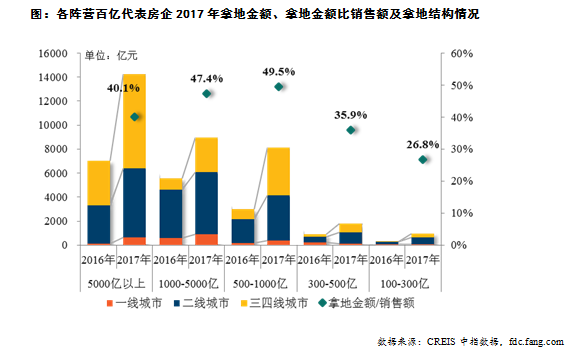

百亿房企各阵营拿地态度加速分化,“越大越积极”现象明显:5000亿以上阵营、1000-5000亿房企、500-1000亿房企拿地金额占销售额比重均值超40%,开疆拓土态势加剧,拿地结构更趋均衡;300-500亿、100-300亿房企拿地金额占销售额比重均值分别为35.9%、26.8%,与500亿以上房企差距拉大,且拿地城市更集中于二线城市,拿地竞争力相对较弱。

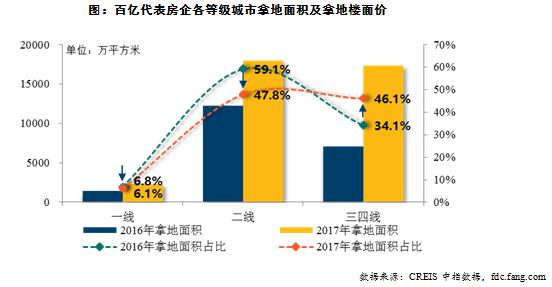

招拍挂拿地城市:聚焦五大城市群,拿地重心向三四线城市下沉

拿地城市重心由一二线城市向三四线城市下沉。50家百亿代表房企2017年三四线城市拿地面积同比增长145%,楼面价同比增长53.9%;一线、二线城市拿地面积同比增长63.0%、46.7%,占比则分别降低0.7个、11.3个百分点,受制于“限价、竞配建、竞自持”等政策影响,楼面价均有所降低。

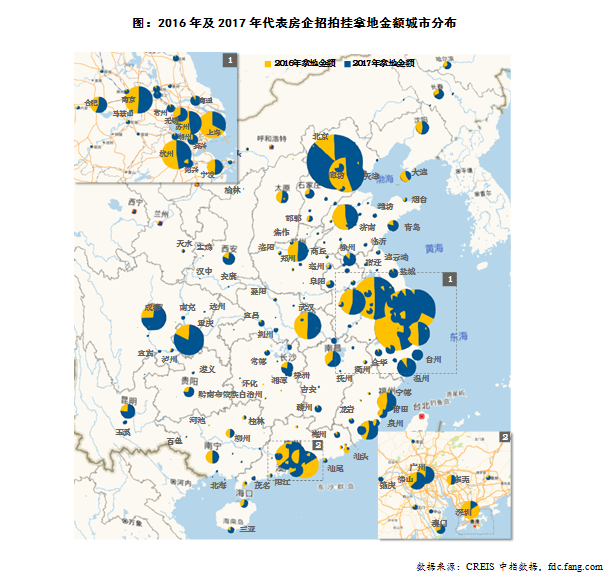

与上年相比,拿地量明显增加的城市主要为长三角、京津冀、珠三角、长江中游及成渝5个主要城市群中的温和二线及三四线城市。50家百亿代表房企在城市群中的温和二线城市(如西安、长沙、昆明、南昌等城市)及核心城市周边的三四线城市(如廊坊、唐山、南通、嘉兴、绍兴、常州、佛山、中山及肇庆等城市)拿地金额明显提升。其中以长三角城市群拿地金额占比最高,为43.7%,主要为周边三四线城市拿地金额大幅增长,如南通、嘉兴、绍兴等城市。

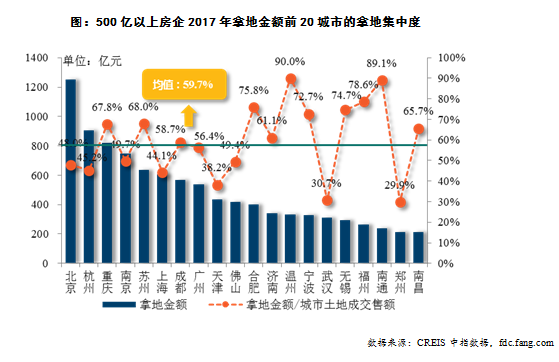

招拍挂拿地集中度:重点城市土地资源向百亿房企高度集中

百亿房企在重点城市拿地集中度较高,500亿以上房企拿地金额前20城市占城市土地成交金额比重均值近6成。其中温州、南通、福州、合肥、无锡、宁波等城市的占比超7成。此外,部分热点一线及二线城市拿地门槛逐渐提升,拿地企业多为国企及大型民企,中小企业拿地机会较少。如北京拿地企业多为碧桂园、万科、保利、中海、龙湖等千亿以上房企及远洋、首开、中铁置业等国企;广州土地则多被碧桂园、万科、保利、招商蛇口、绿城等房企收录囊中,仅碧桂园在广州拿地金额占比已超两成。

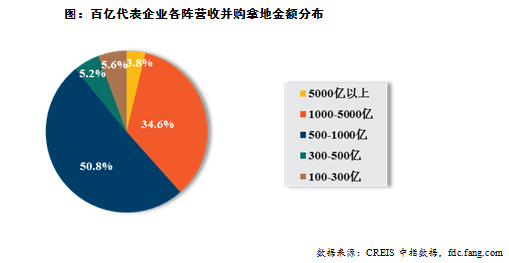

其他拿地方式:收并购、合作、旧改拿地盛行,多途径补仓热点城市

百亿房企2017年收并购力度明显加大。50家百亿代表企业2017年并购金额达3109.2亿元,占拿地总额15%左右。500-1000亿、1000-5000亿房企收并购拿地金额占比最高,分别为50.8%和34.6%,其中融创、阳光城及泰禾收并购金额占拿地总额比重分别高达78.1%、76.7%和68.9%,而招商蛇口、旭辉、融信等房企也在30%以上。

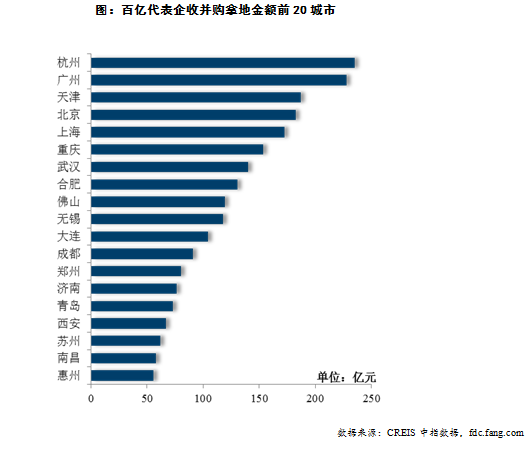

百亿房企并购项目聚焦一二线核心城市,绕开供应稀缺、成本高昂的招拍挂市场,加大持仓力度。百亿代表房企收并购拿地金额前20城市中除佛山、惠州外均为一二线城市,其中50家百亿代表房企在杭州、广州收并购拿地金额超200亿元,在天津、北京、上海及重庆收并购拿地金额也在150亿元以上。

加大合作力度成百亿房企分担运营风险,实现优势互补、合作共赢的重要方式。50家代表百亿房企中有38家采用合作拿地方式,权益拿地比例均值为86.1%,同比降低0.5个百分点。其中,保利、龙湖、招商、中南、远洋及首创等更倾向于联合拿地,权益拿地比例在70%以下。

旧城改造、产业新城、物流地产、文旅地产等成为百亿房企拓储的重要途径。如碧桂园、恒大、万科、融创、华润、中海、远洋等房企在上海、深圳、武汉、珠海及徐州等城市通过旧改低成本获取大量优质土地,其中远洋以总价150亿元、建筑面积187.97万平方米获武汉旧改地块;绿地、华夏幸福、荣盛发展等百亿房企通过产业新城方式获得大量土地储备;而万科2017年前11月新增物流地产项目32个,建筑面积247.4万平方米,成交权益金额仅为26.82亿元;恒大仅上半年通过旅游地产获得土地2664万平方米等。

四、资金:海外发债规模大幅上涨,创新型融资渠道拓宽

融资来源:海外债规模同比增长320.7%,公司债发行大幅锐减

2017年,融资环境持续趋紧,房企开发到位资金增速同比回落。房企仍以销售回款,及银行、信托等传统融资渠道为主,受到成本上升以及监管收紧等因素制约,直接融资比例持续下降。

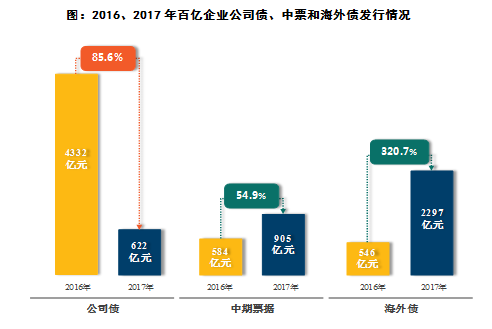

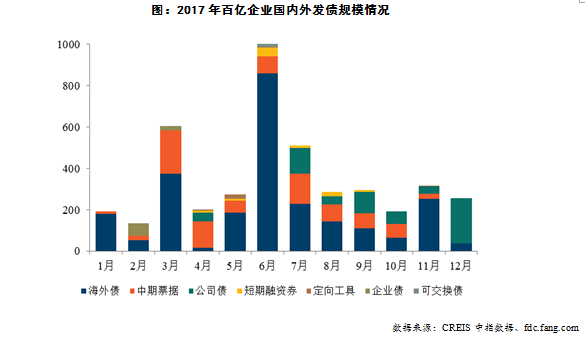

百亿企业境内公司债发行总量明显减少,海外发债额度同比增幅超300%。2017年,百亿企业境外发债规模达2297亿元,同比大幅增长320.7%,成为重要融资渠道;中期票据发行总额达到905亿元,同比大幅增长54.9%;而公司债发行规模锐减,共计发行622亿元,同比下降85.6%。

自2016年10月公司债收紧后,2017年上半年公司债大幅缩减,规模逐渐扩大,房企逐渐转向海外债、中票、定向及短融等融资渠道。其中,海外债大幅增长,6月佳兆业和恒大发行多笔海外债导致海外月度发债额超800亿元。但随着二季度海外融资的监管加强,房企海外发债规模有所回落,海外债、公司债、中票、定向等融资工具结构均衡。未来,短期内融资环境仍将保持收紧态势,境外融资规模的比例将会进一步扩大。

百亿房企各阵营融资规模与成本逐级递减,国内外融资优势凸显。千亿以上房企的海外债发行规模领先,500-1000亿房企信用债发行规模领先且具有低成本优势,龙头房企和央企融资规模优势明显。2017年,千亿以上房企海外发债938.6亿元,其中恒大海外发债规模达593亿元,发行平均利率为8.3%,拉高了整个阵营的平均利率;500-1000亿房企中央国企居多,发行信用债规模高于300-500亿和100-300亿的房企,其中,中票发行规模分别为338亿元和401亿元;100-300亿房企中实现了低成本发行信用债,主要是因为金融街、珠海华发等大型国有企业具有发债优势,分别发行30亿元、40亿元额度的信用债,利率均在5.5%以下,拉低了整个阵营的平均利率。

五、未来发展:识变局、寻突围,分化转型

转型方向:相关多元化为主,阵营间呈现分化转型趋势

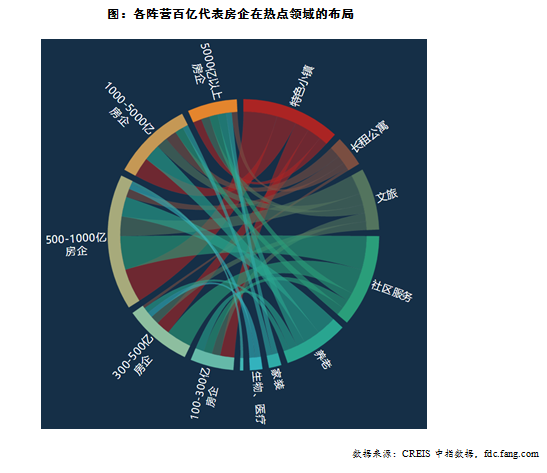

横纵向多元化拓展为主,聚焦长期持有型业务和地产服务型上下游业务。随着房地产市场进入下半场,谋变是众多百亿房企的共同选择。据统计,50家百亿代表企业中,横纵向多元化拓展为主,横向积极拓展长期持有型经营业务,如长租公寓、特色小镇、文旅地产等,纵向进行产业链延伸,挖潜开发主业服务附加值,如互联网家装、社区服务等。

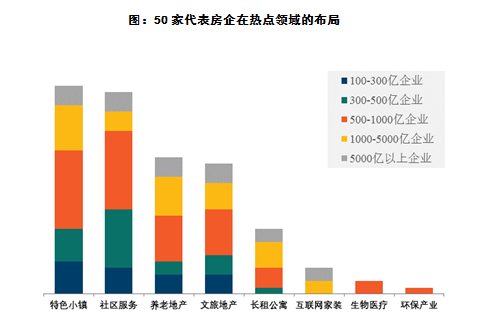

百亿各阵营间分化转型态势显现,大型房企地产相关转型方向大而全,小型房企聚焦主业,部分进取型中型房企寻求跨界突围。5000亿以上、1000-5000亿企业的业务布局数量更多,在特色小镇、长租公寓、文旅、社区、养老等方向均有布局;500-1000亿企业主要集中于特色小镇、文旅和养老、社区布局,较少涉足长租公寓,部分瞄准千亿的进取型房企则积极培育地产外的业务如生物医药、环保等方面,谋求更多增长触角;300-500亿以及100-300亿企业则主要为特色小镇、社区服务领域,养老和文旅稍有涉足,多元化布局相对单一,以扩大主业为目的。

横纵向拓展:顺应国家政策和消费升级,积极布局特色小镇、长租公寓、文旅等领域

横向方面,百亿企业顺应特色小镇、租赁住房等政策利好,把握资本参与契机,加速进行横向拓展。在市场空间逐渐见顶的背景下,百亿房企重点布局长租公寓、养老、文旅等存量运营领域,如龙湖将长租公寓品牌冠寓列入其四大主航道业务,挖掘万亿级存量蓝海;恒大推出童世界主题乐园,填补旅游市场空白,拉动旅游增长;北大资源携手国际一流养老运营机构,致力于为城市打造“医、康、养”及产业孵化一体的医疗产业生态圈等。而特色小镇则成为房企追求新型城镇化增量空间的重要选择,如绿地启动特色小镇战略,实现多维多层协同等。

纵向拓展方面,百亿企业挖潜互联网家装、社区服务等生活服务型附加业务,打通上下游产业链,依托平台化发展模式的优势,形成产业集聚效益。如万科、碧桂园、绿地等企业均建立了自身的家装品牌,通过产业链的纵向延伸,提供增值服务,最大可能挖掘客户需求。同时,随着向服务商的转变,百亿企业围绕社区服务,进行产品的升级改造。如美的地产的5M智慧社区,充分运用互联网智慧,建立真正满足未来的互联网+社区。

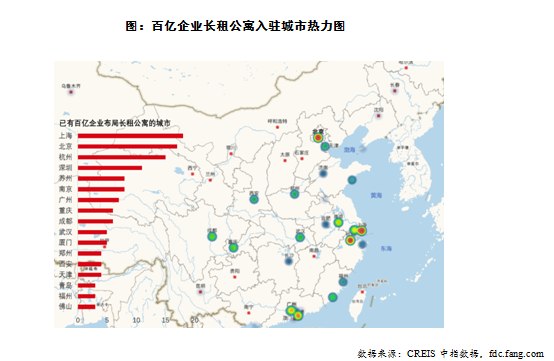

其中,百亿房企2017年长租公寓规模迅速扩张,在城市选择上,百亿企业更加青睐城市经济发达、流动人口较多和房价收入比高的一二线核心城市。目前百亿房企长租公寓品牌已布局超20个城市,主要布局于北京、上海、广州、深圳、杭州等一二线核心城市。其中,上海、北京、杭州及深圳布局品牌数量较多,这三个城市品牌数占比达41.2%,集中度较高。

跨界突围:积极培育地产外业务,发掘增长新机遇

一些进取的中小型房企积极培育地产外业务,如医疗、环保等,寻找新的发展机遇。随着龙头房企强者恒强态势的加剧,中小企业的市场空间逐渐被压缩。为了争取更多的主动权和话语权,部分中型房企选择符合高质量发展要求的生物医疗、环保等行业,助推企业跨越发展。如蓝光发展将3D打印和生物医药作为其双轮驱动的重要支柱产业,助推企业多元化转型;雅居乐看准环保行业巨大的市场潜力切入,并将环保集团做为千亿雅居乐的重要战略支点,未来力争在营业额及利润比重方面均媲美地产版块,助力企业的增长。

2017年,规模增长是百亿房企的主旋律。房地产市场尽管承受调控高压,但在惯性热度的释放下仍然呈现出良好的销售表现,百亿房企抢抓重点城市群中温和二线及基本面优异的三四线城市的发展机遇,销售业绩获得大幅提升。随着房地产多元供给体系逐步完善、长效机制加速建立、资金面继续收紧,百亿房企需在大规模抢收的快感后保持清醒的头脑,紧跟行业“房住不炒”下人民需求强烈的品质型、生活服务型需求,真正以“绣花功夫”磨练并提升企业运营能力,提早应对行业变局。

来源:中国指数研究院

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。