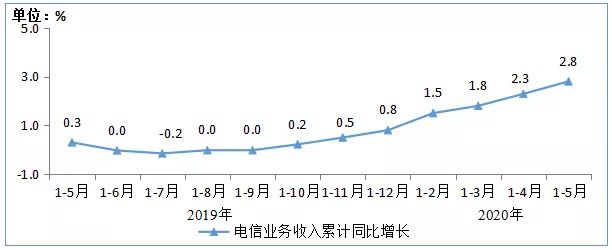

第一财经消息,2020年抗疫特别国债一期、二期将于6月23日上市,分别为500亿元,期限为5年、7年,导致上周债市下挫,长期限品种跌幅尤甚。截至上周五收盘,10年期国债收益率报2.9%附近。

总计1万亿元的特别国债还剩9000亿元,资金将用于保就业、保民生、保市场主体等,助力经济复苏。但加上中央政府国债、一般地方政府债和专项债,下半年一级市场供应压力不减,关键问题在于,债券发行以及其发行节奏将如何影响债券市场?近期风险情绪较高的A股将何去何从?

债牛暂歇,10年期国债收益率迈向3%

经历了5月快速去杠杆,当前债市情绪仍受到抑制。整体而言,三季度债牛将暂歇。

在未来特别国债的发行方式上,期限以10年为主,占比约七成,其余20%和10%分别为5年和7年,短期债市将面临供给压力。

“债券发行将于7月底完成。第一次特别国债招标结果理想,债券票面利率低于常规国债,预计未来特别国债的需求仍将保持强劲。”渣打大中华区宏观策略主管刘洁对记者表示。

不过,中金公司认为,特别国债虽有一定供给压力,但市场担忧有些过度。首先,虽然发行节奏看上去较快,但这次与4、5月地方债供给高峰不同,5月已密集发行了1.3万亿元地方债,年内剩余的地方债新增限额合计2万亿元,其中一般债4278亿元、专项债15998亿元。因此预估6、7月地方债的发行量将有所回落,与特别国债的发行错位;此外,与专项地方债不同,特别国债每周的发行规模会更平滑,不会出现单周天量供给的情况。由于6-7月地方债发行量将较5月明显回落,同时普通国债发行量也会降低,因此预计6-7月利率债整体单月净增量可能只略高于万亿,仍会明显低于5月的1.86万亿元。

刘洁也认为,60%的政府债券发行将在7月底完成,这意味着8月至12月平均每月净发行额为6700亿元,低于1月至7月预计的7370亿元月均发行额。此外,如果央行降准50个基点,将释放1.02万亿流动性,与特别国债的发行额相仿。

“整体来看,经济将是一个没有通胀的复苏,长期利率下行趋势并不会变,未来收益率下行的概率大于上行。”景顺亚太区固定收益主管黄嘉诚告诉记者。

基建扛大旗,A股风险情绪仍高

近期,海外市场剧烈波动,疫情二次爆发的风险攀升,市场预计,在特别国债等一系列财政刺激的带动下,基建将成为支撑经济的主动力。

“鉴于海外疫情持续时间远超预期,中国今年首4个月出口同比下降6.4 %。同时,不明朗的经济前景,抑制了消费者的消费欲望,因此,‘三驾马车’中,投资仍将占主导地位,中国将加快基建投资。”富达债券基金经理宁静对记者称。

她表示,在基建投资中,传统基建项目如公路及桥梁等仍将占大比重,但风险在于其中部分基建项目长期回报率或偏低;另一方面,政府期望通过投资涉高科技的新基建项目,如污水处理厂、高铁、5G网络、风力发电等,以带来更大的商业价值,创造就业机会,提升生产力。”

从市场情绪看,A股风险偏好有所回升。野村东方国际中国市场策略师高挺对记者表示,标普500上周下跌4.8%创近12周最大跌幅,但A股表现相对更为坚挺,融资资金的坚定流入可能是背后重要原因之一。上周,北上资金流入额从前一周的240.5亿元大幅下降到49.2亿元,虽仍为正流入,但明显受到海外市场波动的影响。而融资资金的增速仍维持百亿水平,融资盘受海外市场影响相对有限。

他认为,虽然国内疫情出现小幅反弹,且后续经济复苏的上限仍存在诸多争议,但当前货币政策仍较疫情前更偏宽松,政策所支持的消费和投资等领域具备较多的结构性机会。体现个人投资者行为的融资盘情绪惯性较强,预计对短期A股表现将有较多的正面影响。

尽管从交易角度而言,短期市场仍可能面临压力,例如业绩压力以及消费、科技板块估值较高的压力,但中航信托宏观策略主管吴照银对第一财经记者表示,股市配置价值逐渐显现。从过去两三年的债券牛市可看出,整体上债券市场按照风险偏好由低向高轮动,从利率债、城投债、信用债,而后到了可转债,“按照这个逻辑,市场资金的风险偏好将会继续上升,从亦股亦债的可转债品种进一步轮动到股票。这个过程比前几个阶段会更长,带来的影响也会更大。”

在他看来,未来市场的增量资金来源至关重要。去年的增量资金来源于外资,而今年外资净流入资金放缓,今年前5个月新发的股票型和混合型公募基金规模合计超过5000亿元,这部分基金的投资风格更偏向成长股和消费股,这也决定了今年上半年的市场行情主要集中于消费和成长股。在上证指数下跌的情况下,创业板指数前5个月上涨近20%。

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。