证券日报消息,资金类业务的发展对证券公司的资本金提出了较高要求。去年至今,证券行业已步入增资扩容的“新周期”。未来,重资本业务与轻资本业务的“轻重并举”将成为券业发展趋势。

同时,在打造“航母级”券商的背景下,中信证券、中国银河等头部券商均在再融资方案中提及了该目标。对于券商不断充实资本实力,监管部门也表示给予支持。

东莞证券本周上会

上市券商有望扩容至42家

近年来,监管政策支持证券公司拓宽融资渠道、提高直接融资比重、加强风险管控,鼓励证券公司进一步补充资本,提升资本实力。

2月18日,证监会表示,一直支持证券公司在依法合规前提下充实资本实力,优化公司治理,夯实基础功能,提升核心竞争力,并提供相关配套政策支持。一是支持证券公司依法有序扩充资本实力;二是推动证券公司提高公司治理水平和合规风控能力;三是支持证券公司提升专业水平与核心竞争力。

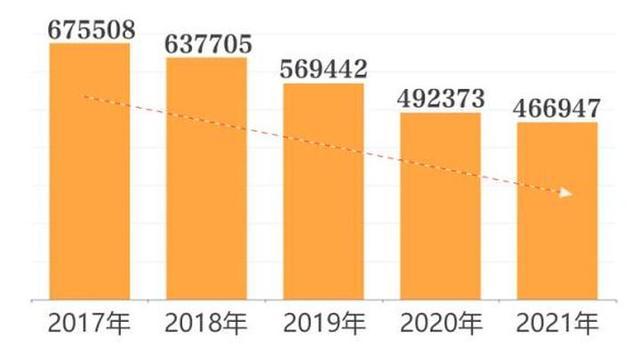

当前,券商不断通过直接融资及再融资扩大资本规模、夯实资本实力。从直接融资方面来看,据《证券日报》记者梳理,自1994年首家券商登陆A股以来,除1997年有6家券商在A股上市之外,其余年份券商上市的节奏均较为缓慢,1994年至2017年23年间,共有29家券商在A股上市。直到2018年和2019年,券商IPO提速,A股市场迎来7家上市券商。

此后,2020年,创业板注册制落地,资本市场融资端改革渐入佳境,A股迎来中银证券、中泰证券、国联证券、中金公司4位新成员。2021年,财达证券登陆A股。2022年,“七年磨一剑”(2015年递交招股书)的东莞证券将于本周四上会,如成功IPO,上市券商的队伍或将扩充至42家。目前,依旧在排队的拟上市券商还包括万联证券、信达证券、首创证券、渤海证券。

从A股首发募资规模来看,41家上市券商合计募资约1662.9亿元,有6家券商的募资规模超100亿元,其中排名前三的依次是2015年IPO的国泰君安(募资300.58亿元)、2010年IPO的华泰证券(募资156.91亿元)、2020年IPO的中金公司(募资131.98亿元)。

对此,粤开证券首席策略分析师陈梦洁在接受《证券日报》记者采访时表示,“对于券商而言,其资金规模相当程度上制约着券商发展的上限。一方面,券商的资金规模决定了券商的业务规模,也能带来更多的投资利润和业务空间;另一方面,券商资金规模越大意味着盈利能力和抗风险能力越强,越能吸引外部资金投入。因而,在当前券商头部效应明显的背景下,利用IPO进行资金补充,有利于中小券商依据资源禀赋进一步发挥强势业务优势,打造差异化竞争力,抬升业务天花板,实现超车。”

再融资募资总额

累计超5000亿元

相较于IPO,券商再融资的力度可谓相当猛烈。

据《证券日报》记者梳理,1994年至今,上市券商已合计完成再融资募资总额为5160.65亿元,规模远超IPO;其中,实施定增募资3793.87亿元,配股募资1120.78亿元,可转债发行募资246亿元;截至目前,尚有765.64亿元融资计划“在路上”。今年,中信证券A股刚刚配股发行成功,募集资金总额为223.96亿元,创下了A股证券行业配股融资规模新高。而“响应国家战略,打造‘航母级’券商”是中信证券进行配股发行的重要考量。

不过,券商再融资之路也并非一帆风顺。中国银河在去年10月份抛出不超110亿元可转债计划后,于今年1月份将拟发行可转债总额调降为不超过78亿元。在可转债方案中,中国银河也表示,努力实现“打造航母券商,建立现代投行”的战略目标,成为行业领先的全能型证券公司。长城证券2月18日宣布,将拟定增募资总额由不超过100亿元调整为不超过84.64亿元。

而国金证券一波三折的定增事项又有了新进展。近日,证监会决定恢复对国金证券定增申请的审查;就在1月份,因国金证券定增聘请的律师事务所为其他公司提供的法律服务被中国证监会立案调查,定增申请的审查被中止。而在2016年,国金证券的定增则是因保荐机构被立案调查被迫中止审查,虽然此后恢复,但最终此次定增事项依旧宣告失败。

需要注意的是,券商在做大做强的同时,也要注意自身的道德风险及“大而不能倒”等问题。

近年来,人民银行会同银保监会和证监会,持续强化对我国系统重要性金融机构的监管,平衡好发展、风险与稳定的关系。2018年人民银行、银保监会和证监会联合发布了《关于完善系统重要性金融机构监管的指导意见》,明确系统重要性金融机构的定义、范围,规定系统重要性金融机构的评估流程和总体方法,合理认定对金融体系具有系统性影响的金融机构。下一步,人民银行、银保监会和证监会将按照职责分工,研究推动相关实施细则出台。

“券商上市再融资后,由于业务规模扩大,虽然盈利能力和空间都会有所提升,但是随之而来的潜在风险也会增强。因此,中小券商积极依靠再融资做大做强提升核心竞争力的同时,更应该注重合规风控能力。中小券商可以通过完善杠杆率、流动性监管等指标,明确逆周期调节机制等,提升风控指标的完备性和有效性;同时,对于从业人员严格按照自律管理规则体系进行监督,防范违规事件发生。”陈梦洁向记者表示。

对标国外顶级投行

我国券商仍需努力

当下,证券业正在逐步形成头部大型综合性券商领跑,中小型、区域型券商特色化发展的行业格局,同业兼并、混业融合的行业生态已初步显现。截至2021年9月30日,140家证券公司总资产首次突破10万亿元,至10.31万亿元。

其中,“券商一哥”中信证券迅速崛起,成为国内第一家也是唯一一家总资产破万亿元的券商,其总资产、净资产、营业收入、净利润等指标均排名行业之首,与2005年时的115亿元总资产相比,10余年时间中信证券实现了跨越式增长,跃居行业龙头位置,2021年的净利润已超过220亿元。但国外顶级投行高盛的总资产已突破1.4万亿美元,而素有“麦子店高盛”之称的中信证券距离高盛还存在不小的差距。

东兴证券非银金融行业首席分析师刘嘉玮在接受《证券日报》记者采访时表示,“券商‘做大’主要通过增强资本实力,并适当放大杠杆,进而扩充资产规模的形式;‘做强’则需要优化业务结构,提高资金使用效率,进而提升ROE。大型券商在做大做强的同时,需提升公司治理能力和风控能力,业务能力和风险管理两手抓,齐头并进。”

在头部券商强者恒强的态势下,中小券商又该如何在夹缝中求生存?刘嘉玮表示,“在当前行业较强的马太效应下,中小券商若和大型券商直接竞争,劣势较明显,但若充分发挥在投行、资管等细分赛道的差异化优势,或可在行业激烈竞争中突出重围。”

原标题:券商增资扩容步入“新周期”:上市券商有望“添丁” 头部再融资脚步疾

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。