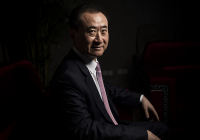

澎湃新闻消息,“上海市领导说我来上海的次数太少,只要刘鹤副总理批准,明天我就把办公室搬到浦东!”6月13日,作为第十一届陆家嘴论坛共同轮值主席,中国人民银行党委书记、银保监会主席郭树清在致开幕辞时笑着说。

在去年的陆家嘴论坛上,郭树清在开场白中直言“时隔六年再次参加这个论坛”。在谈及中国现阶段的金融问题时,他打趣道,必须以更积极的态度处置各类隐患,以经常的“小震”释放压力,避免出现严重的“大震”。

今年陆家嘴论坛的主题是“加快国际金融中心建设 推动经济高质量发展”。郭树清在开幕辞中直言:“上海国际金融中心建设步伐不断加快,取得的成绩令全世界刮目相看。中央经济管理部门将一如既往地支持上海改革开放,凡是我们能够做到,大家都会竭尽全力。”

郭树清还指出,当前中国金融系统正在贯彻落实新发展理念,大力推进供给侧结构性改革,持续优化金融机构及市场产品,努力为实体经济和人民生活提供如此高效的优质高效的金融服务。在此过程中,有几点内容可能需要特别强调,包括经营理念、金融机构建设、企业融资需求、公司治理结构、惩戒措施等。

“要坚决防止结构复杂产品的死灰复燃,下大力气处理金融体系资金空转问题。两年多来,银保监会持续整治市场乱象,压降了13.74万亿风险资产,缩短融资链条、降低了融资成本。目前,国际上出现了一些放松监管使影子银行回调的趋势,需要引起我们的高度警惕。”郭树清说。

郭树清还谈到,必须正视一些地方房地产金融化的问题。

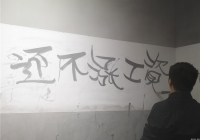

“当你买了房子用于投资、投机,并不出租,那就是一堆闲置的水泥钢筋和砖头。房地产市场是有很强的的区域性,不同地区的房价有涨有跌很正常。但是房子是用来住不是用来炒的。历史证明,凡是过度依赖房地产,实现和维持经济发展的国家和地区,最终都要付出沉重代价。凡是靠投资、投机房地产来理财的居民企业,最终都会发现,其实都很不划算。”

以下为郭树清提出“可能需要特别强调”的8点内容:

第一,必须继续牢固树立以客户为中心的经营理念。15年前,当我们启动大型国有银行股份制改革的时候,当时感到难度最大的事情就是如何找出这些银行的官商作风。2015年,有一个美国银行的专家来帮助我们去网点改造,他们连续多个星期去一个组织,不厌其烦地询问每一位客户,并记录下在银行的业务情况,我们的同事感到不理解,有的人甚至嘲笑美国人比较愚笨。后来这些专家提出了精确的分析报告,中国的同行都感到十分震惊。这些银行的改革,现在四大银行在劳动生产率和资本回报率方面,接近了国际一流银行。

第二,应当着力发展更多专业化和个性化金融机构。我国的银行渗透率、保险深度密度和资本市场影响力仍然处于很低水平。金融机构种类丰富,布局不合理,特色不鲜明,过度竞争与服务空白同时存在。在新的金融科技形势下,行业形态盈利模式的企业结构,都不可能简单地重复其他国家的发展路径,需要同时在数量、质量上提高金融机构的水平。

要扶持服务社区、服务小微企业的中小型机构,鼓励发扬扫街查树和走村串户的精神,要扶持专业专注的金融企业,鼓励形成对自己主营业务相适应的有特色的公司文化,要扶持能够把线下与线上业务紧密结合起来,更好利用数字时代有利条件,创造出传统与现代融合的独具特色的各类金融机构。在此过程中,我们热烈欢迎境外金融机构参与进来,我们将进一步扩大银行保险证券信托的开放,尤其欢迎有经验的资产管理机构与中国银行机构一起筹集人民币资金,投入到人民币证券市场。

第三,要更好地适应企业的生命周期。不同发展阶段的企业具有共性的特点和不同的融资需求。风险投资适合孵化企业,银行信贷并不能满足生长期企业,债权股票对发展中企业十分重要。目前信贷在金融融资结构中的占比80%以上,占比例过高了。企业过度依赖银行,与企业的生命周期和生产周期不能很好匹配,既容易造成大中型银行过度挤占信贷资源,又使小微企业和创新企业缺少必要的孵化资金支持。金融管理部门和行业企业形成了高度共识,一定要齐心协力,大力发展资本市场,彻底改变直接融资与借鉴融资一条腿短一条腿长的不平衡格局。

第四,要建立完善有中国特色的公司治理结构。公司治理不健全一直是我们的内在隐患。有的大股东把金融机构视为提款机,有的高管人员胡作非为,内部人控制。由于绝大多数金融机构具有较强的公众利益相关属性,建立现代企业制度和加强党领导必须一以贯之,形成各公司治理机构积极配合、相互制约的机制。要落实杭州峰会的宣言,将20国集团与经合组织达成的公司治理,率先在银行业保险业证券业得到落实。

第五,要让违法违规者及时受到足够严厉的惩处。过去一段时期,一些机构信息披露不真实,人为调控资产质量分类,甚至肆意作假,削弱了金融业本应具备的公信力。形成这方面原因很多,但是市场约束不严格、监管执法不严格,也是重要的原因。违规违法成本太低,只能助长践踏法律的行为持续发展。为此,监管部门必须敢于斗争、严格执法,坚决捍卫法法律法规的尊严。

第六,应当下决心改变金融资产的分布结构。银行储蓄存款现在超过了78.7万亿元,还有本质上与银行存款很相似的60多万亿元的资管产品。另外,还有其他的单位存款和巨额的社会生产资金,一定要把这些资金通过机构投资转为长期稳定的投资来源,这是一个重大需要解决的问题。

所以,要大力发展公募、私募、保险和理财等各类金融合作。特别是我们要在这养老金方面,借鉴其他国家经验,构建基础社保、企业年金和商业保险三大支柱。

第七,要坚决防止结构复杂产品的死灰复燃,下大力气处理金融体系资金空转问题。两年多来,银保监会持续整治市场乱象,压降了13.74万亿风险资产,缩短融资链条、降低了融资成本。目前,国际上出现了一些放松监管使影子银行回调的趋势,需要引起我们的高度警惕。

第八,必须正视一些地方房地产金融化的问题。近年来,我国一些城市住户部门杠杆率基抬升,相当大比例的居民家庭负债率达到了难以持续的水平。更严重的是全社会的新增土地资源,有一半的投入到房地产,并且房产企业融资过度,挤占了信贷资源,导致资金使用效率进一步加强,也助长了房地产投机行为。当你买套房子自己居住,意味着你每个月都有一笔等额的市场租金收入。

如果你再买一套住房,同样有收入和产出。但是,当你买了房子用于投资、投机,并不出租,那就是一堆闲置的水泥钢筋和砖头。房地产市场是有很强的的区域性,不同地区的房价有涨有跌很正常。但是房子是用来住不是用来炒的。历史证明,凡是过度依赖房地产,实现和维持经济发展的国家和地区,最终都要付出沉重代价。凡是靠投资、投机房地产来理财的居民企业,最终都会发现,其实都很不划算。

原标题:干货!郭树清演讲八大要点:过度依赖房地产终要付出沉重代价

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。