宁德时代再遭重锤,跌破500元关口,截至发稿,报491.65元跌5.11%,市值1.15万亿元,距离2021年12月初的历史高点692元大跌28.9%,市值蒸发4668亿元。宁德时代短期是否跌到位了?

截至去年三季报,宁德时代股东户数13.42万户。据此粗略计算,春节以来宁德时代股东户均亏损超150万元。去年四季度末,有1680多只基金持有宁德时代,合计持股2.61亿股,以此计算,2022年基金持股市值合计蒸发超260亿元。

谁在大肆抛售?

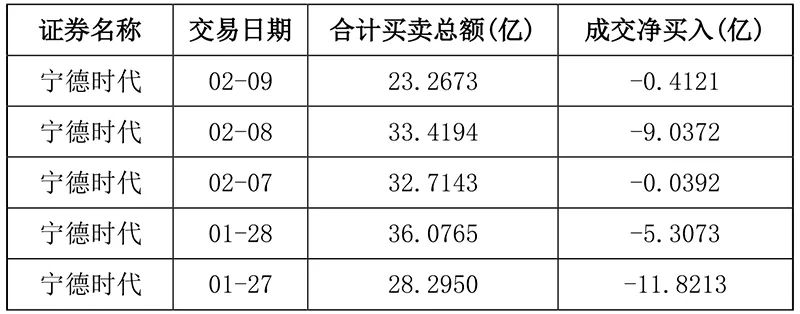

从资金面来看,近日外资、融资资金都在抛售宁德时代。Wind数据显示,2月9日北向资金成交净买入4.84亿元,宁德时代全天成交23.27亿元,遭净卖出0.41亿元,为连续第5个交易日净卖出,期间该股在深股通累计成交153.77亿元,合计净卖出26.62亿元。

融资融券数据显示,宁德时代2月9日最新两融余额为88.11亿元,其中,融资余额为75.55亿元,近10个交易日融资余额减少6.63亿元,降幅为8.07%。

来源:Wind

顶流基金遭受重创

作为去年公募基金的新“抱团”标的,自去年二季度起,宁德时代便在与贵州茅台竞争公募第一大重仓股,不少知名基金经理不惜主动“漂移”,也要重配“宁王”,不过连日来的股价下挫或许也对这些“信徒”们造成困扰。

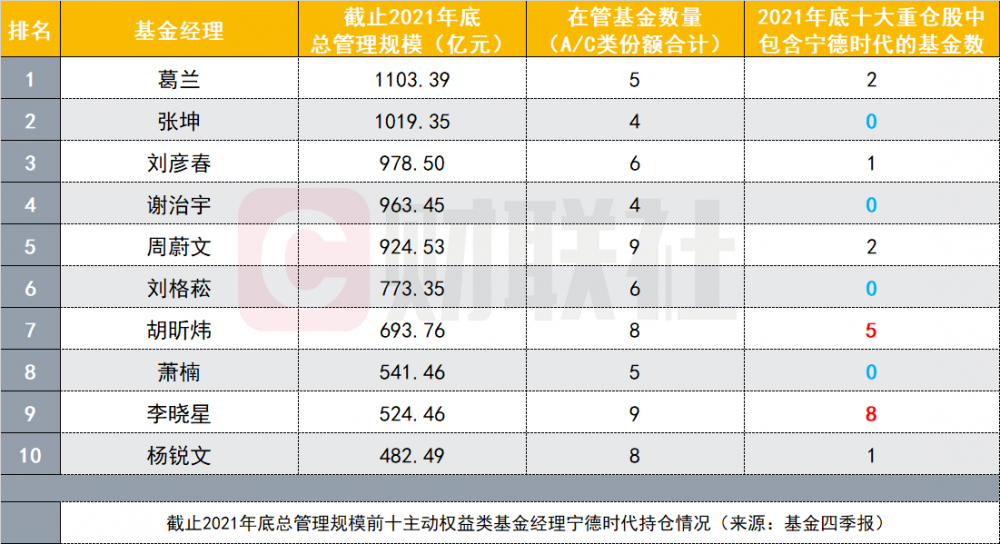

根据节前披露的公募基金四季报,截至2021年底,葛兰以1103.39亿元管理规模高居主动权益类管理规模第一位。虽然以医药基金闻名,但在她管理的“非医”基金中,女神也不能免俗的重仓了宁德时代。

截至2021年底,宁德时代分别高居中欧明睿新起点和中欧阿尔法的第一和第二大重仓股,且都是占基金净值比例9%以上的“满配”。此外,隆基股份、亿纬锂能等“宁家族”成员也出现在上述两基金的前十大重仓股之列。

不过也正是由于以医药成名,在葛兰所有基金总持仓占比中,宁德时代及新能源相关个股占比并不高。相比之下,规模TOP10中,受宁德时代回调影响更大的是胡昕炜和李晓星。

统计显示,截至2021年末,胡昕炜在管的8只基金中共有5只重仓持有宁德时代,李晓星的9只基金更有多达8只重仓宁德时代,而宁德时代持仓市值占净值比例分别高达6.14%和6.68%。

李晓星去年表现最好的在管产品银华心怡,A类份额去年收益38.62%,但2022年以来,净值已跌超10%。而胡昕炜五只重仓宁德时代的产品中,三只去年底位列第一大中概股,两只位列第二,索性其中有两只基金偏债,股票持仓比例不高,回撤相对较小,但三只偏股基金年内跌幅也均在10%上下。

缘何重挫?

据中国基金报报道,宁德时代的暴跌可能与近期美国商务部将33家中国实体列入其未经核实清单有关,这个33家实体包括海目星的子公司广州市海目星激光科技有限公司,海目星为宁德时代的供应商。虽然海目星称广州海目星被列入未经核实名单无重大不利影响,但是市场显然用实际行动表达了自己的担忧。

在技术路线方面,也出现不利消息。据报道,国家电投拥有自主知识产权的“容和一号”铁-铬液流电池堆量产线投产。市场担忧,铁—铬液流电池这一储能技术路线被有关方面认可,该技术可能影响宁德的估值。

此前,有媒体报道称,包括小鹏汽车在内的多个以宁德时代为主供的车企将引入中创新航、欣旺达等供应商。

跌到位了吗?

对此,首创证券发表观点认为,2021年贵州茅台的走势与2022年宁德时代的走势有较强的相似性。总体来看,两者都是类似的路径:由于各种利好导致市场追捧,严重脱离当前的合理估值,当上涨逻辑受到大挑战的时候,外部的一个催化剂引发下跌行情。

首创证券将贵州茅台在2021年的高点与宁德时代在2022年的高点做标准化,以贵州茅台的走势推断宁德时代在未来的走势。从情况来看,宁德时代的调整整体尚未结束,未来可能仍有20%下跌空间。

首创证券表示,以上结论是基于短期市场情绪和微观结构的角度。但从长期来看,贵州茅台与宁德时代所处行业不同,长期走势可能则取决于公司和行业的基本面变化情况。

不过也有机构认为,当前新能源车的估值已逐渐接近历史底部,行业基本面处于短期和中长期同时向上的阶段,看好产业链里核心龙头公司的表现。

东吴证券1月28日发布研报称,考虑下游景气度持续超市场预期及公司盈利能力超市场预期,我们上修公司2021-2023年归母净利润至152/302/463亿元(此前我们预期120/240/351亿元),同增172%/98%/54%,对应PE为88/44/29x,给予2022年70x,对应目标价905.8元,维持“买入”评级。较今日收盘价具有近80%的潜力空间。

中银证券表示,考虑新能源汽车销量预期、公司产能扩张与客户拓展方面的进展,我们将宁德时代2021-2023年预测每股收益调整至6.50/12.02/18.02元(原预测每股收益为4.57/8.52/11.10元),对应市盈率88.5/48.8/31.9倍;维持买入评级。

2月10日晚间,博时基金发表观点指出,近期新能源车板块回调幅度较大,主要是因为美联储加息对全球范围内成长板块的估值有压制。此外,短期市场对“稳增长”板块的偏好提升,对新能源车板块也会形成阶段性压制。

展望后市,博时基金指出,依然坚定看好新能源汽车行业的投资机会。当前,新能源车的渗透率在全球仍不到10%,行业仍具有高景气度,长期成长确定性强。“经过前期的回调,新能源车板块当前的估值性价比更高,相对更看好产业链里核心龙头公司的表现。”

综合自上海证券报、中国基金报、财联社等

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。