继在2018年8月被证监会立案稽查后,华信证券终于被“关门”。

11月15日,中国证监会公布了对华信证券的风险处置安排,由于华信证券已不符合持续经营证券业务规定,证监会决定撤销华信证券的全部业务许可,并对其进行风险处置。

证监会认定华信证券存在以下违法事实:一是将自有资金为股东提供融资;二是以购买和租赁房产名义向股东关联方划款;三是以证券资产管理客户的资产为股东提供融资。

据财新记者了解,此前华信证券一直在试图寻找买家全面接盘,但证监会的最终处置结果说明华信证券“卖壳”失败,根据证监会的安排,目前仅余经纪业务资产和投行业务资产可能转让。

记者了解到,此次对华信证券撤销业务许可并实施风险处置系针对公司重大违法违规行为依法予以惩处的个案,目的是维护法律法规严肃性、整肃行业纪律,严厉打击损害投资者合法权益的行为,将违法违规的害群之马清理出去,形成有进有出正向的良性循环和行业生态。同时,监管层还将持续推进证券行业创新发展,做优做强中介机构。

关键点一:华信被行政清理,涉及三大违法事实

证监会决定于2019年11月15日撤销华信证券的全部业务许可,主要是因为该券商的违法违规。

2018年5月9日,华信证券因违法为股东上海华信国际集团有限公司提供融资被中国证监会上海证监局采取限制股东权利的监管措施。2018年5月10日,华信证券因违规开展资管业务被中国证监会上海证监局采取责令改正并暂停资产管理业务的监管措施。华信证券2017年年度财务会计报表被审计机构出具了无法表示意见的审计结论,2018年8月8日,中国证监会上海证监局责令公司限期整改。截至目前,公司2018年年度财务会计报表再次被审计机构出具无法表示意见的审计结论,公司仍未完成相关整改工作。

2018年8月,中国证监会对华信证券违法违规行为立案稽查。经查明,华信证券存在以下违法事实:一是将自有资金为股东提供融资;二是以购买和租赁房产名义向股东关联方划款;三是以证券资产管理客户的资产为股东提供融资。

证监会相关部门负责人表示,华信证券违法为股东及其关联方提供融资、违规开展资产管理业务、净资本等风险控制指标不符合规定且至今未改正,严重损害客户合法权益,公司已不符合持续经营证券业务规定。按照《证券法》《证券公司监督管理条例》《证券公司风险处置条例》有关规定,中国证监会依法作出撤销华信证券全部业务许可的行政处罚及相应的监管措施,并对华信证券进行行政清理和托管。中国证监会将有序推进处置工作,切实保护投资者合法权益。

关键点二:国浩+国泰君安联合护航

证监会委托国浩律师(北京)事务所成立行政清理组,对华信证券进行行政清理。行政清理期间,证监会委托国泰君安证券股份有限公司对华信证券的证券经纪等涉及客户的业务进行托管。同时,证监会派驻风险处置现场工作组,对华信证券、行政清理组及托管组进行监督和指导。行政清理期限原则上不超过12个月。

证监会相关部门负责人表示,证监会是按照《证券公司风险处置条例》的规定,在充分考虑专业机构的主观意愿、专业能力、业务资质、过往经验等因素的基础上,按照规定程序遴选确定选择上述两家机构作为华信证券风险处置的行政清理机构、托管机构。专业机构按照《证券公司风险处置条例》的相关规定履行职责,中国证监会对专业机构的履职情况进行监督和考核。

关键点三:风险处置包括三方面内容

依据《证券公司风险处置条例》的规定,华信证券的风险处置包括以下工作:

一是撤销全部业务许可,进行行政清理和托管。行政清理组负责管理华信证券的财产、印章、账簿和文书等资料,核实资产负债有关情况,依法追收被占用资金。同时,行政清理组将在中介机构评估的基础上按照依法合规、市场化的原则转让证券经纪等业务相关证券类资产。在此过程中,托管组将继续保障证券经纪等业务的正常运行,保持存续业务的连续性和稳定性。

二是稳妥做好存续证券业务转移和客户、员工安置工作。行政清理期间,行政清理组将与受让方积极沟通,以保护投资者合法权益为首要原则,稳妥做好业务转移和客户、员工安置工作。证券类资产转让后,受让方承接华信证券存续业务,接受客户和员工安置。

三是行政清理工作完成后,华信证券剩余资产、负债依法纳入华信集团统一处置。

行政清理期间,托管组将继续保障证券经纪等业务的正常运行,保持存续业务的连续性和稳定性;行政清理组将依法组织转让证券类资产,并妥善安置客户和员工。

关键点四:经纪业务投资者交易不受影响

自2018年3月华信证券违法违规风险爆发以来,中国证监会向华信证券派驻风险监控现场工作组,对公司经营、管理进行监控。现场监控一年多以来,公司妥善处理了涉众债务,逐步压缩业务规模,同业业务了结,客户资产安全,无逾期未清偿债务,员工基本稳定。

目前,华信证券经纪业务客户资金、资产安全完整。华信证券经纪业务客户资金按规定存放于第三方存管银行,并纳入全市场客户资金监控系统的监控。华信证券客户持有的证券资产按规定存管于中国证券登记结算有限责任公司,资产安全充分保障。行政清理期间,托管组负责华信证券经纪业务的正常运行,客户证券交易不受影响,客户证券买卖、资金转入转出正常进行。证券类资产转让后,受让方将按规定履行经纪业务客户的交易服务及账户管理等职责。

关键点五:投行、资管业务影响几何

在资管业务方面,证监会相关部门负责人表示,华信证券无新增资管业务,剩余存量资管产品绝大部分已进入清算程序。行政清理期间,由托管组履行相关产品清算及管理职责,并与产品托管人依法协商确定未了结产品的后续安排。

在投行业务方面,证监会相关部门负责人表示,行政清理期间,托管组保持存续投行项目的连续性和稳定性,继续按照法律法规及相关合同约定,履行存续项目的持续督导和受托管理等职责。华信证券的证券类资产转让后,发行人可自愿选择由受让方履行持续督导和受托管理等职责,也可选择其他具备资格的证券公司办理相关业务。

华信证券无未了结的同业业务。

证监会相关部门负责人表示,当前证券行业整体运行规范,资本充足,具有较强的抗风险能力。华信证券被风险处置属于个案,下一步证监会将稳妥推进处置工作,依法保护客户和相关方的合法权益,切实维护资本市场的健康稳定发展。

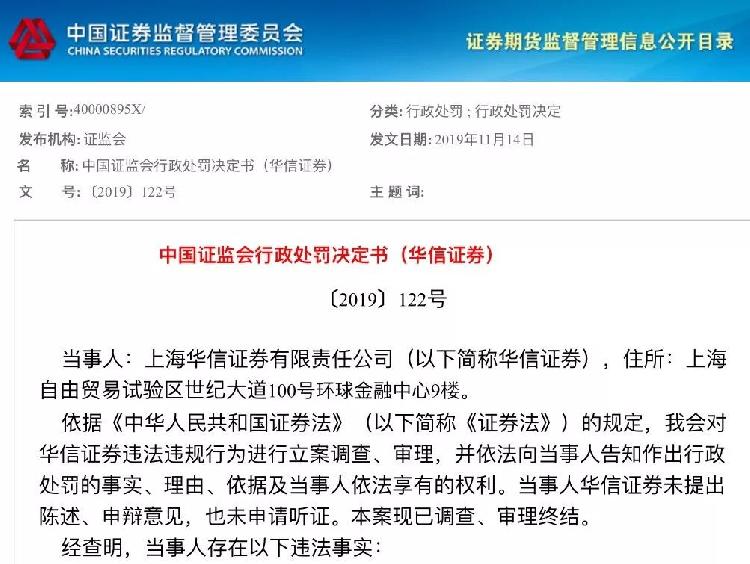

关键点六:华信证券领120万罚单

证监会还发布了对华信证券的行政处罚书,被罚没120万元。

证监会调查发现,华信证券将自有资金为股东提供融资,以购买和租赁房产名义向股东关联方划款,以证券资产管理客户的资产为股东提供融资。华信证券董事长李勇、华信证券总经理陈灿辉、财务总监陈新华是相关责任人员。

证监会决定,对华信证券将6亿元自有资金为股东提供融资的行为,责令华信证券改正,给予警告,并处以30万元的罚款。对华信证券以购买和租赁房产名义向股东关联方划款3.9亿元提供融资的行为,责令华信证券改正,给予警告,并处以30万元的罚款。对华信证券以证券资产管理客户的资产为股东提供融资的行为,责令华信证券改正,给予警告,并处以60万元的罚款,撤销华信证券业务许可。

综上,责令华信证券改正,给予警告,并处以120万元的罚款,撤销华信证券业务许可。对直接负责的主管人员李勇、其他直接责任人员陈灿辉、陈新华另案处理。

关键点七:证券行业运行稳健,不受个案影响

近年来,证券行业规模实力大幅增强,业务发展平稳有序,合规风控水平显著提高,抗风险能力不断提升。大、中、小证券公司总体稳步发展,在各自领域内具有特色和强项。

证监会相关部门负责人表示,此次对华信证券撤销业务许可并实施风险处置系针对公司重大违法违规行为依法予以惩处的个案,目的是维护法律法规严肃性、整肃行业纪律,严厉打击损害投资者合法权益的行为。合规经营是证券行业发展的底线,中国证监会对违法违规行为始终保持高压态势,发现一起,查处一起,切实保护投资者合法权益,维护证券业健康发展的良好环境。

“目前,华信证券同业业务了结,与其他证券机构已无关联业务,华信证券处置不涉及其他同业机构,外溢性较小,影响十分有限。”证监会相关部门负责人指出,在国务院金融稳定发展委员会领导下,中国证监会将会同相关部委加强市场监测,积极应对、稳妥推进处置工作,切实维护证券市场平稳运行。

新闻资料

华信证券基本面“崩塌”

华信证券官网显示,注册资本金人民币112亿元,经营范围包括投资银行业务、资产管理业务、证券经纪业务、投资咨询业务和证券自营业务。

上海华信证券前身原财富里昂证券,是中国大陆第一家获得A股、B股及人民币债券承销资格的合资券商,是中国首家获得创新类券商资格的专业投资银行。2008年6月,经中国证监会批准,取得证券投资咨询业务和A股经纪业务(后称为证券经纪业务)许可,是中国加入WTO后首家规范批准的多牌照合资券商。2012年5月,获得中国证监会换发新的证券业务经营许可证,增加证券投资咨询和证券经纪两项新业务;2016年4月,获得中国证监会换发新的证券业务经营许可证,增加证券资产管理和证券自营两项新业务。

据华信证券年报中,2018年,上海华信证券实现营业收入0.44亿元,同比下降94.66%。

作为一家中小券商,受制于2018年行情,华信证券经营惨淡。从具体业务上来看,上海华信证券2018年投行业务收入463万元,同比降低95.69%;投资收益亏损1.44亿元,同比降低133.51%;经纪业务收入2531万元,同比增长56.57%;资管业务收入1.12亿元,同比降低67.98%。

雪上加霜的是,2018年5月,因在开展资产管理业务过程中存在违规行为,华信证券被上海证监局责令改正并暂停资产管理业务六个月。同年8月,华信证券因风险控制指标低于规定标准,被责令限期改正。

从财务报表来看,2018年华信证券进行了巨额资产计提减值损失。2018年,华信证券营业支出93.29亿元,其中计提资产减值损失89.84亿元。另外,由于对投资的可收回性无法获取充分、适当的审计证据,对关联方和关联交易无法充分识别,华信证券财报再次遭遇会计师事务所出具的“无法表示意见”。

上游新闻综合自中证网、中国基金报、券商中国等

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。