券商中国消息,沪指本周曾一度跌破3150点,恐慌情绪弥漫。

在此极端压力测试下,投资组合的反脆弱性凸显,如何构建在极差的市场环境下依然可以立于不败的投资组合,像巴菲特所说的“如果我们因交易所关闭而不打算持有的股票,那么即便交易所开市我们也不会持有”。

巴菲特曾在2015年致股东的信中提到过一个例子:他在1986年以28万美元收购了一个400亩的农场,当年该土地的农业产出收益率大概是10%,尽管对农场经营一无所知,但巴菲特认为“无需特别的知识和智慧”就可以得出结论,这笔投资不会亏损,还很可能大幅增值。

记者也观察到,A股有这样一类顶尖投资人,他们对市场波动没有过多的忧虑,这是因为他们同样拥有巴菲特“农场投资”思维模式,重仓持有那些自身收益率就有足够吸引力的个股,即使股市风雨如晦,仅靠分红依然能取得令人满意的投资结果。

股票投资与农场投资的本质是一样的,一项好的资产自身就具有足够的收益率和现金流,并不需要市场频繁报价来佐证。

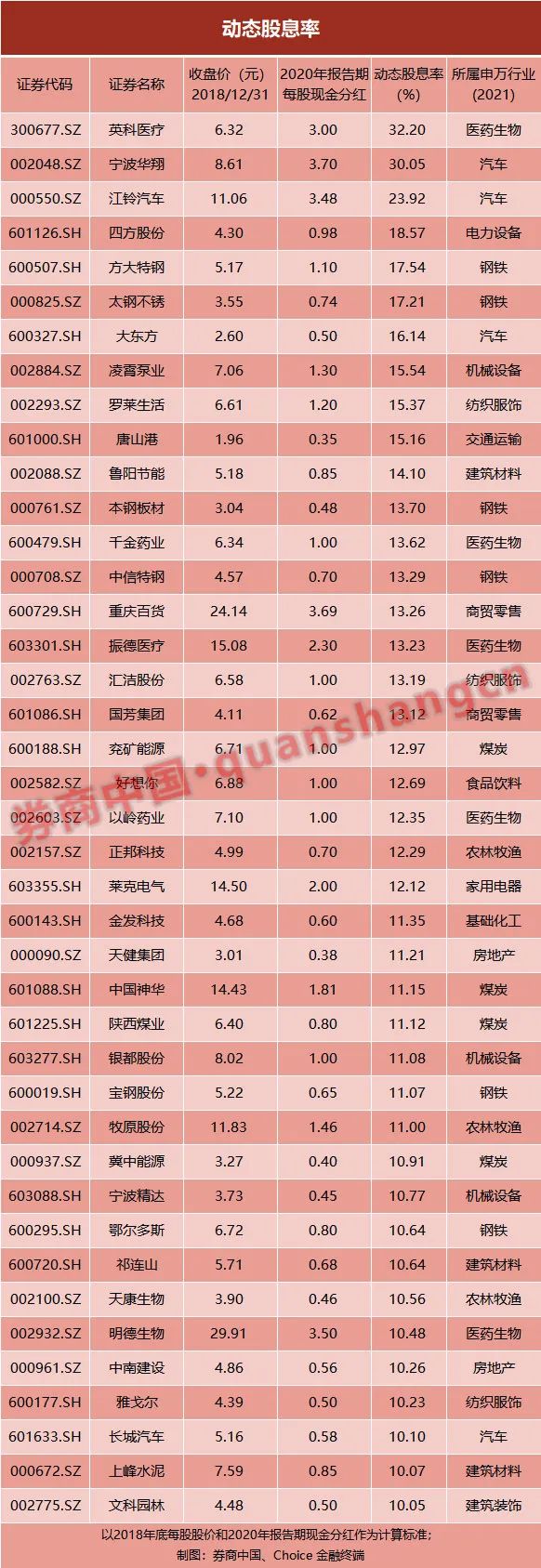

不同的是,由于股票市场参与者众多,若不深入挖掘和耐心等待,很难找到股息率超过10%的个股。几乎所有的个股相对上一年度报告期的股息率很难超过5%,一眼看上去并不引人注目。但由于部分上市公司具有成长性、强劲的现金流和较高的分红比例,随着时间推移,这些个股以初始买入成本来算,未来两三年内每年现金分红的股息率就会达到10%,甚至更高的水平。

据记者统计发现,如果以2018年底的每股股价(农场买入价)和2020年报告期每股派发的现金分红(农业产出收益)来算,千金药业、陕西煤业、祁连山、方大特钢等逾40只个股收益率已经超过10%。

上海开思基金董事长陈京伟认为,投资股票想成功的话,就是要选对、买够、拿住,其中拿住可能是最难,当投资者有了每年拿股息的这种想法,会更容易拿住股票。

在持有农场的28年时间中,巴菲特的农场收益增加了两倍,价值也至少是巴菲特当时出价的5倍。试想下,一笔年化收益率可以达到10%以上的投资,且可以持续十年以上,甚至更久,本金很难亏损且有可能大幅增值,这种投资哲学一开始就立于不败之地。

“农场投资”理论

巴菲特在2015年致股东的信中举了一个例子,淋漓尽致地解释了“即使股市关闭20年也不影响我们的持股态度”观点,这就是投资的第一性原理:

1986年,巴菲特从美国联邦存款保险公司手中买下了位于奥马哈以北50英里的一块400英亩(约1.62平方千米)的农场。它花了巴菲特28万美元,远低于早些年一家破产银行给农场提供的借款。

巴菲特对经营农场一无所知,但他的一个儿子热爱农事。巴菲特从他儿子处了解到,这块农场能生产多少玉米和大豆以及经营成本是多少。根据这些估计,巴菲特算出了这块农场的常规收益,当时大约在10%。巴菲特还认为,今后它的劳动生产率会逐渐提高,作物的价格也将有所上涨。这两种预期后来都成为了现实。

巴菲特认为,无需特别的知识或智慧就能得出结论,这笔投资不会亏损,还很可能大幅增值。当然,收成偶尔会不好,价格有时也许会让人失望。但那又怎么样?总有几个特别好的年份。如今28年过去了(统计时间截至2015年),农场的收益增加了两倍,价值至少是巴菲特当时出价的5倍。而巴菲特仍然对农事一无所知,28年间才参观了那块农场两次。

这项农场投资中,体现了巴菲特投资的三项基本原则:

一是一项好的资产自身收益率已足够有吸引力,在不使用杠杆的情况下,一项投资每年能取得约10%的收益率,相比长期国债年化3%的无风险收益率来说,有足够的吸引力。

二是投资不用盯着每日的市场报价,剧烈的市场波动本来是投资者优势,投资者本来可以低价买入高价卖出,但一些股票持有者总是因为其他投资者的反复无常和非理性行为而产生同样的不理智行为。

三是投资的项目要简单易懂,具有可持续性,农产品等基础产品是长期为人类所需要,每年的农业产出收益具有可持续性。

“农场投资”在A股亦可行

股市由于参与者众多,乍一看,很难发现巴菲特购买农场时令人垂涎的10%股息率资产。但顶尖投资者不介意等待,他们通过发掘,预判部分公司未来两到三年内就可以产生令人满意的年收益率,进而买入并持有,坐下来等待“农场收益率”的上升。

近期,陕西煤业、中国神华和冀中能源等能源股大涨,但无论股价如何波动,对于敢于在2018年底买入的投资者来说,这些个股2020年报告期派发的现金分红为其带来10%以上收益率。随着时间的推移,这一收益率可能继续提升。

同样,对于2016年底买入贵州茅台的投资者来说,2020年报告期派发的现金分红为其带来7%的收益率;而对于2018年底买入的投资者来说,贵州茅台2020年报告期派发的现金分红,就为其带来3%左右的收益率。

未来随着时间的推移,这类资产的买入成本会由于股息的不断除权变得越来越低,而分红额度会随着公司规模和利润的增长而增长。初始买入成本所对应的每年股息率就会越来越展现吸引力。这也是此类投资者能够长期持有的原因。

真正的投资者并不追逐当下最热门的成长股票,那可能是一张永远刮不开的彩票,只能期待他人用更高的价格来接盘;但对于未来数年通过确定分红(或者回购)就能取得来令人满意收益的资产,他们会进行重仓持有。

“农场投资”最大的好处是可以拿住股票

在投资中,最重要的三件事是选对、买够和拿住,“农场投资”的思维方式是顶尖投资人能够不惧下跌,甚至不惧股市关闭,而长期持有的原因。

“农场投资”最大的难点是判断分红是否具有可持续性,要排除那些通过非正常大额分红来提升市场关注度操纵股价的公司和缺乏长期竞争力的公司。它还需要投资者耐心,对于短期就想获得百分之三五十收益的投资者来说,“农场投资”每年10%的分红收益率显然吸引力不够,但对于理性的投资者来说,确定性压倒一切。

上海开思基金董事长陈京伟总结了投资高息股可能有四个好处:

第一个就是不至于买得很贵。因为股息率的分母是价格,如果一个公司把50%利润用来分红,如果有5%的股息率的话,它的PE是低于10倍的。如果有一个股息底线的话,可以避过一些估值很高的标的及一些特别热的板块。

第二个好处就是公司在赚钱且生意模式不差。因为公司法规定亏损是不能分红,如果之前有亏损,必须把之前亏损弥补了才能分红。

第三点就是高股息可能说明就是大股东或管理层有动力把企业做好。企业的管理层如果有股权激励往往愿意分红,股权激励还有一个好处,激励的条件里面会有至少三年的业绩增长的要求,所以一个高分红的企业,可能管理层或者大股东更有动力把企业做好。

第四个好处,也是最大的好处,更能够拿住股票。投资股票想成功的话,就是要选对、买够、拿住,其中拿住可能是最难。当投资者有了每年拿股息的这种想法,会更容易拿住股票。

(文中个股仅为举例用,请勿据此入市)

原标题:惊险一周!全球股市大幅波动,投资者如何避免恐惧?怎样构建强韧投资组合?这一思维模式至关重要

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。