券商中国消息,2019年7月22日,科创板正式鸣锣开市,迄今即满三周年。

作为重要的机构投资者,公募基金近三年来对科创板的配置比例也稳步提升。据Wind数据统计,截至3月末,出现在基金重仓股名单的科创板股票共有265只,相比2021年一季度末的177只有明显增加;重仓持股的总市值为1517.15亿元,相比一年前的767.59亿元同比增长97.65%,几近翻倍。

与此同时,在科创板对科技赛道的整体带动作用下,科创主题基金交出了亮眼的“成绩单”:10只科创主题基金收益翻倍;更为聚集的科创板基金也不断扩容,截至目前,名称中带有“科创板”的基金数量已经达到21只,有望给科创板带来客观的增量配置资金。

9只科创板个股被超百只基金重仓

科创板开市三年来,随着一大批质地优秀、科技含量高的公司陆续上市,公募基金对科创板的配置力度也在逐步提高。特别是自2021年下半年以来,在科创板遭遇大幅调整后,公募基金的逆势加仓,部分科创板个股已成为公募基金投资组合中的核心标的。

具体来看,据Wind数据统计,截至3月末,有9只科创板个股被超百只基金重仓,分别为天合光能、容百科技、长光华芯、中复神鹰、晶科能源、晶晨股份、澜起科技、西部超导、天奈科技,主要集中在电力设备、电子、基础化工等行业。

天合光能是重仓基金只数最多的科创板个股,共有202只基金重仓;同时也是基金持股市值最高的科创板个股,合计持有市值139.26亿元。具体来看,重仓天合光能的基金中,不仅有华夏科创板50ETF、南方科创板三年定开等科创板主题基金,还不乏多只明星基金经理的产品,比如郑澄然的广发高端制造、周蔚文的中欧明睿新常态等。

作为光伏组件龙头,天合光能于2020年6月10日在科创板上市,但直到2021年才开始被基金发掘并大量重仓,上市以来累计涨幅超350%。以广发高端制造为例,该基金从2021年三季报开始重仓天合光能,截至今年3月末已经加仓至第二大重仓股,且位列天合光能第八大流通股东。

芯片概念股晶晨股份则被兴证全球基金和中欧基金旗下的多只基金重仓,包括谢治宇的兴全合润和兴全合宜、季文华的兴全社会价值、王健的中欧养老产业、许文星的中欧睿见等。

晶晨股份于2019年8月8日在科创板上市,但上市以后股价一度大幅下挫,至2020年4月末时已经跌去了近七成,基金也是从这个时候开始抄底入场。在2020年一季报时,晶晨股份仅有2只指数基金被动持仓,但到了2020年二季报时,杜猛的上投摩根新兴动力、冯明远的信澳新能源等明星基金开始入场;2020年末,以谢治宇为代表的兴证全球基金也开始重仓。截至2022年3月末,重仓晶晨股份的基金数量已经增至118只,股价(从2020年4月28日至2022年3月31日)反弹了近120%。

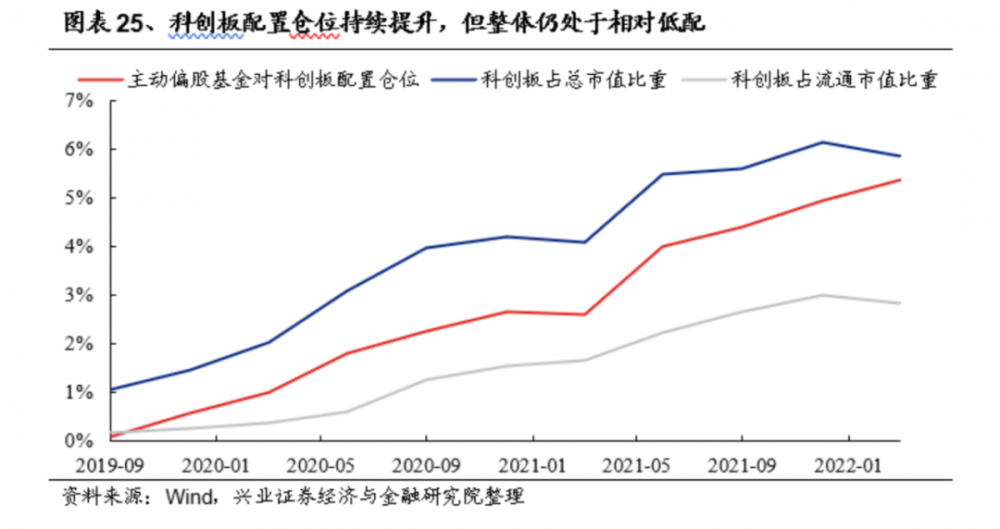

整体来看,据兴业证券研报统计,截至2022年一季度末,主动偏股型基金对科创板的配置仓位已升至5.4%,虽然仍处于低配状态,但相比一年前约2.5%的配置仓位已经有明显提升。整体来看,公募加仓科创板的方向明确,随着科创板业绩维持高增,科创行情逐步开启,机构投资者有望进一步加速增配科创板。

科创板基金不断扩容

伴随着科创板的蓬勃发展,科技股成为A股市场中备受资金关注的热门赛道,应运而生的科创主题基金也为投资者创造了相当丰厚的收益。

早在科创板开市之前的2019年4、5月份,一批科创主题基金就陆续获批并发行,其中部分三年封闭运作的科创主题基金也已经陆续届满,开始封转开,转为上市开放式基金(LOF)。

从业绩表现来看,这些科创主题基金普遍收获不错的收益。截至2022年7月15日,南方科技创新A以170.41%的收益居首;紧随其后,易方达科技创新、广发科创主题、大成科创主题自成立以来的收益超过了130%,10只科创主题基金收益翻倍。

不过,值得注意的是,上述科创主题基金并未对科创板的配置比例有明确要求;反而普遍对科创板的配置比例不高,直到2020年7月,科创板开市一周年之际,真正意义上的“科创板基金”才正式面世。

2020年7月17日,首批科创板基金正式获批,包括博时科创板三年定开、南方科创板三年定开、富国科创板两年定开、万家科创板两年定开、汇添富科创板两年定开、易方达科创板两年定、国泰科创板两年定开等7只产品,且基金合同明确要求,投资于科创板的股票资产占非现金基金资产的比例不低于80%。

截至7月15日,万家科创板两年定开以20.45%的收益居首,一季报的前十大重仓股中有9只均为科创板个股,分别为西部超导、时代电气、松井股份、艾为电子、瑞联新材等。

此后,科创板基金不断扩容,2020年9月,首批科创板50ETF正式获批,华夏、华泰柏瑞、工银瑞信、易方达4家被动投资管理能力领先的基金公司拔得头筹;2021年6月,首批9只科创创业50ETF(双创50ETF)正式获批;2022年4月15日,首批科创板行业主题ETF基金也拿下批文,嘉实、华安的上证科创板新一代信息技术ETF获批,已经于5月18日双双成立。

截至目前,名称中带有“科创板”的基金数量已经达到21只。可以预期的是,随着越来越多主题基金的获批和募集发行,科创板也将迎来客观的增量配置资金。

基金经理看好科创板未来前景

对于科创板未来的发展前景,多位基金经理表示十分看好,认为科创板的估值已经有相当的吸引了,且优质标的较多,未来前景广阔。从板块来看,多位基金经理表示,化工材料、半导体、军工、新能源等领域值得重点关注。

泓德基金的基金经理王克玉表示,自己非常关注科创板方面的投资机会。他认为,在经过2021年市场波动后,很多公司已跌破发行价,部分公司回撤高达60%。这些公司多是各细分行业的龙头,资产负债表很健康,在研发投入、客户开发等方面也取得了比较好的进展,特别是一些化工材料、半导体行业公司,估值很有吸引力。

“虽然短期也有各类问题,但这类成长性资产3-5年的盈利增长或将达到一倍到两倍之间,估值水平也会有合理提升,这将会给我们的组合净值带来较好表现。”王克玉表示。

万家科创主题的基金经理李文宾表示,根据财报数据,2022年一季度,科创50上市公司归母净利润同比增长了78.5%,这一现象不仅仅体现在2022年的1季报中,其实绝大部分科创板企业在过去2年多持续展现出远超主板的收入和利润增速。“以增长的眼光来看,这些企业的估值与主板同类增速企业的估值比较也占优。所以,整体来说,科创板估值横向和纵向比较都极具优势。”

对于科创板的解禁压力,李文宾认为,解禁压力是所有公司在上市后都会出现的正常状况。为了解决解禁后集中抛压对市场带来的负面影响,监管层已出台了较为细致的解禁规定,尽可能要求解禁股东提前公告,分散减持和鼓励大宗交易为主的减持方式,从制度上我国资本市场已经做好了准备。

更为重要的是,上市公司股价虽然短期可能会受到减持、市场波动等影响,但从长期来看仍取决于企业经营前景、企业盈利能力和企业现金流的。所以,李文宾认为,不妨抓住这一机会买入一些之前估值较贵或者流动性不好的优质企业,通过市场的短期定价错位谋求中长期投资价值。

原标题:265只科创股被基金重仓!科创板三周年,主题基金不断扩容,公募配置比例稳步提升

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。