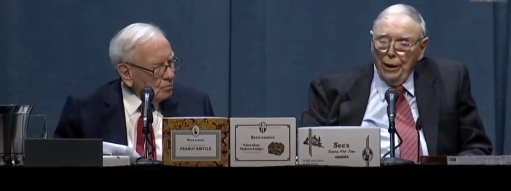

证券时报消息,北京时间4月30日晚,备受全球投资者期待的伯克希尔年度股东大会时隔两届回归线下,92岁的巴菲特和98岁的芒格再度登台。

巴菲特称回归线下很激动,这次现场也带来了11吨喜诗糖果供前来参会的股东选购,他还现场带起货来,调侃喜诗糖果的包装封面玛丽女士和自己很像,而98岁的芒格则在旁边现场试吃。

大会上,巴菲特介绍了两个潜在接班人——伯克希尔的非保险业务副主席格雷格阿贝尔Greg Abel和保险业务副主席阿吉特贾恩Ajit Jain。

和去年一样,伯克希尔哈撒韦公司在巴菲特股东大会当天一早公布一季报。股东大会上的现场提问环节也备受关注,巴菲特和芒格金句频出。

根据现场网友发布的截图,女王中心 (CHI Health Center)现场也已经人气爆棚。

根据现场画面和社交媒体图片,巴菲特多年好友比尔·盖茨、摩根大通CEO杰米·戴蒙,以及苹果CEO蒂姆·库克都出现在现场。

伯克希尔Q1净利同比下滑五成

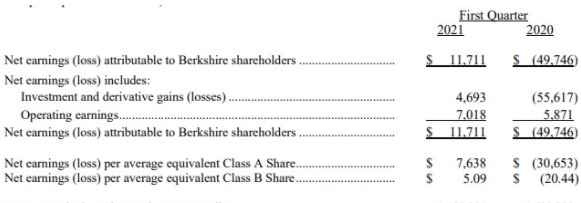

伯克希尔哈撒韦一季度财报显示,公司第一季经营利润70.4亿美元,去年同期为70.18亿美元。但在计入其所投资的股票帐面损失15.8亿美元后,公司一季度净利润54.6亿美元,去年同期为117.1亿美元,同比下滑53%。

美国财务会计准则委员会(FASB)已修改了公认会计原则(GAAP),要求上市公司在季报和年报中考虑其股票投资的短期波动。这意味着伯克希尔哈撒韦所投资股票的价格波动,将反映在公司的业绩报告中,即使只是未实现的帐面收益或帐面亏损。

一季度,伯克希尔每股A类普通股盈利3702美元,B类普通股每股盈利2.47美元。相比之下,去年同期每股A类普通股盈利7638美元,B类普通股每股盈利5.09美元。

根据财报披露,伯克希尔一季度末账上现金降至1063亿美元,这也是该公司2018年三季度以来的最低水平。这一变化也与公司一季度频频出手有关,公司先后斥资70亿和42亿美元买入西方石油和惠普的股票,又花116亿美元买下保险公司Alleghany。

今年第一季度,伯克希尔哈撒韦股票持仓的大约66%集中在四家公司:苹果、美国银行、美国运通和雪佛龙公司,这四只个股期末市值分别为1591亿美元、426亿美元、284亿美元和259亿美元。

其中,伯克希尔哈撒韦第一季度对雪佛龙大幅增持,以3月31日雪佛龙收盘价计算,相当于第一季度伯克希尔持有约1.59亿股,远高于该集团在2021年第四季度末持有的约3800万股,当前市值达到了259亿美元,较年初的45亿美元增加近5倍。

此外,今年一季度,伯克希尔仍一如既往地推进股票回购,共斥资约32亿美元,用于购买A类和B类普通股。截至3月31日,伯克希尔哈撒韦共有1470875股流通A类股。

季报显示,第一季度伯克希尔公司的现金储备降至1063亿美元。伯克希尔的保险承保业务营业利润大幅下降,而其他业务(铁路业务;公用事业和能源业务;制造业、服务业和零售业)营业利润稳步增长。

此外,伯克希2021年全年盈利897.95亿美元,较上年同期的425.21亿美元增长111%。

拒绝罢免巴菲特董事长职位的提议

伯克希尔哈撒韦公司的股东周六否决了罢免巴菲特的董事长职位,由一位独立董事长取代他的提议,同时否决了要求该公司披露更多气候相关风险,以及为提高多样性所做努力的提议。

伯克希尔在内布拉斯加州奥马哈召开的年度股东大会上表示,股东们以接近6比1的比例支持让巴菲特继续同时担任董事长和CEO。

罢免巴菲特董事长职位的提议是由非营利机构美国国家法律和政策中心(National Legal and Policy Center)提出的,该机构认为,如果一个人同时担任CEO和董事长,那么这两个职位的角色就将“大大削弱”。

我们相信应该持有大量现金

巴菲特在股东会上表示,一季度公司总共买入了518亿美元的股票,同时卖出了103亿美元。其中二月底至三月中旬期间,一口气买了410亿美元的股票。虽然现金水平大幅下降,巴菲特依然表示公司将保留足够安全的现金,公司四月以来还未展开过股票回购。

巴菲特表示:“两年前股东大会时,我们不知道疫情会发生什么,我们不知道经济会发生什么。到了2022年,伯克希尔哈撒韦公司拥有70亿美元的营业收入。有很多事情会变,但有一件事情不变,就是我们总会持有很多现金,不是说商业票据,我们也没有货币市场基金,我们相信应该持有大量现金。”

“非常相信现金,这就如同我们的氧气。”巴菲特说,伯克希尔在某些方面“比银行做得更好”。

在回应大手笔交易的问题时,巴菲特表示,当时看到了比债券更有吸引力的东西,他们只是每天购买股票,在三周的时间里匆忙花掉了400亿美元,现在又回到了更加昏昏欲睡的的心态,4月份完全没有回购股票。

巴菲特在股东大会上盛赞了美联储主席鲍威尔的果断、迅速的举措,并表示应该向他“脱帽致敬”。

巴菲特表示,如果再有类似的危机重演,持有大量现金的伯克希尔反而能跟救市的美联储一样。“1980年代时任美联储主席Volcker跟我说,美联储可以做任何我们需要做的事情。2008和2020年都是这样,未来也会重演,到时候你想要伯克希尔在那里跟美联储一样运作,如果经济不行的话,这永远都可能发生。”

解答为何收购Alleghany保险公司

巴菲特股东大会上,管理层Q&A历来是关注度最高的环节。

现场有股东提问:“你在2月26号写的股东信里提到“现在市场上让我们兴奋的东西不多”,但是3月10号就去收购了Alleghany保险公司,后来又增持了惠普。在你们写股东信的这一天到后来你们做这个大手笔的这一天发生了什么?一个半月的时间突然就有那么大的手笔? ”

芒格表示,“我们发现有比债券更有吸引力的东西,就是这么简单。 ”

巴菲特回答称,“我们的股东信是2月26日写的,但在前一天2月25号,我的助理大卫拿了一大堆东西放在他的桌子上,有时我会收集他放在桌子上的这些东西,当时有这么一个纸条,就几行字,这个字条来自于几年前伯克希尔-哈撒韦的我的一个朋友写的,那天是2月25号。”

“在那个字条上他写他现在已经成为了Alleghany这家公司的总裁,而我之前已经对Alleghany进行60年的关注了,当然不光是这家公司,所有公司对我来说其实我都是有兴趣去跟踪。但是我其实对Alleghany这家公司在60年跟踪的过程中了解不少,当时john在字条上提到,这是我作为CEO以来的第一个年报,我就想把这个信息发给你们。我在写这个财报,就像给你写信一样。我就把又写了一个字条回给John那边,我说我周末的时候读一读,我也非常期待去看一看。”

“我也提到说顺便提一提,我其实3月7号会去纽约,我们要不要见个面、聊一聊。我其实在那一天之前完全没有收购这一家公司的计划,但是我要买Alleghany的这个决定,如果在他没有给我发这个字条之前可能是不会做出的,或者是3月7号没有跟他见面也不会发生。而John就刚刚发给了我,很巧合地发给了我这个年报。 所以,事情就是这样发生的,这就是我们的一个决策过程,我没有跟投资银行打电话说我要去看他们谁谁谁的年报怎么样,就是很偶然的一件事。“

股市就像赌场 过去两年尤其如此

在回答股东关于2月26日股东信之后收购Alleghany保险公司、增持惠普的问题时,巴菲特提到,在过去的两年当中,整个资本市场很难捉摸。股市像赌场一样,大家都在里面赌博。这种现象在过去两年尤其明显,也可能是过去两年股市太牛了。巴菲特表示,假设在1965年买了伯克希尔,并保留了这个股票,如果你是一个交易员,一直把这个股票留到现在是会饿死的。

“所以,华尔街赚钱的方式就是投机。”芒格表示,我们现在看到的几乎是某种投机狂潮。一些带算法的计算机与其他同样使用算法的计算机进行交易。随后那些没有经验的市场参与者也在接受经纪商建议(入场)。这些“赌场活动”合法地与长期投资混在一起很奇怪。芒格说人们正在接受“知识更匮乏的股票经纪人”建议,并表示“这太卑鄙了”。巴菲特也在旁边插嘴说,那些经纪人其实很了解佣金。

巴菲特还称,在市场做疯狂事情的时候,伯克希尔哈撒韦可以进行投资,不是因为伯克希尔聪明,而是因为理智。

如何抓住投资时机?

巴菲特在股东会上讲道,在伯克希尔多年前投资美国运通后,随着多年来美国运通的回购,伯克希尔在美国运通的持股比例从11.2%提高到了20%,而在苹果的投资上也是如此,过去几年来苹果的回购为伯克希尔带来了可观的收益。

当被问及“如何抓住投资时机”的话题时,巴菲特回答称,我们并不会因为市场或经济的情况而去买卖,因为我们对实际的情况也不清楚。“有些时候人们会说,你看你们之前做的投资多好。你看我们在2008年,当时股市大跌的时候,我们仍然保持乐观。大概是150到160亿(美元)的时候,我们就在过去的几周花出去,大概三到四周的时间。”

但巴菲特也承认,在2008年金融危机的时候,没有完全抓住机会。“我完完全全错失了这个机会,错失了2020年3月份当时股市大跌的那个机会。”巴菲特说,“我们并不是特别会掌握时机,我们可能掌握得还好,但是并没有说那么精确地做到这一点。我们也是希望这个下行的时间会维持得长一点,这样我们可以做更多的投资。因为如果价格便宜,那我们肯定会有更多的购买。”

如何应对超级通胀

在回答“超级通胀下你应该买哪只股票”的问题时,巴菲特回应称,这种时候更重要的是你个人具备的能力,别人交易的是你的能力,最好的投资就是开发你自己。做自己擅长做的事情、成为对社会有用的人,就不用担心钱因高通胀而贬值了。

芒格同时在旁边打趣说,如果你的朋友推荐你在你的退休账户里放比特币,你就直接拒绝他好了。

巴菲特表示,我要回答不是一支股票,是好几支股票,要做擅长的事情。所以最好投资是开发你自己。开发自己是不会征税的,这是我在这个时间做的。

巴菲特还表示,很多人会谈论通胀,但其实他们并不了解通胀未来会如何发展,而坦率的说,我们也不知道。我只能说,最好的对抗通胀的办法就是你自己的才能,你的钱会感受到通胀的压力,但你的才能不会。

巴菲特称通胀“欺骗了几乎所有人”。当被问及他之前关于通胀“欺骗”股票投资者的评论时,巴菲特表示,价格上涨造成的损害远不止于此。“通货膨胀也欺骗了债券投资者。它会欺骗那些将现金藏在床垫下的人。它欺骗了几乎所有人。”

巴菲特指出,通货膨胀也增加了公司需要拥有的资本数量,而这并不像提高价格以维持经通胀调整后的利润那么简单。巴菲特告诫不要听那些声称能够预测通胀路径的人。“每个人都在讨论通胀。问题是多少……答案是没人知道。没人知道10年20年之后通胀会怎样。”

巴菲特重申,抵御通胀的最佳保护措施是投资于自己的技能。

在回应股东“通胀对伯克希尔业务有何影响”提问时,巴菲特表示在他们看来许多公司表现“非常不错”。巴菲特进一步阐述道,这一轮通胀与此前的经验有很大区别。在公司旗下的家具店里,虽然家具的价格快速上升,但富有的人们依然愿意买单。但早些年有的时候大家手里都没钱,甚至连糖果都买不起。

巴菲特表示,政府已经向人们发放了很多钱,在某些时候这些钱不可能值那么多钱。不过巴菲特也捍卫了“直升机撒钱”政策的决定,认为这是正确的选择。

芒格也赞同这种观点,并盛赞鲍威尔是个英雄。

巴菲特坚信伯克希尔的企业文化将长存

在被问及“巴菲特和芒格都离开后,新的管理层会像现在一样经营么?”的问题时,巴菲特强调真正能让伯克希尔经营至今的关键因素是公司的企业文化,如果他明天就不在了,董事会能够理解“企业文化是运作这家公司的99.9%”。他希望伯克希尔不仅成为一家百年老店,而是成为一家永远存在的公司。希望在那段时间之后,人们会更好地了解伯克希尔的文化。

巴菲特表示,作为上市公司的管理层我们必须以身作则,做坏事就像滚雪球一样越滚越大,公司迟早会毁灭。芒格也补充道,相信伯克希尔的文化在他们离开后将延续下去,但对于许多其他公司来说可能不是这样。

大会上,巴菲特还开玩笑说,查理告诉他,只要知道在哪里死亡,不要去那里就好了,并表示迄今为止都很奏效。巴菲特还说非常荣幸大家选择自己成为伙伴,感谢大家的信任。在过去四十年经验,人类以及所有动物行为上来讲,会变得越来越好的。所以,人生下半生可能跟前面不一样,我们要考虑怎样进行更好的现在,忘记前面你选择的一切,一定要好好享受您的下半生。

在沃伦巴菲特眼中,伯克希尔哈撒韦的可能性是无穷无尽的,他将公司比作一件艺术品。

“我将伯克希尔哈撒韦视为一幅画,”巴菲特说。“它的大小是无限的;它有一个不断扩大的画布,我可以画出我想要的东西。”

巴菲特承认他确实对艺术知之甚少,但补充说:“其他人看画时会看到一些东西,然后他们会看到更多的东西,他们对此确实有不同的看法. 对我来说,伯克希尔是一幅画,我会画画。”

巴菲特说:“它在我的脑海中,随着我的发展,我看到了不同的东西。” “很满足。”

此外,在回应“如何看待美国上市公司对政治议题更加积极时”,巴菲特表示如果他真的想一直发声,同时不用担心影响股东,那他会放弃CEO的职位,但他不想那样做。巴菲特表示不希望某些事情被归咎于伯克希尔,并让其他人承担后果。

巴菲特和芒格均表示,不会说伤害公司形象的话。巴菲特称,我说了什么、做了什么不应凌驾在伯克希尔公司之上,否则我应该辞职才对。

芒格:罗宾汉让所有的人都加入短期的赌博 现在有报应了

芒格在谈到知名零售券商、有着“散户大本营”之称的Robinhood时称,它让所有的人都加入进行了短期的赌博,去投机,“我觉得这是一种很恶心的行为,”巴菲特也对此表示同意。

“你看去年他们通过投机行为,卖股票赚了很多的钱,你看他们现在有报应了。很多的内幕交易者是他们这个平台上的交易人,我们正在看着他们得到报应。”芒格说,“我觉得我们不应该批评,但是真的忍不住。”

上周,在公司宣布裁员和活跃用户数量下降后,零佣金的经纪公司罗宾汉(Robinhood)股价跌破了10美元。该公司于2021年7月以每股38美元的价格上市。

芒格:在中国能以更低价格买到更优质的公司

2010年9月29日,北京,中国大饭店举行的比亚迪新车M6上市仪式。巴菲特和比尔·盖茨。(图片源自图虫创意)

在回应有关投资中国的问题时,芒格表示,他在中国投资的原因是,能够在那里以更低的价格买到更好的公司。

巴菲特评价比特币:没有价值

巴菲特在股东大会上再次抨击加密货币称,和农场、公寓不同,比特币并不会产出价值,它的价格只会取决于下一个购买它的人愿意出多少钱。加密货币现在或许因为炒作而仿佛拥有了魔法般的吸引力,但它本身没有生产能力。

芒格表示,在他的生活中会尽量避免愚蠢、邪恶,以及让他与其他人相比看起来很糟糕的事情,而比特币兼具这三点。

芒格还在回答别的提问时表示,我也可以给你一些投资建议,如果有人跟你说投资一些比特币,你直接拒绝他就好了。

芒格称加密货币“很愚蠢,因为它可能会跌至零”,而巴菲特则表示,他更喜欢“生产性资产”。

芒格针对加密货币置评称,“它是愚蠢的,因为它可能会降至零;它是邪恶的,因为它破坏了美联储体系。”

芒格表示,比特币为什么邪恶呢?它真的降低了我们国家货币和美联储系统的能力,这是我们完全需要的,这是需要我们保持政府可信度的一个关键。

芒格批评罢免巴菲特董事长职位的股东提议

查理-芒格对罢免巴菲特董事长职位的股东提议予以严辞抨击。芒格称:“这是我听过的最荒谬的批评。”

芒格引用古希腊诗歌《奥德赛飘流记》的典故说:“这就像奥德修斯赢得特洛伊之战凯旋归来时,有人批评说‘虽然你赢得了那场战争,但我不喜欢你手持长矛的方式‘一样”。

4月19日,美国最大的公共养老基金——加州公务员退休基金披露称,将投票支持一项“解除巴菲特担任的伯克希尔哈撒韦公司董事长职位”的股东提议。该资金是美国最大的州立公共养老基金,资产规模超过4500亿美元,持有伯克希尔约23亿美元的股份。

芒格说:“有些人从未经营过任何企业,什么都不知道”。

巴菲特:如果核战争出现,我们也是束手无策的

巴菲特在股东大会上表示,我想说,如果当这种原子战或者是核武器战争出现的时候,我们也是束手无策的。伯克希尔跟世界上所有人来说,我们都不想这样去想这些事情,但是不可否认的一点,现在世界上的这些大国,如果有一些计算上的失误或者是有一些理解上的失误,我们都会很靠近出现这种情况。

在过去就是这样,好几次差点打的擦边球,比如像古巴导弹危机。我和查理都经过了那段时间,我们都知道当时差点有可能大规模杀伤性的武器会被用于爆发的战争当中。所以,潜在意义上来说有很多坏事都会因为人类的欲望而发生,而我们人类现在还没有找到在科技上可以反击它的地方。一些擦枪走火,我们很可能一夜之间就回到当年的洞穴时代。

伯克希尔对你刚才的这个问题没有答案。我们没有办法为这样的情况写保单,这种情况真的发生了,我们也束手无策。这种风险是大家共担的,伯克希尔没有办法在这样的风险下去保护你们。我们到目前为止相对来说都还是比较运气好的。

伯克希尔副董事长Ajit Jain表示,刚才沃伦举到的例子,另外一个让我担忧的问题是核武器使用的问题,我可能真的缺乏这个能力来估计我们的风险敞口到底有多大。如果真的核武战争爆发了,我们的风险敞口有多大是很难估计的。其它的自然灾害也好,我至少可以去合理地进行估计,较为准确地估计我们的敞口有多大,我们会损失多少。但是真的出现核战争,我只有举手投降了,很难预测到底这个情况会有多糟,会有非常多条线的风险敞口会影响到我们。

我们所有的这些合同里面都尝试去排除像核武这样的情况,但是如果这种情况发生了,我们的监管者、法庭都会对保险持反对态度,我们肯定会在这种条件下重新去写保单,而不会按要求去支付损失。

所以,我们应该会有重新去做的这种政策,这个政策当中会排除为核武战争所承担的风险。比如如果是火险,如果当核战争造成了火险怎么办呢?有人也会这么问我。所以,这个问题还是会很复杂的,我们会一直纠缠它。对于保险行业来说,这都是一个难题,看怎么去跟我们的监管者和银行者去进行抗议,到底什么是可以承担,什么是不可以承担。

石油存储和生产

关于石油存储和生产,美国是否应该改变做法,未来十年不再变革会怎样。

芒格说,我希望有很多油储,我更青睐从中东买油,要保留美国国内的资源。未来两百年,石油将是非常珍贵的资源。他承认这不是大多数人的看法,又说“我不在乎,我就是觉得他们都是错的。”

巴菲特:这个问题是有弹性的。不同的族群会有不同想法,这不是坏事。现在美国联邦政府有上十亿的存储量。现在大家觉得,这个国家有这么多储油是好事,仔细想想其实不够多。三年到五年这些储量就没了,你也不知道三五年后会怎样。

巴菲特的“顿悟”时刻

巴菲特9岁时的一次纽约证券交易所之旅让沃伦·巴菲特深受启发,他在 11 岁时就开始投资。

“我去了纽约证券交易所,我对它感到敬畏,”巴菲特说。“我对技术分析和股票图表非常感兴趣,做了各种疯狂的事情,存钱买其他股票并尝试做空。我只是做了一切。”

他说,他在 19 或 20 岁的时候,在阅读了本杰明·格雷厄姆的《聪明的投资者》之后,彻底改变了他的投资方式。

“我看了这本书,看到了一段,它告诉我我做错了一切。我只是把整个方法都弄错了,”巴菲特说。

巴菲特表示,在他19或20岁时读了一本书(格雷厄姆的《聪明的投资者》),然后发现他以前的想法都是错的。他在现场展现了两张PPT,意在表示不同的人从这两张图片中能够看到不同的东西(两张脸or花瓶、兔子or鸭子)。

巴菲特不是伯克希尔哈撒韦唯一一个选股的人

巴菲特说,“我一次又一次地看到报纸头条上说,‘巴菲特买了这只股票,买了那只股票。’”“实际上,不是我买了什么,是伯克希尔哈撒韦买的。”

巴菲特表示,他所在机构的其他金融专业人士可能在他从未听说过的情况下买了某只股票。

巴菲特说,“但是,如果标题说巴菲特购买了这家公司,而不是说伯克希尔,会吸引更多的读者,这种标题的设计是为了把人们带入故事。”

将持续买入动视暴雪股票

巴菲特表示,在微软官宣收购后他们仍然在持续买入暴雪股票。目前伯克希尔对动视暴雪的持仓约为后者流通股的9.5%,如果达到10%会提交报告(注:伯克希尔去年四季度13F披露买入暴雪1470万股,占流通股1.88%)。动视暴雪周五收盘价为75.60美元,低于微软在今年1月中旬宣布的每股95美元收购价。

巴菲特表示,自交易宣布以来,他一直在购买更多的动视股票,因为该股票的交易价格远低于微软的报价。如果交易完成,在这些水平上购买将产生更大的回报。

对于最初的交易时机(微软官宣收购前一个月),巴菲特表示,这种事情以前也发生过。例如拜尔收购前的孟山都,或者IBM收购红帽公司。巴菲特同时表示,并不清楚监管们是否会批准微软的收购,但相信他们知道微软有这样的资金实力。

“我们不知道司法部会做什么,我们不知道欧盟会做什么,我们不知道其他 30 个司法管辖区会做什么。我们知道的一件事是微软有钱,”巴菲特补充道。

巴菲特称不希望有更多新股东出现

巴菲特表示,我们现在拥有的就是世界上最好的股东,我们不会去找其他股东替代现有股东。而其他任何公司都在尝试吸引新的股东,我们其实不希望有更多新的股东出现。

有投资者提问,你很早就知道自己想当投资人,如果还不知道自己想做什么,你有什么建议吗?

巴菲特表示,我想做投资人,恰好我爸爸就是做这个的而且喜欢这个。我家里有足够的书让我看。这是个偶然。但是我确实认为,找到你真正想做的事情然后一生从事,找到你想要生活的世界是什么样的,为自己真正尊敬的人打工,这就是我毕业之后做的。我想要(“现代证券分析之父”)本杰明·格雷厄姆的世界。后来他确实雇佣了我,然后我就给自己工作了,我就是想要给自己打工。

芒格称,我的建议是,找到你真正不擅长的,然后规避它们。

原标题:重磅!巴菲特发声:若核战出现,我们束手无策!芒格:在中国能用更低价格买到更好公司!罢免巴菲特提议被否...“投资界春晚”看点来了

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。