A股市场的一面旗帜,今天倒下了。

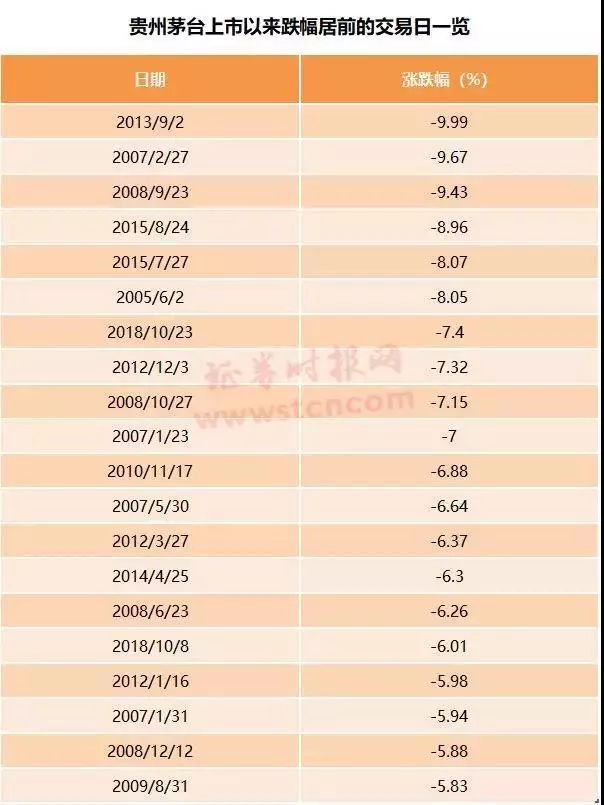

10月29日,贵州茅台开盘跌停,逾10亿抛单,导演了茅台A股史上首次一字板跌停。

全天收盘,贵州茅台报549.09元,股价创一年新低。跌停板封单高达7.3万手,约人民币40亿元。

大家都说,引爆茅台的是业绩雷。

消息面上,贵州茅台三季度业绩失速,单季度营收197亿元,同比增长3.81%,净利润为89.69亿元,同比增长了2.71%。

此前根据wind的市场预期,茅台2018年收入、利润增速都是30%左右,而上半年是40%,也就是说,市场对茅台在2018年下半年的收入、盈利增速预期是20%。

三季报无疑啪啪打脸,于是投资人出手毫不留情,生怕走得慢。

虽然今年的A股市场上,白马股爆雷并不罕见,前不久就有几个。

但是茅台毕竟是茅台。

在A股市场,一位投资者是否持有茅台,几乎可以等同于“是否拥有与巴菲特相近的投资理念”。

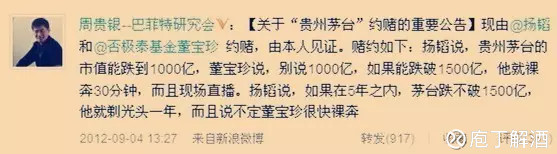

关于茅台,有太多生动的投资人故事。2012年,就有两位著名投资人就茅台市值问题打了个赌,赌约还颇为生猛。

还是关于茅台,在过去至少10年里,形成了一种非常成功的“A股巴菲特投资模式”。

这种投资模式的具体操作是:买入消费、家电、医药行业的龙头股,比如茅台,比如某些家电制造商,比如某些专利药持有企业。

满仓,然后躺着,然后就赢了。

俗称躺赢。

据说,这种策略长期执行下来,不用担心调仓和卖出时点,甚至可以容忍短时大幅回撤,最后还有20%以上的复合收益率。

而这种选好公司,长期持有的投资策略,不就是巴菲特最倡导的价值投资?

的确,无论是从安全边际(低估值、高利润率)、宽护城河(国酒形象、独特工艺、供应不求、行业标杆)、管理层(稳定)、还是持续性增长等各项指标上看,茅台几乎是A股中最符合巴菲特价值投资理念的标的。

然而现实是,巴菲特老先生又要出来打脸了。是的,巴菲特老先生从来都没有买过茅台,甚至没有人听他提及过茅台。

巴菲特和他的伯克希尔哈撒韦公司,连中石油都买过,为何偏偏不碰茅台?WHY?

这个问题,此前雪球上的一支专业投资人团队“庖丁解酒”曾经有过一系列猜测,放在今天茅台罕见跌停的时候来回看,或许更有价值。

理由1:巴菲特看不懂茅台

说巴菲特先生看不懂茅台,不是说他看不懂茅台的技术指标,正如前文所说,无论是安全边际、护城河、增长持续性,茅台都是不错的猎物,何况还有很多中国投资人,都在茅台上验证过价值投资理念并获取了巨大回报。

或许,巴菲特看不懂的是中国白酒这个行业。

他不懂茅台明明供不应求,为何不仅不涨价,还经常限价。

他不懂既然茅台最大的问题是产能,为何不去想方设法提高产能。

他不懂茅台在中国白酒行业的地位,是如何建立的,又凭什么保持下去。

他更不懂茅台在中国主流人群中的社交价值,为什么会超过一瓶酒本身的商业价值。

按巴菲特所讲,超过自己的能力圈的不碰。他每天喝三罐可口可乐,但他可能从来没喝过茅台。

理由2:巴菲特不信任茅台管理层

巴菲特说过,我投资股票,更看重企业的管理层。巴菲特最看重的企业管理层的优秀品质有三点:一是理性(专业能力),二是坦诚(良好品德),三是拒绝惯性(学习能力)。

在巴菲特投资控股的企业中,曾经有一位身高1米5、工作至103岁的B夫人,让他佩服得无地投地。

1983年,巴菲特收购了B夫人位于内布拉斯加的家具商场后,孙辈让她离开管理岗位,愤怒的95岁B夫人再度创业,两年间就打败了原来她卖给巴菲特的家具城,逼得巴菲特再次收购,并让她为其愉快的工作到103岁去世前。

巴菲特感慨说:我宁愿和灰熊打架,也不愿与B夫人竞争。

难道,茅台的管理层还不够优秀?不可否认,季克良、袁仁国都是贵州茅台的灵魂人物。

然而,管理层更重要的一项隐形指标,是稳定。

也许,巴菲特看不懂的,只是A股国有企业的管理方式。

上游新闻综合华尔街见闻、雪球、凤凰财经

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。