每日经济新闻微信公众号消息,今年1月底,中国园林行业的明星企业家何巧女,成为了大众明星。因为这篇报道一度刷屏了:

这篇报道提到,为了保护中国和其它地方的濒危野生动物资源,何巧女捐出了价值自己“三分之一”身家的15亿美元(约合96亿元人民币),引起了包括美国彭博社乃至美国知名脱口秀的关注和称赞。

▲东方园林董事长何巧女(来源:公司官网)

企业家有企业家的难处。在做慈善、为社会做贡献的同时,何巧女还得经营好企业,为6.3万股东负责。但就在昨晚,东方园林遭遇了上市以来最为尴尬的事情。

打算卖10亿元债券,只募到5000万

作为A股市场的风云人物,何巧女、唐凯夫妇可能自己都没预料到,东方园林这次的发债计划竟然遭到这样的冷遇。

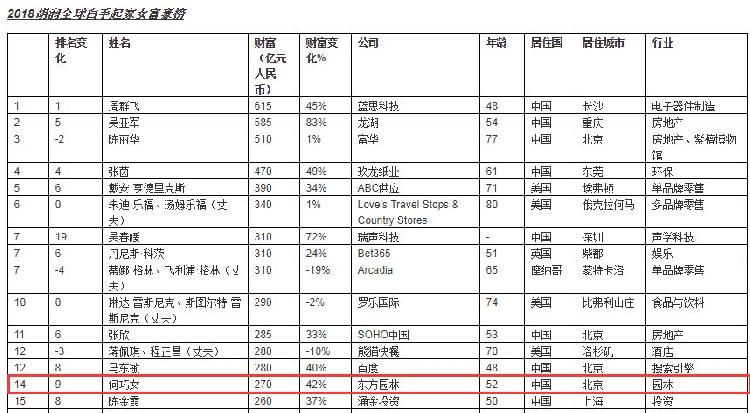

▲在2018胡润全球白手起家女富豪榜上,何巧女以270亿元财富位列第14名

今年1月19日,东方园林获得中国证监会的批准,发行15亿元公司债。5月15日,东方园林发布了债券募集说明书。说明书显示,东方园林打算发行10亿元债券,其中5亿元拟用于偿还之前的一笔债务(即今年5月22日到期的超短融SCP002,总规模为8亿元),剩余资金拟用于补充营运资金。

东方园林发行的这10亿元债券又分为两个品种:

品种一:3年期固定利率债券,附第1年末发行人(即东方园林)调整票面利率选择权及投资者回售选择权。

品种二:3年期固定利率债券,附第2年末发行人调整票面利率选择权及投资者回售选择权。

发行债券,该给投资者多少利息?这就需要东方园林和投资者沟通了。于是在5月16日,东方园林和主承销商华泰证券在网下向投资者进行了票面利率询价,利率询价区间为6%-7.5%。根据网下向机构投资者询价结果,经簿记建档方式最终确定本期债券品种一票面利率为7%。品种二无实际发行规模。

这里让每经小编(微信号:nbdnews)翻译一下,如果购买东方园林的债券,你能获得什么?

1,每年的利息7%,这可比余额宝刚刚过了4%的收益高得多;

2,第一年结束后,东方园林可能会调整利率,比如调低到6%,当然也可以调高到8%,如果你不满意,那么你可以要求东方园林把自己手中的债券买回去,你就同时收回了本金和第一年的利息。

按理说这样的债券已经比较吸引人了,但遗憾的是,你并不能购买,因为根据相关法律法规,公司债的一级市场发行只能是针对合格投资者——这些合格投资者只能是机构,而不能是个人散户。

机构的想法,和我们个人不同——东方园林的债券不但没有获得追捧,甚至可以说是乏人问津。东方园林5月20日晚间的公告显示,其10亿元的发债计划,只有品种一卖出5000万元,票面利率7%;品种二无实际发行规模。

5月以来,债市频频爆雷

用债券产品进行融资,实际上已经是东方园林的“常规操作”,这次债券发行遇冷,着实出乎外界预料。

每经小编统计,从2015年到今年5月中旬,东方园林已发行债券产品待偿还余额为74亿元,其中短期融资券25亿元、超短期融资券22亿元、中期票据5亿元、公司债券22亿元。

▲东方园林债券产品发行情况一览

东方园林的遭遇,并不能用公司债整个行情不好来解释。wind数据显示,2018年(截至5月10日),在交易所发行的公司债有461只,合计4313亿元;而去年同期,这一数字分别为342只,3159亿元。也就是说,截至目前,公司债的发行是明显回暖的。

有分析人士认为,东方园林的遭遇,可能和民营企业连续的信用债违约事件有关。这对民营企业信用债的发行带来了较大冲击。

5月以来,债市频频爆雷。ST中安(600654.SH)、盛运环保(300090.SZ)、神雾环保(300156.SZ)、凯迪生态(000939.SZ)这4家民营上市公司连续违约,而且这些债券在违约之前普遍评级较高,比如凯迪生态和ST中安此前的评级都是AA。

上海证券分析师高云鹏表示,债市频频出现违约事件,主要原因源于今年债券的集中到期,叠加严监管、去杠杆、去刚兑的大势,这造成了不具竞争优势公司债券违约频发的现象。

此外,每经小编(微信号:nbdnews)注意到,5月债券违约的这几家公司,几乎都集中在生态环保领域,因为这些业务和地方政府的采购密切相关。而东方园林也有类似特点。

东方园林缺钱吗?

由于业务模式的特点,东方园林一直都面临较大的资金压力。

东方园林的的营业收入主要来自于工程建设板块,而工程建设收入中,大部分项目为政府投资的园林建设、水系治理和生态修复等项目。这些项目的发包方大多为当地政府或者政府所属的基础设施建设公司。面对这样强势的客户,企业通常需要给予宽松的付款条件,这导致东方园林珍贵的现金被存货、应收账款所占用。

2015-2017年末以及2018年3月末,东方园林存货的账面价值分别为70.40亿元、87.83亿元、124.33亿元和123.32亿元,占总资产比例分别为39.78%、36.58%、35.41%和32.14%。而在这些存货当中,已完工未结算资产又占了88%乃至更高的比例。

据东方园林公告解释,这是因为政府财政资金结算体系较为复杂,一般结算过程需要3~6个月,而项目的最终结算需经监理单位审计、第三方审计、财政部门审计确认等过程,整个结算周期半年到一年时间。

2015-2017年末以及2018年3月末,东方园林应收账款的账面价值分别为37.89 亿元、51.24亿元、74.71亿元和87.17亿元,占总资产比例分别21.41%、 21.34%、21.28%和22.72%,应收款项的回收周期一般在3年左右。造成这一情况的主要原因同样是因为政府结算的特点。

由于存货和应收账款就占总资产的55%左右,这些资产消耗的现金,就需要东方园林从各种途径找补回来。除了上文提到的发行债券类产品融资,东方园林还有大量的银行债务余额。截至今年3月31日,东方园林本部获得各银行综合授信额度总额为111.87亿元,其中已使用授信额度为50.12亿元,未使用的授信额度为61.75亿元。

所以,东方园林发行新债偿还旧债,其实是公司即期债务偿付压力较大的自然选择。近年来东方园林刚性债务规模迅速增长,截至2017年9月末,公司刚性债务余额为94.08亿元,其中短期刚性债务规模达到64.64亿元。

沉重的债务规模,也让东方园林的利息支出压力加大。2012年,公司的财务费用还只有9100万元,而到2017年已经增长至3.99亿元。

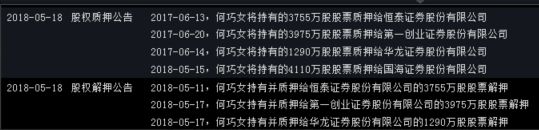

其实,不止东方园林本身财务压力加大,何巧女夫妇也在利用股权质押为自己庞大的事业版图融资。截至今年5月18日,何巧女和唐凯及其一致行动人累计质押股份数已占其持股总数的56.01%,用途为“个人融资”。

作为女强人的何巧女,显然并没有止步于东方园林如今的规模。其进军的其他行业还包括:城市市容管理、项目投资、投资管理、资产管理、酒店管理、婚庆服务等等。不过外界并不知晓具体规模,仅在东方园林的公告中能见到“实际控制人对外投资额较大、企业业务类型较为复杂”这样的表述。

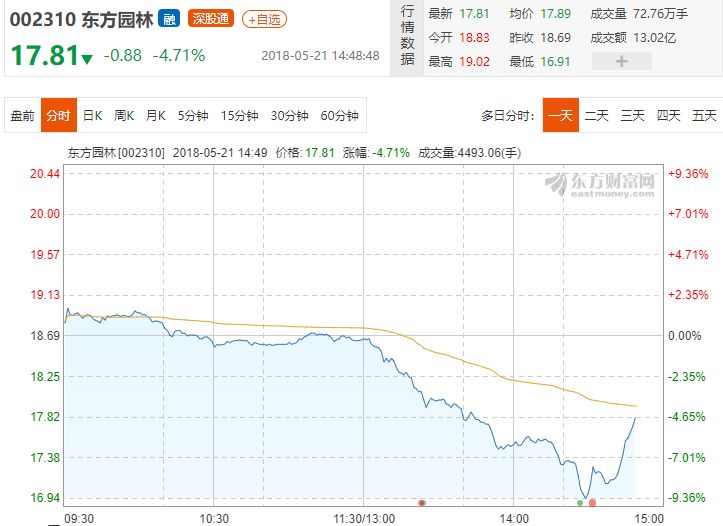

今天上午,东方园林股价微跌,但午后大幅跳水,股价一度下跌超9%。

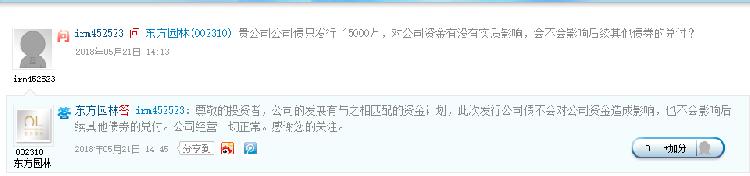

值得一提的是,21日下午,有投资者在深交所互动易询问,东方园林的公司债只发行了5000万,对公司资金有没有实质影响,会不会影响后续其他债券的兑付?

对此,东方园林称,公司的发展有与之相匹配的资金计划,此次发行公司债不会对公司资金造成影响,也不会影响后续其他债券的兑付。公司经营一切正常。

原标题:8亿债务明天到期!白手起家女富豪抛出10亿融资,却只拿到0.5亿

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。