澎湃新闻网消息,1100万元存款到期后,付玲(化名)前往银行取钱,柜员却递出了一张写有公安局地址的纸条,要求她报案。

2015年10月17日,在山东省滨州市滨城区渤海五路信用社遭遇的奇幻一幕,让付玲意识到她已是一起金融案件的受害人。她告诉澎湃新闻,她2014年在这家农信社存入1100万元,一年后存款到期取钱时,却被告知“没有这笔钱”,突如其来的变故让付玲及家人愣在当场,“钱是在银行存的,存款单还在我手上,钱去了哪里?”

涉事的滨城区农信社渤海五路分社。当事人供图

实际上,从2013年3月到2015年底,在山东省农村信用社联合社的三个网点,像付玲一样遭遇“存款消失”的储户,共有27名,“消失”的存款共计1.6亿余元。

山东省滨州市中级人民法院2017年12月5日做出的一份刑事判决书显示,段某、杨某等11人,先后在邹平农商行台子支行(山东农信社分支机构)镇中分理处等3个网点以“非阳光操作”为名,伪造金融票证,以高息吸引“存款人”办理“存款”,共伪造金融票证43张,非法吸收公众资金26473万元,尚有16035.09万元没有收回。

判决书显示,滨州中院查明,该案共伪造存到43张,尚有1.6亿余元未追回。中国裁判文书网 截图

判决书显示,所有涉案人员中共有5人为银行职工,其中段某在案发时系邹平农商行台子支行行长。其非法吸收的“存款”均被用于创能石化公司进行融资。

付玲说,案发后多名受害人曾前往法院提起对银行的民事诉讼,但均被法院以“对被害人财产应依法予以追缴或责令退赔”为由,不予受理,“我们是在银行存的钱,银行员工在我们不知情的情况下将存款转走,现在存款不见了,我们却连起诉的机会都没有。”

高息揽储:一年贴息6%,受害人凑钱存款

付玲回想起这两年多以来的维权经历,显得身心俱疲,她将根源归结到曾让她非常信任的“阳光贴息”,并自责太过大意,“谁能想到,存在银行里的钱也会出了问题?”

2014年10月,付玲接到一名“中介”的电话称,山东滨州一家银行有贴息,年利率是6个百分点,问她是否有存款意向。“这个中介是做‘阳光贴息’的,这种存款方式,一般都是由中间人介绍,将钱存到指定的银行后,然后有笔贴息款,相比于一般的存款回报更高,也比购买理财产品更安全,我存过几次,从没出现过问题。”付玲说。

付玲告诉澎湃新闻,受环境影响,正常的利率下,银行很难招揽到大额的存款,因此会通过中介,以贴息的方式进行揽储,“相当于是给回扣,这对于很多大额储户来说,早已是公开的秘密。”

经过简单沟通,付玲得知此次揽储的银行是山东省滨州市滨城区农村信用社渤海五路分社,限定的存款金额为1100万,她随后联系了包括老父和胞妹在内的七名亲友,凑齐了这笔钱。2014年10月16日,付玲同中介一起,从浙江杭州前往山东滨州,在滨州农信社渤海五路分社柜台将1100万元全部存入银行,存期为一年,银行工作人员从柜台递出一张存单给她。存款当天,她收到了60万元贴息,“我按照凑钱份额分给了亲友”。

付玲说拿到存单后,她并没有多想直接返回了杭州,没想到存款到期后,出现了问题。

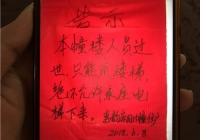

2015年10月17日,1100万存款到期后,付玲与爱人再次前往滨州市滨城区农信社渤海五路分社,打算将存款兑付。但当他们将存单递给柜员时,对方从柜台递出一张纸条,上面写有公安局的地址,要求他们去报案,“柜员说没有这笔存款,还说这个存单是假的”。

突如其来的变故,让付玲和爱人愣在当场,他们随后找到滨城区农信社渤海五路分社的负责人,要求查账,让付玲觉得奇怪的是,交易明细显示,她在2014年10月16日存入1100万元,但这笔钱在存入当天就被以转账方式支取。

存款消失:20余人受害,祸起“阳光贴息”

付玲后来才知道,早在他们前往滨州市农信社渤海五路分社兑付存款之前,已有人遭遇了相同的境况,这名储户与他们一样,来自浙江。

一名受害人在滨城区农信社渤海五路分社存钱时,曾拍下柜台内的李某及赵某。当事人供图

叶萧军(化名)是渤海五路分社受害人当中,第一个发现存款出现问题的储户,2015年10月10日,他前往兑付自己一年前存入的400万元存款时,被告知“没有这笔存款”。他告诉澎湃新闻,事发当天,他还看到曾为他办理存款业务的柜员仍在银行上班。

叶萧军至今仍保存这农信社为他出具的400万元的存单。澎湃新闻记者 陈雷柱 图

叶萧军说,他的遭遇与付玲几乎一摸一样,“我也是中介通过电话告知我这家银行有贴息,我将400万元存入银行当天拿到了20万元的利息,存期为一年,但在存款到期后兑付时出现了问题。”

叶萧军报案后,在案件的侦查阶段,越来越多的储户在兑付存款时发现被骗而报案,随着受害人人数不断增加,他感觉到自己陷入了一场巨大的骗局当中。这期间,有受害人在网上发帖求助,他们随后相互结识,并由此获知,此次“存款事故”共发生在滨州农信社的3个网点。所有的受害人均是被以“贴息存款”的方式,通过中介带入这个巨大的漩涡之中。

据一名从事“阳光贴息”的中介人员介绍,“阳光贴息”大约在2005年前后在国内银行业兴起,一般由有资金需求的银行私下发起,通过银行内部人员放出消息,联系到其他中介寻找金主,“这些中介大多有金融行业从业经历,以银行及保险业退休或离职人员为主,他们手中掌握着大量人脉资源,通常会根据银行的要求,设定最低存款金额,贴息的比例一般在5到6个百分点,中介也能从中获取1到3个百分点,这是个活尺子,由自己掌握。”

这名中介称,由于“阳光贴息”回报较高,且相对安全,很多“金主”都愿意以这样的方式将钱存进银行,“当然,也有人利用这个实施诈骗,但我干这行五六年了,还从未遇到过这次滨州这样的事故。在事发前,我也不知道这是一场骗局。”

叶萧军说,案发后,他们在维权过程中发现,陷入这场骗局当中的储户约有27人。据该案的刑事判决书显示,目前仍有16035.09万元没有追回。

伪造存单:43张假存单吸收存款2.6亿余元

储户们损失的1.6亿余元究竟去了哪里?

据山东省滨州市中级人民法院刑事判决书显示,自2011年开始,山东省滨州市邹平农商行台子支行行长段某多次为杨某经营的创能石化公司进行融资,欠下巨额高利借款无法归还。为归还之前借款以及继续建设创能石化公司,段某与杨某商议后决定多方筹集资金。

判决书称,2013春节前后,段某与邹平农商行台子支行职工张某等人协商后,决定以中间人带存款人到指定银行的指定柜台办理“存款”业务,再由银行柜员将存款人资金转到特定的账户,并将事先伪造好的假存单等通过银行柜台交予存款人,用款人收到存款后进行贴息。

判决书显示,从2013年5月到2015年5月,段某、杨某等11人先后在邹平农商行台子支行、博兴农商行曹王支行、滨州市滨城区农村信用社渤海五路分社3个网点,以“非阳光操作”为名,伪造金融票证,以高息吸引“存款人”前来办理“存款”,分工协作,交叉作案,共计伪造金融票证43张,金额共计29893万元,非法吸收公众存款26473万元。

滨州中院经审理查明,该案共计31起,仅有4起事实中的涉案资金归还,其余27起共计16035.09万元没有收回。根据上述事实,滨州中院于2017年12月5日,以伪造金融票证罪、非法吸收公众存款罪,判处段某及杨某有期徒刑20年,并处罚金80万元;其余9名被告人,被判刑3年6个月到17年不等,并处罚金。

值得注意的是,在这份判决之后,2017年12月15日,滨州中院又专门针对案件中滨州市滨城区农信社渤海五路分社的两名员工李某、赵某及一名个体经营户周某单独做出一份刑事裁定书,法院认定李某伪造金融票证17张,金额7244万元,吸收资金7223万元;赵某吸收客户资金不入账16笔,共计7223万元,数额特别巨大。并以伪造金融票证罪、非法吸收公众存款罪判处李某有期徒刑9年,并处罚金30万元;以吸收客户资金不入账罪判处赵某有期徒刑6年,并处罚金20万元。

澎湃新闻注意到,此份刑事判决书中,法院认为两名银行员工利用受害人对银行和银行工作人员的信任,在受害人不知情的情况下将其钱款转移,并出具虚假存单蒙蔽被害人。

叶萧军说,李某及赵某就是当初为他办理存款业务的会计主管及柜员。两份判决书14名被告人中,共有5人系银行员工。

维权困境:巨额存款未追回,民事诉讼不予受理

关于这起案件中剩余1.6亿元资金的追缴或退赔事宜,上述两份刑事判决未提及。叶萧军说,案发两年多以来,他们曾多次前往山东滨州,向法院提起民事诉讼,要求银行赔偿损失,但均被法院以“对被害人财产应依法予以追缴或责令退赔”为由,不予受理。

据山东省滨州市滨城区人民法院于2018年3月9日做出的民事裁定书显示,该院于2018年3月5日收到叶萧军起诉滨州市滨城区农村信用社、滨州市滨城区农村信用社渤海五路分社的起诉状,请求依法判令支付其存款本金400万元、利息396000元。

叶萧军在诉讼状中提出,被告系中国人民银行批准设立的金融机构,有经营存款业务的资格,他办理存款业务是在被告的法定营业场所、法定工作时间,由柜员具体经办,并在营业窗口向他递交储蓄存单,柜员在办理业务是履行被告的职务行为,无论存单是否伪造,对他而言,都应该视为是真存单,他与被告之间已形成储蓄存款合同关系,被告负有到期支付存款本息的义务。经办柜员向他出具虚假存单,也是由于被告疏于管理造成,不能成为免责理由。

滨城区法院经过审查认为,叶萧军的存单系伪造,相关责任人已分别构成伪造金融票证罪、非法吸收公众存款罪、吸收客户资金不入账罪被追究刑责,根据《最高人民法院关于适用<中华人民共和国刑事诉讼法>的解释》第一百三十九条规定,被告人非法占有、处置被害人财产的,应当予以追缴或责令退赔,被害人提起附带民事诉讼的,人民法院不予受理。

叶萧军随后上诉至滨州市中级人民法院,2018年5月7日,滨州中院做出民事裁定书,同样以《最高人民法院关于适用<中华人民共和国刑事诉讼法>的解释》第一百三十九条规定,驳回上诉,维持原裁定。

滨州中院曾于2018年5月7日驳回了叶萧军(化名)的上诉。

为此,叶萧军等受害人查阅大量法条,他们认为,自己提起的是独立民事诉讼,被告是银行法人、案由是存款纠纷;而法院所指的刑事案件被告是李某、赵某等自然人,案由是吸收客户资金不入账。“这根本两码事。”

叶萧军的代理律师董宪鸿认为,本案不属于刑事案件中受害人针对刑事案件向被告人提起的刑事附带民事诉讼,不能因有关人员的刑事犯罪而剥夺申请人提起民事诉讼维护自己合法权益的权利。

5月30日,澎湃新闻尝试就此事采访滨州中院,一名工作人员以“领导不在”为由拒绝,截至发稿时亦未收到任何回复。

叶萧军说,现在所有受害人存入银行的钱,尚有1.6亿余元没有着落,“这些钱大部分都是亲朋好友一起凑的,究竟如何索回,我们仍然期待有关部门有所作为。”

原标题:山东多名农信社员工用假存单揽储,储户损失1.6亿难追回

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。